一、偏光片到底是什么?为什么它决定了屏幕的“生死”

偏光片(Polarizer)是液晶显示模组中**唯一不可替代**的光学膜材,作用是把自然光变成单一方向的偏振光,让液晶分子“开关”得以实现。没有它,任何LCD、OLED屏幕都会变成“白板”。

自问自答:一块手机屏里需要几张偏光片?

**答:至少两张**。一张在TFT侧做“起偏”,一张在CF侧做“检偏”,OLED则因结构差异需一张圆偏光片防反射。

二、需求端三大引擎:手机、车载、IT同步放量

1. 手机:OLED渗透率提升带来“量价齐升”

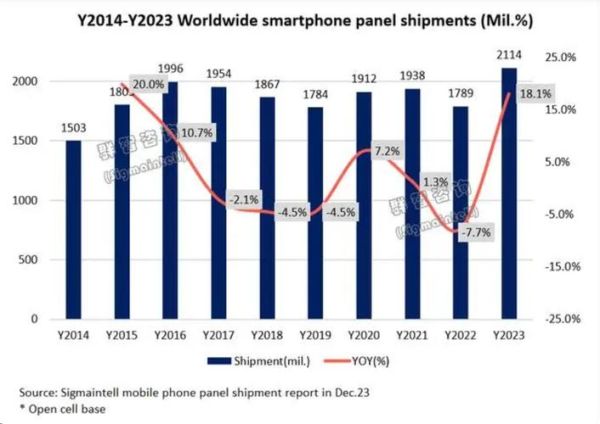

全球智能手机年出货约12亿部,**OLED占比已突破45%**。OLED用圆偏光片单价是传统LCD的1.8倍,**仅手机端就贡献偏光片市场35%的增量**。

2. 车载:大屏+多屏趋势不可逆

- 新能源车平均屏幕数:3.2块(中控+仪表+副驾)

- 单车偏光片用量:2.5–4.2㎡,是传统车的4倍

- 车载认证周期长达3年,**率先拿到AEC-Q200认证的厂商将享受3年红利期**

3. IT:Mini LED背光带来“高端替换”

苹果iPad Pro、MacBook Pro全面导入Mini LED,需搭配超低收缩偏光片解决“翘曲”问题。**2025年Mini LED背光笔电渗透率有望达28%**,高端偏光片ASP提升30%以上。

三、供给端格局:日本收缩、韩国守成、中国进击

| 地区 | 2023年产能占比 | 2027年预测占比 | 核心玩家 |

|---|---|---|---|

| 日本 | 28% | 18% | 住友、日东逐步关停中小尺寸线 |

| 韩国 | 35% | 32% | LG化学专注车载+超大尺寸 |

| 中国 | 37% | 50% | 三利谱、盛波、杉金光电扩产凶猛 |

自问自答:国产偏光片真的“能用”吗?

**答:65英寸以下TV偏光片已全面国产化,手机用PVA膜仍需进口,但三利谱2024年Q2将量产TAC替代方案,良率突破92%**。

四、技术路线之争:TAC、COP还是PMMA?

1. TAC(三醋酸纤维素)

优势:光学各向同性、工艺成熟

劣势:湿度膨胀系数高,**不适合车载高温高湿环境**

2. COP(环烯烃聚合物)

优势:低吸湿、低双折射,**OLED折叠屏首选**

劣势:单价是TAC的2.5倍,**目前仅三星Z Fold系列批量采用**

3. PMMA(亚克力)

优势:成本低30%,**65英寸TV偏光片渗透率已达40%**

劣势:脆性大,需与COP复合使用

五、未来五年最值得关注的三大变量

- VR/AR微显示:Pancake方案需“超高透过率+超低雾度”偏光片,2027年市场规模或达4亿美元

- 无PVA技术:日本可乐丽正在研发纳米银线栅偏光片,可耐150℃高温,**一旦突破将颠覆现有供应链**

- 回收体系:欧盟2026年起强制要求显示模组可回收率≥65%,**偏光片需从设计端解决“PVA与TAC分离”难题**

六、投资视角:如何抓住“黄金五年”窗口期?

自问自答:现在入场偏光片晚不晚?

**答:上游PVA膜、TAC膜仍是“卡脖子”环节,投资设备折旧周期长达7年,2025年前布局上游材料比中游裁切更有利**。

具体路径:

- 材料端:关注具备PVA光学基膜量产能力的皖维高新、日本合成化学

- 设备端:日本富士机械涂布线交期已排到2026年,**二手设备溢价高达40%**

- 应用端:车载偏光片毛利率比手机高15个百分点,**绑定比亚迪、特斯拉供应链的厂商将率先盈利**

七、风险提示:别让“周期”变成“陷阱”

2023年Q4偏光片行业稼动率仅75%,**TV面板厂去库存导致价格下探12%**。未来三年若产能扩张速度超过需求增速(CAGR 8.7%),**行业可能重现2018年价格战**。投资者需紧盯两条红线:

- 稼动率<80%时暂停扩产

- 32英寸TV偏光片ASP跌破$6.5/㎡立即减仓

评论列表