养老前景怎么样?整体趋势是“机会与挑战并存”,国家养老金体系在扩容,但个人也必须提前布局,否则退休后的生活质量可能大打折扣。

一、人口结构变化带来的冲击

我国正快速步入深度老龄化:2023年60岁以上人口已突破2.9亿,占总人口20.8%。**劳动人口减少、抚养比升高**意味着“交钱的人越来越少,领钱的人越来越多”。

1. 抚养比到底意味着什么?

抚养比=退休人口÷劳动人口。2022年为28.3%,预计2050年将升至53.2%。**简单理解:每两个打工人就要养一位老人**,养老金池子压力陡增。

2. 延迟退休为何势在必行?

延迟退休可缓解养老金缺口,也能延长个人缴费年限。国际经验显示,退休年龄每推迟一年,养老金支出可减少约5%。

二、养老金三大支柱现状

我国养老金体系分三支柱:

- 第一支柱:基本养老保险——覆盖面广,但替代率仅40%左右。

- 第二支柱:企业年金/职业年金——覆盖率不足10%,主要集中在国企、事业单位。

- 第三支柱:个人养老金——2022年11月启动,年缴费上限1.2万元,税延优惠。

第一支柱还能撑多久?

社科院预测,城镇职工养老金当期结余将在2028年首次出现负值,累计结余2035年耗尽。**单靠社保只能“保基本”,想要品质养老必须另辟蹊径**。

三、退休后如何规划养老:五步法

1. 算缺口:到底需要多少钱?

公式:退休后年支出×25≈养老总资产。

举例:月支出8000元,年支出9.6万,25倍即240万。若社保替代40%,个人需准备144万。

2. 选工具:哪些产品值得配置?

| 工具 | 优势 | 劣势 |

|---|---|---|

| 个人养老金 | 税延、监管严 | 流动性差 |

| 商业年金险 | 终身现金流 | 收益偏低 |

| 指数基金定投 | 长期收益高 | 波动大 |

| REITs | 抗通胀 | 门槛高 |

3. 控风险:如何降低投资波动?

采用“生命周期策略”:

30—45岁:权益类资产70%,固收30%;

45—60岁:权益降至50%,固收40%,黄金REITs 10%;

60岁以上:权益≤30%,固收≥60%,现金10%。

4. 增收入:退休后还能做什么?

- 技能变现:会计、翻译、摄影等自由职业。

- 资产出租:闲置房屋、车位。

- 银发经济创业:社区托老、老年旅游领队。

5. 重健康:如何降低医疗支出?

医疗支出占退休总花费30%以上。**提前配置百万医疗+防癌险+长期护理险**,可大幅降低因病返贫风险。

四、政策红利窗口期

2024年起,个人养老金试点城市扩容至全国,年缴费上限或提高至2万元;同时,**商业养老保险税收优惠试点也在加速落地**。抓住政策红利,越早参与复利越明显。

五、常见误区答疑

误区一:有社保就够了?

社保替代率持续下滑,未来可能不足30%,**“保而不包”是常态**。

误区二:等快退休再准备?

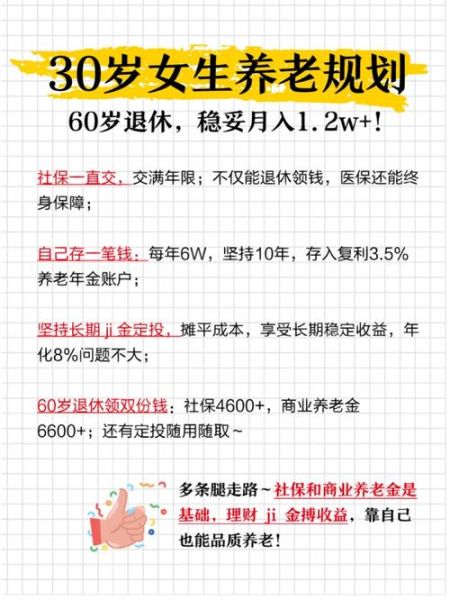

以年化5%计算,30岁起每月定投2000元,60岁可累积167万;50岁才开始,每月需投6800元才能达到同等金额。**时间成本无法逆转**。

误区三:买房养老最稳妥?

房产流动性差、交易税费高,且人口流出城市房价下行压力巨大。**“以房养老”更适合作为多元配置中的一环,而非全部**。

六、行动清单:今天就能做的三件事

- 登录“国家社会保险公共服务平台”,查询个人养老金账户余额及预测待遇。

- 开设个人养老金账户,选择一只低费率目标日期基金,先每月定投500元。

- 为自己和配偶加保一份保证续保20年的百万医疗险。

养老不是老年人的专属话题,而是每个打工人的“超长周期项目”。**越早规划,越能享受复利;越晚行动,越被动填坑**。把今天这篇文章收藏并执行,你的60岁会感谢现在的自己。

评论列表