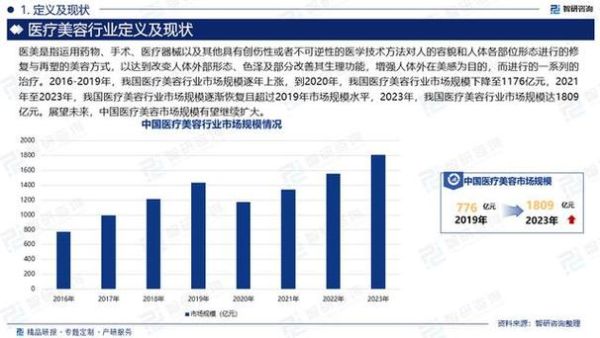

行业现状:谁在推动需求爆发?

过去五年,中国医疗美容器械市场年复合增长率保持在28%以上,远超全球平均的12%。轻医美(非手术类)占比从2018年的45%跃升至2023年的72%,成为绝对主力。谁在买单?

(图片来源网络,侵删)

- 25-35岁女性:客单价集中在3000-8000元,复购周期6-8个月

- 男性客群:增速高达40%,聚焦脱发、轮廓塑形

- 下沉市场:三四线城市机构采购量两年翻三倍,价格敏感度更高

技术迭代:哪些设备正在淘汰边缘?

2024年NMPA批准的新注册证中,射频+AI温控、长脉冲皮秒激光、聚焦超声溶脂三类占比达63%。传统IPL光子嫩肤设备注册量首次出现负增长。

自问自答:老设备还能撑多久?

一线城市机构已开始折价清仓2019年前的设备,二手市场成交价仅为原价30%。但县域机构因成本考量,仍有1-2年缓冲期。

政策窗口:合规化带来哪些洗牌?

2023年《医疗器械分类目录》调整,将射频美容仪从Ⅱ类升为Ⅲ类管理,直接导致:

- 新品牌准入成本增加200万元(临床试验+注册费)

- 中小代工厂订单量下滑60%,头部ODM企业市占率提升至58%

- 跨境电商“水货”渠道萎缩,保税仓出货量下降35%

资本动向:热钱涌向哪些细分赛道?

2024年Q1融资数据显示:

- 家用美容仪:单笔最大融资花落射频微针项目(B轮3.2亿元)

- AI皮肤检测:算法企业获医疗器械注册证后估值翻4倍

- 术后修复耗材:医用敷料赛道出现单笔10亿元并购案

风险提示:2023年有17个融资项目因注册证迟迟未获批而资金链断裂,临床资源已成为硬门槛。

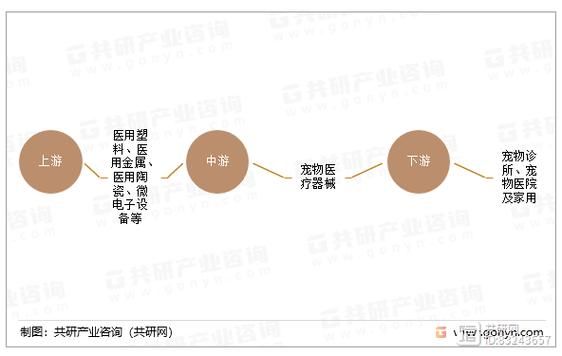

(图片来源网络,侵删)

渠道变革:机构采购行为发生哪些迁移?

传统经销商份额从2020年的78%降至2024年的52%,新兴渠道正在崛起:

| 渠道类型 | 2024年份额 | 核心优势 |

|---|---|---|

| 设备融资租赁 | 23% | 首付30%即可装机,绑定耗材分成 |

| 医生集团集采 | 15% | 联合采购议价权提升40% |

| 跨境直采平台 | 10% | 韩国/以色列设备价差达25% |

未来五年布局:如何抓住确定性机会?

1. 技术卡位:押注下一代能量源

超短脉冲激光(皮秒级以下)和低温等离子体技术已进入临床前阶段,预计2026年启动注册申报。提前布局的厂商可获3年技术红利期。

2. 场景延伸:从机构到家庭

家用化不等于低价化。2024年天猫数据显示,售价5000元以上的射频美容仪反而增长最快。关键在医疗级安全认证(如FDA 510k)+院线同源技术的背书。

3. 区域策略:下沉市场的“降维打击”

县域机构痛点是缺乏操作医师。解决方案:

- 采购AI导航版设备(降低操作门槛)

- 采用“设备+医生”打包租赁模式(每月支付5万元含飞刀专家)

- 针对黄褐斑等常见适应症开发标准化治疗套餐

4. 合规红利:注册证背后的超额利润

同一技术路线下,持Ⅲ类证设备收费可达Ⅱ类设备的2.3倍。2025年预计有40%的射频紧肤项目因无证设备被禁,提前持证企业可收割存量市场。

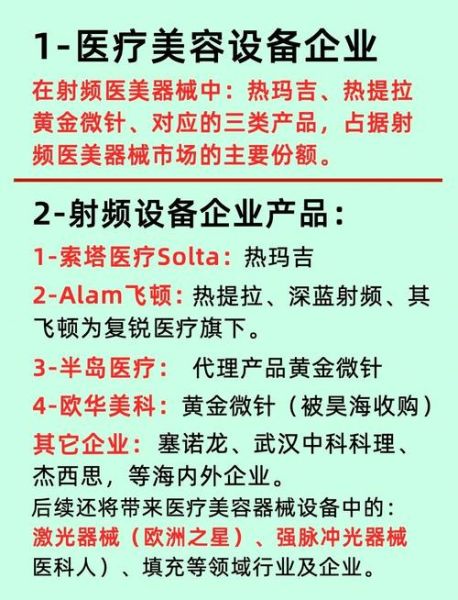

(图片来源网络,侵删)

终极拷问:现在入场晚不晚?

答案取决于资源禀赋:

- 有临床资源:优先做注册证布局,2027年后每张Ⅲ类证估值超5亿元

- 有渠道网络:切入术后修复耗材,复购率可达医美设备的8倍

- 有资本加持:并购区域经销商,2024年TOP20经销商平均PE仅6倍

行业窗口期正在关闭,但结构性机会永远存在——关键在于找到技术迭代与政策合规的交叉点。

评论列表