城投公司未来前景怎么样

**城投公司正处于“债务化解+市场化转型”双轨并行的关键窗口期,未来五年仍将是中国城镇化投融资的核心力量,但盈利模式、资产结构和政企关系将发生深刻变化。**

---

### 城投公司为何必须转型?

**1. 隐性债务高压**

- 财政部对隐性债务“终身追责”机制已落地,**传统政府兜底模式难以为继**。

- 2023年末全国城投有息负债约60万亿元,其中短期偿债压力集中在2025—2027年。

**2. 土地财政退坡**

- 2023年土地出让收入同比下降23%,**过去靠“卖地—举债—基建”的闭环被打破**。

- 三四线城市土地成交面积连续四年负增长,城投拿地托市能力边际递减。

**3. 政策导向转向**

- 国发〔2023〕35号文明确“推动融资平台分类转型为市场化国企”,**“政府信用”逐步剥离**。

---

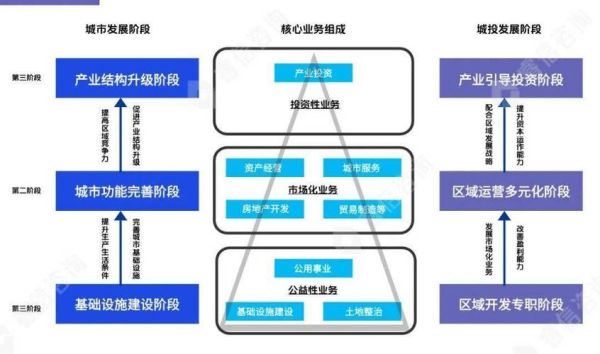

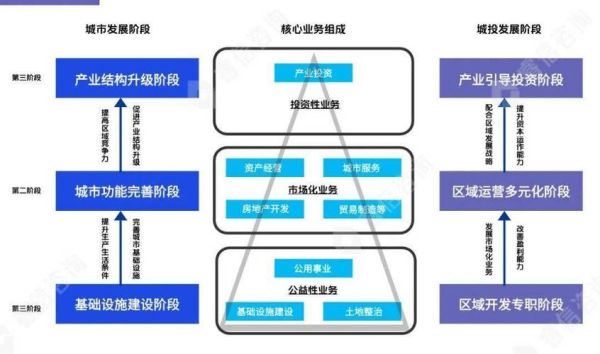

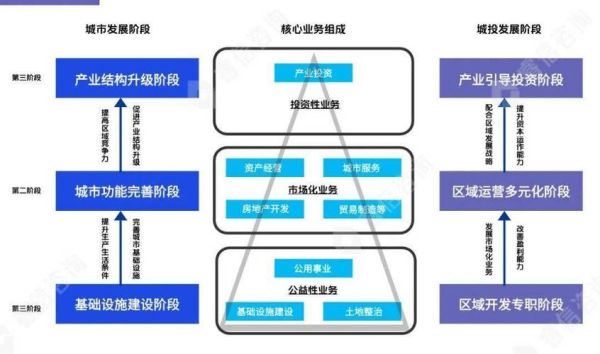

### 城投公司转型的三条主线

#### H3 主线一:从“融资平台”到“城市综合运营商”

**怎么做?**

- **资产注入**:将环卫、燃气、水务、停车场等特许经营权打包注入城投,形成稳定现金流。

- 案例:合肥建投整合公交、燃气资产后,2023年经营性现金流覆盖利息支出倍数为1.8倍。

- **片区开发升级**:从“基建施工”转向“产业导入+物业租售+运营服务”。

- 苏州工业园模式:城投持股生物医药产业园,通过厂房租金、企业税收分成实现收益。

#### H3 主线二:从“重资产”到“轻资产+REITs”

**如何落地?**

- **Pre-REITs孵化**:提前梳理供水管网、保障房、产业园等资产,**通过私募基金完成前期培育**。

- **公募REITs退出**:2023年国内城投类REITs平均发行溢价率12%,**盘活存量资产同时降低负债率**。

- 深圳人才安居集团通过保障性租赁住房REITs募资37亿元,资产负债率下降4.3个百分点。

#### H3 主线三:从“单一基建”到“产业投资”

**关键抓手**

- **基金招商**:联合社会资本设立产业基金,**以股权换项目落地**。

- 重庆城投与IDG资本成立50亿元半导体基金,投资某晶圆厂后带动上下游企业落地。

- **数据资产变现**:探索公共数据授权运营,**将智慧停车、政务数据转化为收益权**。

---

### 城投公司转型的风险与对策

**风险一:资产收益性不足**

- **对策**:优先注入“使用者付费”类资产(如充电桩、户外广告),**避免公益性资产占比过高**。

**风险二:市场化业务亏损**

- **对策**:建立“政府购买服务”与“市场化定价”双轨机制,**例如环卫服务采用“成本+合理利润率”招标**。

**风险三:债务重组中的法律纠纷**

- **对策**:引入AMC设立“债务化解SPV”,**通过债转股、留债展期实现软着陆**。

---

### 未来五年城投公司的三大机会

**机会1:城中村改造**

- 2024—2028年全国将推进约500万套城中村改造,**城投可主导“前期征拆+后期运营”全链条**。

**机会2:绿色基建**

- 光伏屋顶、充电桩、海绵城市等项目可申请央行碳减排支持工具,**融资成本低于3%**。

**机会3:存量资产盘活**

- 国务院要求2024年各省份建立“盘活存量资产台账”,**城投可优先将闲置办公楼改造成保障性租赁住房**。

---

### 城投公司如何评估自身转型进度?

**自查清单**

- 经营性现金流是否覆盖当年利息支出?

- 市场化业务收入占比是否超过30%?

- 是否完成至少一单REITs或Pre-REITs发行?

- 是否建立独立于财政的债务偿还准备金账户?

**评分标准**

- 满足3项以上:转型进入“市场化阶段”;

- 满足1—2项:处于“过渡阶段”;

- 全部不满足:需立即启动债务重组。

评论列表