再保险到底是什么?

再保险,又称“保险的保险”,是原保险公司把已承保的部分风险转移给另一家或多家再保险公司的过程。通过这种方式,原保险公司可以降低单一巨灾带来的资本冲击,而再保险公司则赚取风险溢价,实现双赢。

全球再保险市场现状

市场规模与增速

- 2023年全球再保险保费规模约3,400亿美元,年复合增长率保持在4%–5%。

- 北美与欧洲仍是主战场,但亚太新兴市场贡献了近30%的增量。

资本结构变化

传统再保公司之外,保险连接证券(ILS)、侧挂车(Sidecar)等另类资本占比已升至20%,带来更灵活的承保能力。

再保险前景如何?五大驱动因素

1. 极端气候事件频发

问:气候变化会不会让再保险需求暴涨?

答:会。2022年全球自然灾害经济损失2,700亿美元,其中保险与再保险仅覆盖45%,保障缺口巨大。随着飓风、洪水、野火频率上升,原保险公司必须提高自留限额以上部分的分保比例。

2. 监管资本要求趋严

《巴塞尔Ⅲ》与《偿付能力监管标准Ⅱ》对保险公司最低资本充足率提出更高要求。再保险作为风险转移工具,可帮助原保险公司释放资本、提升ROE。

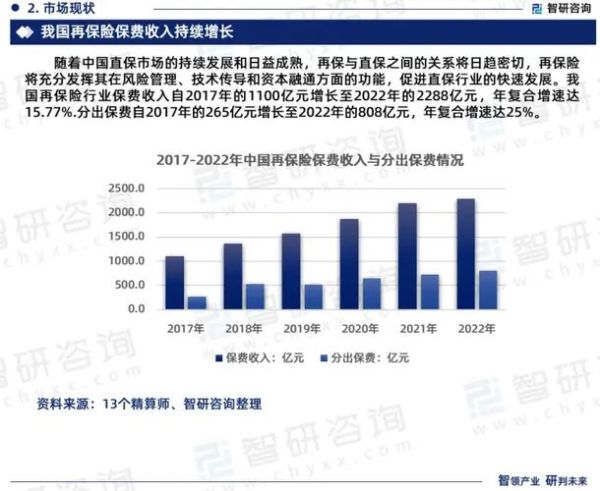

3. 新兴市场的保险渗透率提升

- 中国、印度、印尼等国人均保费不足全球平均的1/5。

- 随着中产阶层扩大,寿险与健康险需求激增,带动再保险需求。

- 本地再保能力有限,国际再保巨头拥有定价与技术优势。

4. 数据与科技重塑定价模型

问:人工智能会让再保险定价更精准吗?

答:已经实现。卫星遥感、物联网传感器、实时气象数据被整合进巨灾建模平台,使损失预测误差从±25%降至±10%。再保险公司可据此推出参数化再保险,理赔周期从数月缩短至数天。

5. ESG与绿色再保险崛起

全球已有17家再保险集团宣布2050年前净零排放目标。绿色债券、可再生能源项目专属再保条款成为新业务增长点。

未来五年再保险市场的三大趋势

趋势一:区域化再保中心东移

新加坡、迪拜、香港正通过税收优惠、简化监管争夺亚洲再保险枢纽地位,预计2030年亚太再保份额将突破35%。

趋势二:分保结构更碎片化

传统成数分保与溢额分保之外,分层侧挂车、行业损失担保(ILW)等定制化工具将更普及,单张保单可拆分至10个以上风险层。

趋势三:再保直保化

再保险公司通过前端承保、数字分销直接触达中小企业客户,压缩中间费用15%–20%,同时获取第一手风险数据。

投资者如何布局再保险赛道?

- 关注另类资本工具:ILS基金、巨灾债券收益率年化6%–8%,与传统债券相关性低。

- 跟踪龙头再保公司:慕尼黑再、瑞士再、汉诺威再ROE稳定在10%–12%,分红率40%以上。

- 布局再保险科技:巨灾建模、区块链理赔、智能合约初创企业估值倍数高。

潜在风险与对冲策略

模型风险

再保险高度依赖巨灾模型,若模型假设偏离实际,可能引发巨额亏损。对策:多模型交叉验证、动态调整尾部因子。

利率与通胀风险

高通胀推高重置成本,而利率上升则压低债券投资组合市值。再保险公司正通过浮动利率债券、通胀连结证券对冲。

监管政策突变

若某新兴市场突然限制外资再保份额,可能冲击全球定价。行业做法是设立本地子公司、与国有再保机构合作。

结语:再保险前景的确定性

再保险不是简单的风险搬运,而是全球金融体系中的减震器。在气候、监管、科技、资本多重力量推动下,未来十年再保险市场将保持结构性增长,年化保费增速有望达到GDP增速的1.5倍。对于资本方、技术方、监管方而言,提前布局才能分享这场风险再分配盛宴。

评论列表