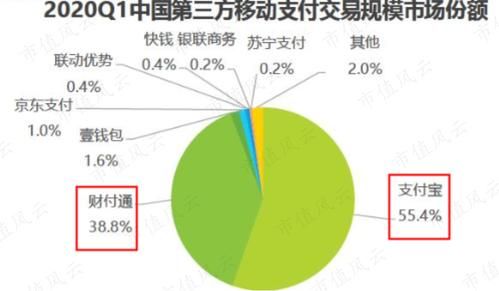

根据最新艾瑞咨询《中国第三方移动支付市场研究报告》,2023年第四季度第三方移动支付交易规模达**96.4万亿元**,其中**支付宝占比54.5%**,**微信支付占比38.8%**,其余玩家合计不足7%。

一、市场份额为何如此悬殊?

1. 支付宝的先发优势

2004年诞生,绑定淘宝电商场景,**“担保交易”**解决了早期网购信任难题,沉淀了第一批忠实用户。

2. 微信支付的社交裂变

2014年红包大战一夜出圈,借助**10亿级日活**的社交关系链,把支付嵌进聊天、朋友圈、小程序,形成“无感支付”体验。

3. 场景覆盖差异

- 支付宝:深耕**政务、理财、信用、跨境**四大纵深场景,拥有超8000项城市服务。

- 微信支付:主打**线下小额高频**,覆盖超5000万商户,扫码点餐、乘车码日调用量破10亿次。

二、谁在追赶?第二梯队玩家盘点

1. 云闪付:国家队逆袭

2023年交易份额**2.9%**,同比增长0.7个百分点。凭借**62家银行**统一入口、地铁公交“一挥即付”补贴,用户突破**5亿**。

2. 抖音支付:内容带货红利

依托**7亿日活**短视频+直播电商闭环,2023年GMV突破**2.6万亿元**,支付渗透率从12%升至**31%**。

3. 华为/小米支付:硬件捆绑

利用NFC交通卡和可穿戴设备,2023年交通场景交易笔数同比增**120%**,但金额占比仍不足1%。

三、用户最关心的三个疑问

疑问1:支付宝份额会被微信反超吗?

短期不会。支付宝在**理财(余额宝、基金)**与**信用(芝麻分、先享后付)**场景壁垒极高,用户资产沉淀黏性远超社交关系链。

疑问2:为什么云闪付补贴不断仍难破圈?

核心在于**缺乏高频自有场景**。支付行为需要“动机—场景—习惯”闭环,云闪付依赖银行与商户,用户用完即走,留存率仅**18%**。

疑问3>中小商家该优先接入哪家?

看客群:

- **中老年用户占比高**→优先支付宝(医保码、养老金发放)。

- **年轻社交消费**→优先微信(社群团购、小程序商城)。

- **跨境或高客单**→支付宝+PayPal双通道,降低拒付率。

四、未来三年格局预测

1. 支付宝:从支付到“数字生活第一入口”

通过**“碰一下”NFC支付**与**AI理财助理**,把支付流量转化为金融增值服务,预计份额稳定在**52%-55%**。

2. 微信支付:深挖视频号电商

视频号小店2024年目标GMV**4万亿**,支付手续费让利0.3%,有望把份额推升至**40%-42%**。

3. 抖音支付:或成最大变量

若抖音开放外部支付接口,凭借直播电商高增速,三年内份额可能突破**8%-10%**,直接威胁第二梯队。

五、商户与用户的行动清单

商户端

- 接入**聚合码**:一码支持支付宝、微信、云闪付,降低通道成本15%。

- 开通**花呗分期**与**微信先享后付**:客单价平均提升**25%**。

- 绑定**抖音团购**:核销率比传统团购高**18个百分点**。

用户端

- 大额转账用**支付宝网商银行**:单日免手续费额度**100万**。

- 境外游优先**微信支付**:覆盖**69个国家**的退税实时到账。

- 薅羊毛盯**云闪付周三优惠**:星巴克、中石油满减叠加银行积分。

支付战争远未结束,但**“场景+数据+生态”**的铁律不变。谁能把支付变成生活刚需的“水电煤”,谁就能守住下一个十年的牌桌。

评论列表