互联网融资风险到底有哪些?

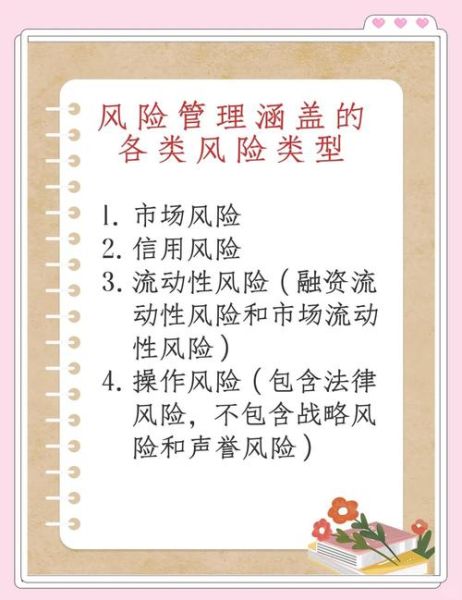

在讨论“如何识别风险”之前,先把风险本身拆开来看。互联网融资风险大致可分为四类:

(图片来源网络,侵删)

- 信用风险:借款人或平台本身违约,资金无法收回。

- 流动性风险:平台无法及时兑付投资人本息。

- 技术风险:黑客攻击、系统漏洞导致资金或数据泄露。

- 合规风险:监管政策突变,平台业务被迫停摆。

平台跑路前有哪些信号?

投资人最担心“一觉醒来平台没了”。跑路并非毫无征兆,关键要盯紧以下细节:

- 提现延迟:从T+0变成T+3,甚至人工审核无限期拖延。

- 高息诱导:突然把年化收益从10%提到20%,往往是为了最后收割。

- 高管离职:风控或财务负责人集中离职,说明内部已看空。

- 负面舆情:微博、黑猫投诉出现密集维权帖,平台却沉默应对。

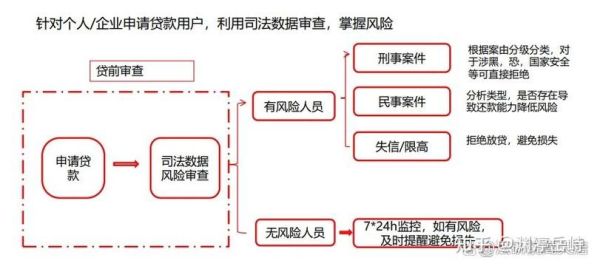

监管数据如何辅助识别风险?

很多人忽视官方披露的信息,其实监管数据是最硬核的风向标。

查询路径一:地方金融监管局官网

进入“网络借贷机构名单”专栏,若平台不在“已备案”名单,却仍在发标,即为违规经营。

查询路径二:人民银行征信中心

通过“动产融资统一登记公示系统”核验平台是否真实披露借款项目质押信息,缺失或重复登记都要警惕。

技术风控手段有哪些新玩法?

传统风控靠人工审核,现在头部平台已升级到“AI+大数据”组合拳。

(图片来源网络,侵删)

- 多头借贷识别:通过同盾、百融等第三方接口,秒级检测借款人是否同时在10家平台借钱。

- 设备指纹:同一台手机反复注册不同账号,系统直接拦截。

- 区块链存证:借款合同、还款流水实时上链,防止平台篡改数据。

投资人如何建立个人风控体系?

再完善的平台风控也不能替代个人判断,建议从以下三步构建自己的防火墙。

第一步:资金分散

把可投资金分成5份,每份不超过总资产的20%,分别投入不同业务模式的头部平台。

第二步:动态跟踪

每月固定一天做“体检”:

- 打开APP查看待收金额是否正常;

- 搜索平台名称+“暴雷”“立案”关键词;

- 加入官方微信群,观察客服响应速度。

第三步:设置止损线

提前设定“本金浮亏5%即退出”的纪律,避免情绪化加仓。

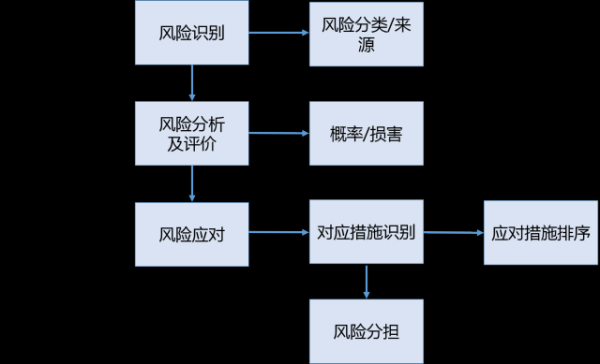

未来监管趋势会怎样影响风险识别?

2024年起,多地试点“白名单”制度,只有接入国家金融监督管理总局实时数据报送系统的平台才能展业。这意味着:

(图片来源网络,侵删)

- 投资人可直接在“金融服务平台”APP查到平台每日借贷余额、逾期率,信息透明度大幅提升。

- 平台若出现当日逾期率超过5%,系统将自动触发预警并推送至投资人手机,跑路时间窗口被压缩。

常见误区答疑

误区一:有银行存管就安全?

银行只监管资金流向,不审核项目真实性。存管银行≠信用背书,仍需看底层资产。

误区二:国资背景不会倒?

部分平台打着“国资参股”旗号,实则国资股份不足5%,且多为财务投资,不承诺刚兑。

误区三:短期标比长期标安全?

期限短只能降低流动性风险,信用风险与技术风险与期限无关,关键看借款人质量。

评论列表