在互联网金融日益普及的今天,信用评分已成为决定贷款额度、利率甚至能否获批的关键因素。很多用户常常困惑:为什么同一家平台,有人秒批,有人秒拒?答案往往藏在征信报告里。本文将围绕“如何提升信用评分”与“征信报告多久更新一次”两大高频疑问,拆解互联网金融征信的底层逻辑,并给出可落地的实操方案。

(图片来源网络,侵删)

一、互联网金融征信与传统征信有何不同?

传统征信以央行征信中心为核心,数据主要来源于银行信贷记录;而互联网金融征信则更像一张“全景画像”,数据来源包括:

- 电商消费(如淘宝、京东的购物频次、退货率)

- 第三方支付(支付宝、微信的流水稳定性)

- 社交行为(微博活跃度、通讯录黑名单匹配)

- 设备指纹(手机型号、APP安装列表、GPS轨迹)

这些非结构化数据通过机器学习模型转化为“替代性信用评分”,弥补了央行征信对“白户”覆盖不足的缺陷。

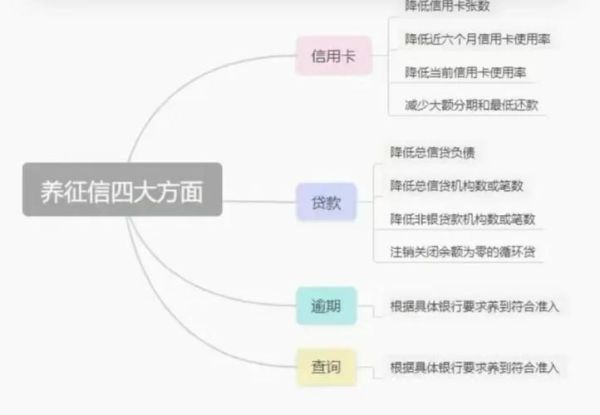

二、如何提升信用评分?5个立竿见影的动作

1. 降低负债率:别让“已用额度”超过50%

平台会计算“负债收入比”,即每月还款额占收入的比例。若信用卡账单长期高于总额度的50%,系统会判定为“资金饥渴”。建议:

- 账单日前主动还款,将已用额度压至30%以下;

- 分期大额消费,避免单笔负债过高。

2. 打造“稳定现金流”:用1张工资卡+1张日常卡

平台通过银行卡流水判断收入稳定性。最佳实践:

- 工资卡每月固定日期有代发工资记录;

- 日常消费卡绑定支付宝/微信,保持小额高频交易;

- 避免深夜大额转账(易被风控标记为“赌博”)。

3. 修复“硬查询”伤害:3个月内别超过3次

每次申请贷款或信用卡,平台会硬查询征信,短期内多次查询会被视为“四处借钱”。修复方法:

(图片来源网络,侵删)

- 被拒后间隔90天再申请;

- 使用“预审批”功能(如支付宝的“芝麻信用贷”),这类软查询不影响评分。

4. 利用“白户破冰”策略:从免押金服务开始

无征信记录的“白户”可先从芝麻信用免押租车、微信支付分免押充电宝等场景积累数据,逐步建立信用档案。

5. 争议申诉:删除错误记录

若发现征信报告中有非本人申请的贷款,立即向平台提交“身份盗用声明”,并提供报警回执。处理周期通常为15-20个工作日。

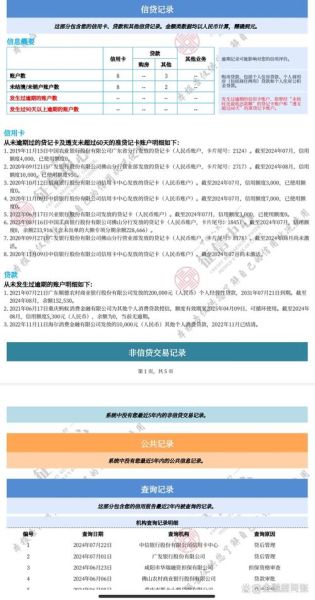

三、征信报告多久更新一次?关键时间节点

不同机构更新频率差异极大:

- 央行征信中心:T+1更新,但银行上报数据有延迟,实际看到最新记录需1-2个月;

- 芝麻信用:每月6日更新,依据过去12个月的行为数据;

- 腾讯征信:实时更新,但重大负面记录(如逾期)会保留5年。

自查技巧:每年可免费查询2次央行征信(官网或云闪付APP),其余时间用“简版征信”(如百行征信)监控异常。

四、常见误区:这些行为反而降分

- 频繁注销信用卡:会缩短信用历史长度,导致评分骤降;

- 提前还清所有分期:部分平台将提前还款视为“收益损失”,可能下调评分;

- 用网贷还信用卡:这类“以贷养贷”行为会被标记为高风险。

五、未来趋势:征信评分将更“场景化”

随着《个人信息保护法》落地,征信数据使用需遵循“最小必要原则”。未来可能出现:

(图片来源网络,侵删)

- “先享后付”专属评分:针对电商场景,综合退货率、客单价等维度;

- “社交信用分”:微博、抖音等平台将粉丝质量、内容合规性纳入模型;

- “绿色信用分”:共享单车骑行里程、垃圾分类记录成为加分项。

用户需适应“多维度信用管理”,而非仅关注央行征信。

评论列表