安全,且正在以超乎想象的速度重塑全球商业格局。

(图片来源网络,侵删)

一、互联网支付到底安不安全?

过去十年,关于“钱会不会被黑客卷走”的质疑从未停歇。要回答这个问题,得先拆解风险来源:

- 账户盗用:钓鱼链接、木马、弱口令是三大元凶。

- 交易篡改:中间人攻击可能偷偷修改收款方信息。

- 平台跑路:小型第三方支付机构资金链断裂。

行业给出的解决方案也同步升级:

- Token化技术:真实卡号被替换成一次性令牌,即使泄露也无效。

- 3D Secure 2.0:银行、支付机构、商户三方实时交叉验证,把欺诈率压到0.1%以下。

- 监管沙盒:各国央行允许创新方案在小范围先行试错,成熟后再全面推广。

结论:只要用户不主动泄露验证码、不点陌生链接,互联网支付的安全系数已高于线下POS刷卡。

二、未来十年,互联网支付会走向何方?

1. 从“扫码”到“刷掌”:生物识别全面普及

亚马逊的Amazon One已经让“手掌支付”落地便利店,国内支付宝、微信也在测试掌静脉+人脸双重认证。优势显而易见:

- 无需手机,挥手可付。

- 活体检测+3D结构光,假体无法攻破。

- 支付即会员,线下流量直接沉淀到品牌私域。

2. 央行数字货币(CBDC)打通“最后一公里”

数字人民币采用“双离线”技术,没网也能转账。对商户意味着:

(图片来源网络,侵删)

- 零手续费,节省千分之三到千分之六的通道成本。

- 实时到账,不再被“T+1”账期压款。

- 税务自动申报,减少人工对账。

3. 跨境支付进入“秒级”时代

传统SWIFT需要1-3天,区块链+稳定币把流程压缩到10秒以内。新加坡星展银行与蚂蚁链的试点显示:

- 汇款成本从25美元降到5美元。

- 汇率波动风险由智能合约自动对冲。

- 资金流向全程上链,反洗钱效率提升10倍。

三、中小商户如何抓住红利?

1. 接入聚合支付,一码搞定所有钱包

微信、支付宝、云闪付、Apple Pay、数字人民币……如果每个渠道都贴一个码,收银台会变成“二维码森林”。聚合支付把多码合一,后台自动识别用户习惯,还能:

- 根据消费频次推送优惠券,复购率提升20%。

- 实时统计各渠道占比,优化营销预算。

- 交易资金统一结算,减少财务工作量。

2. 用支付数据做“隐形会员卡”

用户无需填写手机号,系统通过支付订单自动生成OpenID,后续可:

- 定向发券:针对30天未消费人群推“唤醒券”。

- 动态定价:午餐高峰提高3元,下午两点后降5元清库存。

- 社群裂变:支付完成页引导加企业微信,老客带新客奖励红包。

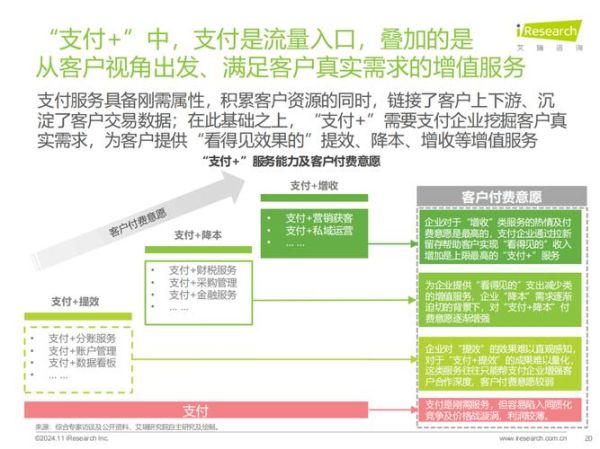

3. 提前布局“支付即服务”(PaaS)

把支付能力封装成API,嵌入小程序、H5、IoT设备。例如:

- 共享充电宝:用户扫码即授权免密代扣,无需手动付款。

- 自动贩卖机:刷脸开门→拿商品→关门自动结算,客单价提升40%。

- 充电桩:插枪即开始计费,拔枪自动扣款,减少逃单。

四、个人用户必须掌握的3个新习惯

技术再先进,也架不住“人为漏洞”。想安心薅羊毛,请记住:

(图片来源网络,侵删)

- 关闭“免密支付”默认选项:单笔超过200元必须手动确认。

- 每月检查“自动续费”列表:视频会员、网盘、外卖红包,一键解约。

- 启用“夜间锁”:23:00-6:00禁止大额转账,防止睡中被盗刷。

五、监管与创新的平衡术

2024年起,欧盟《数字欧元法》要求所有支付机构开放接口,打破“围墙花园”;中国央行则强调“可控匿名”,既要反诈,又保护隐私。未来可能出现:

- 分级KYC:小额支付仅需手机号,大额才需身份证+人脸。

- 跨境沙盒:香港、深圳、新加坡三地互认牌照,企业一次申请,三地展业。

- AI风控白名单:用户常用设备、地理位置、消费行为被标记为“可信”,其余场景触发二次验证。

当支付像呼吸一样自然,商业的想象力才真正被打开。无论是商户还是消费者,越早拥抱变化,越能在下一波浪潮里占据先机。

评论列表