银行为什么必须拥抱互联网?

传统网点排队两小时、手机银行三分钟办完业务,这就是用户用脚投票的结果。银行如果不做互联网金融,**等于把客户主动推向支付宝、微信支付和各类互联网银行**。监管数据也显示,2023年个人线上理财规模已突破**30万亿元**,线下新增存款占比却首次跌破**20%**。

(图片来源网络,侵删)

银行做互联网金融的五大痛点

- 系统老旧:核心主机仍在使用上世纪90年代的COBOL语言,对接新渠道成本极高。

- 组织壁垒:线上团队与线下网点KPI互斥,客户经理担心线上抢业绩。

- 合规红线:数据出境、隐私计算、反洗钱,每一步都要报备。

- 用户习惯:中老年客户“只信柜台”,年轻客户“只用微信”。

- 盈利模型:线上转账免费、理财费率0.1%,比柜台还低。

银行数字化转型的三步落地法

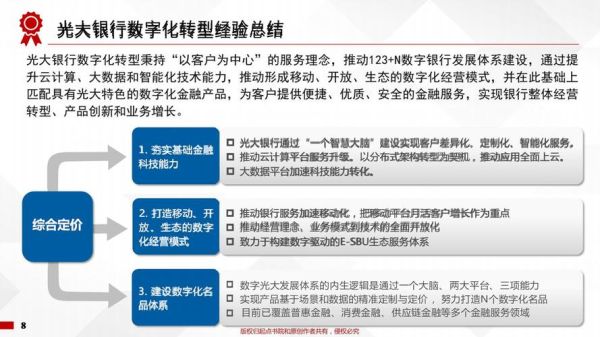

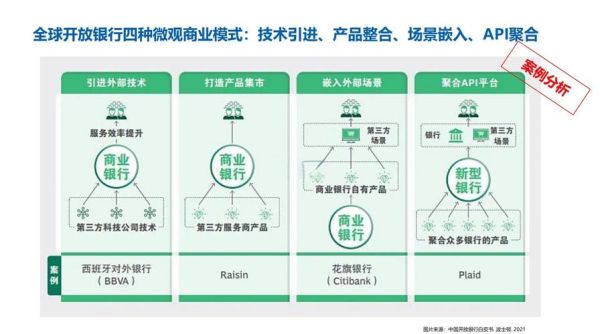

第一步:拆掉“烟囱式”系统,建立开放银行

把账户、支付、信贷、风控封装成**API接口**,像乐高积木一样输出给场景方。招商银行开放**1300多个接口**,与滴滴、京东、顺丰打通,用户在这些App里就能申请闪电贷。

第二步:用“数据中台”替代“Excel报表”

过去网点靠客户经理手写客户画像,现在通过埋点数据实时生成**360°标签**:

- 工资每月8号到账——>推测还款能力强

- 深夜浏览贵金属行情——>可能投资激进

- 连续三天登录失败——>触发反欺诈预警

第三步:线上线下“同价同权”

平安银行把线下理财经理的**50%绩效**与手机银行月活挂钩,客户线上预约、线下取号,系统自动分配最近网点空闲柜员,排队时间从**45分钟降到8分钟**。

银行做互联网金融的三大盈利模式

| 模式 | 代表银行 | 盈利点 |

|---|---|---|

| 场景金融 | 工商银行×美团 | 外卖订单分期手续费 |

| 开放银行 | 浦发银行×哔哩哔哩 | 联名信用卡年费+交易分润 |

| 数字人民币 | 邮储银行×央行 | 钱包运营沉淀资金 |

中小银行如何弯道超车?

“打不过就加入”:中原银行与腾讯云共建“中原云”,把核心系统托管在云端,三年节省IT成本**1.2亿元**;

“错位竞争”:上海农商行聚焦本地农户,用卫星遥感数据评估农田价值,线上放贷最快**5分钟到账**。

用户最关心的问题:线上存款安全吗?

答案:只要认准**存款保险标识**,50万以内本息受国家保障。微众银行、网商银行虽无实体网点,但同样纳入央行监管,2023年央行评级均为**A级**。

(图片来源网络,侵删)

未来五年银行会变成什么样?

• **无卡化**:刷脸或指纹即可存取款,建行已在深圳试点“掌静脉”ATM;

• **无网点化**:社区银行变身“咖啡银行”,客户边喝咖啡边办贷款;

• **无边界化**:银行账户将像“水电煤”一样嵌入智能家居,冰箱自动下单牛奶并记账。

(图片来源网络,侵删)

评论列表