2015年,互联网金融到底火到什么程度?

那一年,**“互联网+”**首次写进政府工作报告,P2P平台数量从年初的不到2000家暴增至年底的接近3500家;**余额宝规模突破7000亿元**;众筹平台单月筹资额首次超过10亿元。用一句话概括:风口上的猪不仅飞起来了,还开始编队飞行。

监管政策为何在2015年集中爆发?

自问:为什么偏偏是2015年,央行、银监会、证监会、保监会轮番出手?

自答:因为**风险已经肉眼可见**。e租宝、泛亚等百亿级平台相继爆雷,跑路、提现困难事件全年高达896起,涉及金额超过1000亿元。监管层意识到,再不踩刹车,系统性金融风险可能一触即发。

2015年出台了哪些关键监管政策?

1.《关于促进互联网金融健康发展的指导意见》(7月18日发布)

- **首次明确“互联网金融”定义**:传统金融机构与互联网企业利用互联网技术和信息通信技术实现资金融通、支付、投资和信息中介服务的新型金融业务模式。

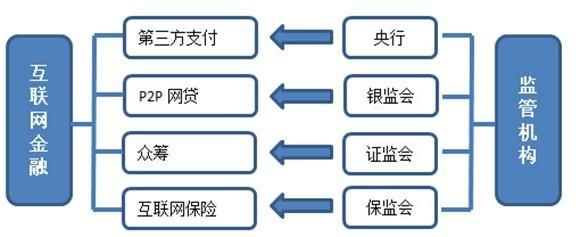

- **划定监管职责**:

- 央行:第三方支付、互联网消费金融

- 银监会:P2P网贷、互联网信托

- 证监会:股权众筹、互联网基金销售

- 保监会:互联网保险

- **提出“依法监管、适度监管、分类监管、协同监管、创新监管”五大原则**。

2.《非银行支付机构网络支付业务管理办法》(7月31日发布)

- **账户分类管理**:Ⅰ类账户余额付款限额1000元/终身,Ⅱ类10万元/年,Ⅲ类20万元/年。

- **禁止支付机构为金融机构以及从事信贷、融资、理财、担保、信托、货币兑换等金融业务的其他机构开立支付账户**,直接切断第三方支付与P2P的资金池通道。

3.《网络借贷信息中介机构业务活动管理暂行办法(征求意见稿)》(12月28日发布)

- **明确P2P为“信息中介”而非“信用中介”**,禁止自融、资金池、期限错配。

- **银行资金存管成为硬门槛**,要求平台“选择符合条件的银行业金融机构作为出借人与借款人的资金存管机构”。

- **单个平台个人借款上限20万元,企业借款上限100万元**,直接封杀大单模式。

这些政策对行业产生了哪些立竿见影的影响?

1. 第三方支付“断直连”

支付宝、财付通等巨头被迫**关闭与银行的直接接口**,所有交易必须通过网联清算,资金透明度大幅提升,但也导致支付费率上涨0.1%-0.3%。

2. P2P平台大洗牌

政策出台后三个月内,**主动停业转型的平台超过400家**,红岭创投、陆金所等头部平台开始剥离大额标业务,转向小额分散的消费金融。

3. 众筹行业“由乱到治”

证监会启动股权众筹专项检查,**36氪股权众筹、京东东家等平台暂停新项目上线**,行业从“野蛮生长”进入“牌照时代”。

2015年的监管逻辑对今天有何启示?

自问:为什么后来的现金贷、虚拟货币监管都能在2017-2021年快速落地?

自答:因为2015年已经**建立了“牌照+存管+限额”的三板斧模型**。今天的网络小贷新规、数字藏品合规指引,本质上是把这套模型复制到更细分的领域。

投资者如何避开2015年那些坑?

- **看存管**:没有银行直接存管的P2P,直接PASS。

- **查限额**:个人借款超过20万的平台,大概率违规。

- **验资质**:支付机构没有央行颁发的《支付业务许可证》,立即远离。

- **读合同**:凡是承诺“保本保息”的,99%是骗子。

写在最后

2015年像一面镜子,照出了互联网金融的**速度与风险**。监管政策的密集出台,不是扼杀创新,而是为后来的**科创板、数字人民币、跨境理财通**等更高级的金融创新铺平了道路。看懂2015,才能理解为什么2024年的金融科技,能在合规的轨道上跑得更快、更稳。

评论列表