互联网理财为何频频“踩雷”?

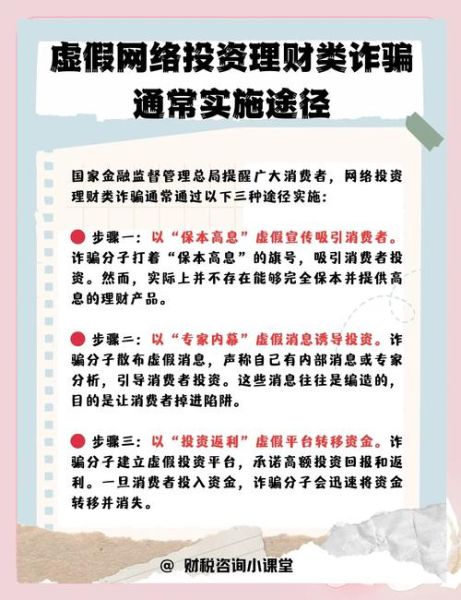

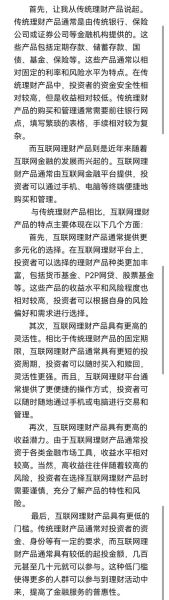

过去几年,P2P、互联网存款、智能投顾等创新形态层出不穷,却也伴随大量平台爆雷、资金无法兑付的新闻。核心原因在于:高收益承诺与底层资产不透明。当平台把“预期年化”包装成“固定收益”,投资者就误以为风险可控;而平台为了拉新,又往往忽视信息披露,最终形成监管盲区。

监管框架到底覆盖了哪些环节?

目前,我国对互联网理财实行“牌照+备案+穿透式监管”的三重防线:

- 牌照管理:基金销售、保险经纪、支付、网络小贷等业务必须持牌经营;

- 产品备案:银行理财子公司、公募基金发行的线上产品需在“全国银行业理财信息登记系统”或“基金业协会”备案;

- 穿透式监管:资金流向需逐笔对应到最终资产,禁止资金池、期限错配。

但仍有灰色地带:例如“引流+导流”模式,平台只提供比价服务,不直接销售,监管难以界定责任主体。

互联网理财产品风险有哪些?

投资者最常忽视的五大风险:

- 流动性风险:T+0赎回并非刚性承诺,遇到巨额赎回可能延迟到账;

- 信用风险:部分平台将债权打包成“定向委托投资”,底层债务人违约即传导至投资者;

- 信息泄露风险:APP过度索权,导致身份证、银行卡号被第三方共享;

- 合规风险:无基金销售牌照却代销私募,属于非法金融活动;

- 技术风险:系统漏洞或黑客攻击造成账户资金异常划转。

如何规避监管盲区?

1. 查牌照:三秒钟验证真伪

打开证监会官网“机构监管”栏目,输入平台名称,若显示“基金销售业务资格”或“证券投资咨询资格”,则具备合规身份;若无记录,立即远离。

2. 看合同:别只点“我已阅读”

重点关注:

- 是否写明“不保本、不保息”;

- 赎回条款是否含“巨额赎回顺延”字样;

- 是否有“资金由××银行/券商托管”,若无托管,资金可能被平台挪用。

3. 拆结构:识别“伪净值”陷阱

净值型理财每日公布净值,若连续多日净值曲线呈直线或涨幅固定,大概率是“抽屉协议”做平滑处理,实际底层资产已浮亏。

4. 控仓位:单平台不超总资产的20%

即使平台持牌,也可能因经营不善被接管。把资金分散到银行、券商、基金公司三类持牌机构,可显著降低集中度风险。

监管未来会向哪些方向收紧?

央行在《金融稳定报告》中已释放信号:

- 统一同类业务监管标准:互联网存款、智能投顾将与线下产品执行同样的风险准备金、杠杆率要求;

- 强化数据跨境审查:涉及境外证券、加密资产的理财APP需额外报备;

- 建立“白名单”机制:只有持牌且连续3年无违规记录的平台才能接入央行征信,提升失信成本。

投资者自助问答

Q:为什么有的平台收益比银行高2倍,却声称“零风险”?

A:收益来自信用下沉,即把钱借给评级更低的借款人。一旦经济下行,违约率上升,高收益瞬间变高亏损。

Q:发现平台跑路,第一时间该做什么?

A:立即截图保存APP账户余额、交易记录、合同协议,并拨打110或当地经侦电话报案;同时向银保监会、证监会信访渠道提交书面材料,争取进入“先行赔付”名单。

Q:如何跟踪自己买的理财是否被监管抽查?

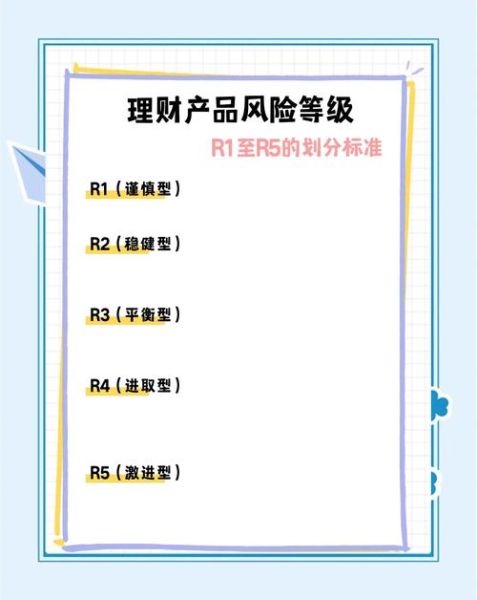

A:登录中国理财网,输入产品登记编码,可查看最新“风险等级调整”“投资范围变更”公告;若发现产品风险等级被上调,应考虑提前赎回。

写在最后

互联网理财的便利性毋庸置疑,但“高收益、低风险、随时取”不可能三角始终存在。把监管框架当成底线,把分散配置当成习惯,把合同条款当成护身符,才能在这场看似零门槛的财富游戏中,真正守住自己的钱袋子。

评论列表