为什么90后更愿意把钱放在线上理财?

根据《互联网理财用户分析报告》最新样本,**90后用户占比高达46.7%**,首次超越80后成为主力。原因并不复杂:

(图片来源网络,侵删)

- **手机即柜台**:平均开户时长仅3.2分钟,比线下缩短97%。

- **碎片化投资**:50元起投的基金组合,让月薪5k也能做资产配置。

- **社交化决策**:42%的用户在看到好友收益截图后24小时内完成首笔申购。

互联网理财产品怎么选?先搞懂这3个底层逻辑

1. 风险等级≠银行评级

很多平台把R2级产品标成“稳健”,但**债券基金踩雷地产债**时一周跌幅可达8%。真正要看的是:

- 底层资产穿透:货币基金>国债逆回购>高等级信用债

- 历史最大回撤:近3年是否超过5%

- 流动性条款:T+0还是T+3到账

2. 收益率陷阱的三种伪装

七日年化3.8%≠真实到手收益,常见套路包括:

- 用“近1月最高收益”代替均值

- 把平台补贴收益混入产品收益

- 新发基金用“建仓期高仓位”虚增短期业绩

3. 费用暗扣比想象中狠

某头部平台热销的“0申购费”基金,实际**每年多收0.8%销售服务费**,10万元持有3年白白损失2400元。必须核对:

- 管理费+托管费+销售服务费总和

- C类份额持有超过1年是否比A类更贵

- 赎回费阶梯设计(持有7天以内1.5%)

新手入门避坑指南:从开户到调仓的7个动作

动作1:用3分钟完成风险测评

不要刻意选“激进”博高收益,**系统会据此屏蔽超风险产品**。实测发现,C4等级用户可购买92%的基金,C2等级只能买47%。

动作2:建立“3账户体系”

- 零钱账户:货币基金+银行T+0理财(占比10%)

- 稳健账户:短债基金+同业存单指数基金(占比50%)

- 增值账户:沪深300指数增强+固收+(占比40%)

动作3:识别“伪创新”产品

比如某平台推出的“白酒指数增强”,**80%仓位却是中证消费ETF**,增强部分靠打新收益,实际跟踪误差高达9%。

(图片来源网络,侵删)

动作4:设置智能定投的3个参数

- 扣款日:选工资到账后第3天(避免月初消费高峰)

- 止盈线:达到15%年化自动赎回50%

- 补仓线:回撤超过10%时追加1.5倍金额

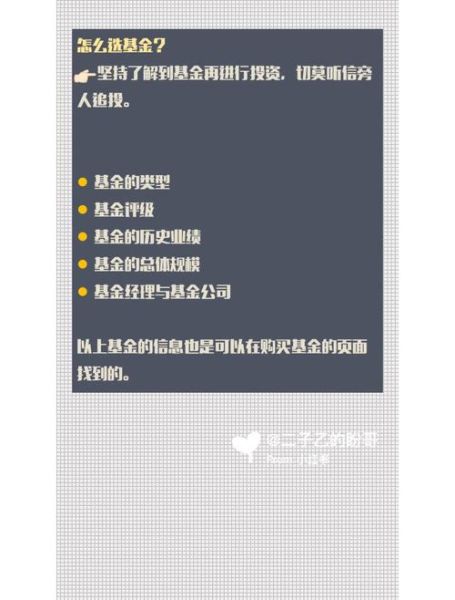

动作5:用“4433法则”筛选基金

近1年/3年/5年排名前1/4,近6月/3月排名前1/3,**同时满足5个维度的基金仅占全市场3.2%**。

动作6:避开“规模魔咒”

主动权益基金**最佳规模区间是20-80亿**,低于5亿有清盘风险,高于200亿会摊薄打新收益。

动作7:每年做一次“断舍离”

把连续3个季度跑输业绩基准的基金调出组合,**同类基金持有不超过3只**,避免风格重复。

高频问题快问快答

Q:银行APP和第三方平台买基金有区别吗?

A:同一只基金**申购费最多差6倍**。比如某沪深300ETF联接,银行1.2%不打折,支付宝打一折仅0.12%。但银行有专属大额存单做补充。

Q:为什么持有7天还被收1.5%赎回费?

A:**自然日≠交易日**,周五15:00后申购要下下周三才算持有7天,遇到国庆长假可能延迟10天。

Q:货币基金收益越来越低怎么办?

A:可以替换为**短债基金或7天通知存款**,近1年短债基金平均收益3.2%,比货币基金高1.4个百分点,波动却小于0.3%。

2024年值得关注的3个新方向

- 个人养老金账户:年缴1.2万可抵税,适合税率≥10%的工薪族

- REITs扩募:保障房、产业园等新品种上市,现金流稳定

- 跨境理财通2.0:大湾区居民可投香港货币基金,美元年化4.5%

评论列表