什么是“互联网金融交易规模”?

它指在一定统计周期内,通过互联网渠道完成的资金融通、支付、理财、借贷、众筹、保险等业务的成交总金额。口径通常由央行、行业协会、第三方咨询机构分别发布,数字略有差异,但趋势基本一致。

(图片来源网络,侵删)

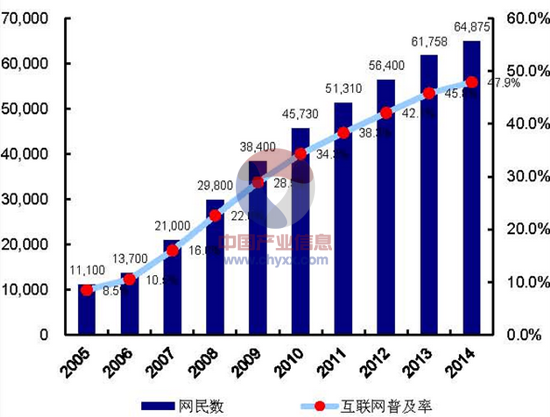

2013—2023十年数据速览

- 2013年:5.4万亿元——余额宝横空出世,带动货币基金线上化。

- 2014年:10.2万亿元——第三方支付牌照放开,红包大战点燃全民移动支付。

- 2015年:18.3万亿元——P2P平台数量突破3000家,众筹、消费金融同步扩张。

- 2016年:26.8万亿元——监管开始收紧,行业增速首次放缓至46%。

- 2017年:35.9万亿元——网联清算中心成立,断直连落地,交易结构更健康。

- 2018年:42.1万亿元——资管新规出台,银行理财净值化转型,规模增速跌至17%。

- 2019年:48.7万亿元——科创板开板,互联网券商交易量激增。

- 2020年:58.9万亿元——疫情催化无接触金融,线上信贷、保险渗透率双双破50%。

- 2021年:67.4万亿元——数字人民币试点扩容,支付场景进一步下沉。

- 2022年:73.6万亿元——平台经济整改收官,头部机构集中度提升。

- 2023年:81.2万亿元——AIGC赋能智能投顾,跨境理财通2.0带来新增量。

为什么2015—2017是增速拐点?

自问:为何短短三年,增速从三位数跌到不足50%?

自答:核心原因是监管套利空间消失。

- 2015年《关于促进互联网金融健康发展的指导意见》首次明确“准入+备案”双轨制;

- 2016年《网络借贷信息中介机构业务活动管理暂行办法》设定借款上限,P2P规模被“天花板”压制;

- 2017年央行牵头成立网联,切断支付机构与银行的“直连”,手续费收入骤降。

2020年为何逆势跳升?

自问:疫情冲击实体经济,为何交易规模反而大增?

自答:三大场景爆发:

- 线上信贷:银行联合互联网平台推出“无接触”小微贷,全年新增放款2.7万亿元;

- 互联网保险:健康险线上化率由2019年的28%飙升至2020年的63%;

- 基金投顾:宅家理财需求激增,第三方销售机构非货币基金销量同比增长112%。

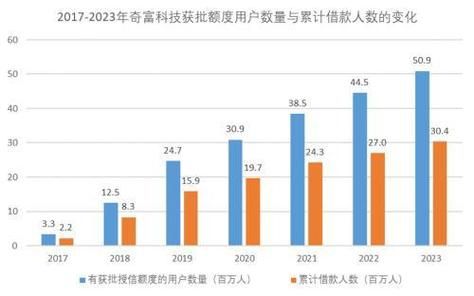

未来五年交易规模还能翻倍吗?

自问:从2023年的81.2万亿元到2028年能否突破160万亿元?

(图片来源网络,侵删)

自答:取决于以下变量:

| 变量 | 乐观情景 | 中性情景 | 悲观情景 |

|---|---|---|---|

| 数字人民币普及率 | 50% | 30% | 15% |

| 养老第三支柱线上化 | 70% | 45% | 25% |

| 跨境支付合规开放 | 全面放开 | 试点扩大 | 维持现状 |

| 对应2028年规模 | ≈165万亿元 | ≈135万亿元 | ≈105万亿元 |

投资者如何跟踪数据?

1. 央行月度支付体系运行报告:第三方支付、数字人民币交易额最权威;

2. 基金业协会季度公开数据:互联网渠道非货币基金保有量一目了然;

3. 上市平台财报:蚂蚁、腾讯、京东、度小满每季披露“促成交易规模”,可推算行业集中度;

4. 第三方咨询机构:艾瑞、易观、零壹智库每年发布《中国互联网金融交易规模研究报告》,含细分赛道增速。

(图片来源网络,侵删)

长尾关键词实战:如何布局“互联网金融交易规模”相关内容?

自问:SEO角度,如何围绕“互联网金融交易规模”写出高权重文章?

自答:

- 标题层级:主关键词+年份+疑问词,例如“互联网金融交易规模2024_会突破90万亿吗”;

- 段落锚文本:用“历年互联网金融交易规模对比”“互联网金融交易规模增速放缓原因”等语义相关短语指向权威数据源;

- 内链策略:将“第三方支付规模”“互联网理财规模”作为子主题,形成主题集群,提升整站相关性。

结语

十年间,互联网金融交易规模从5万亿级跃升至80万亿级,年均复合增长率超过30%。未来,随着数字人民币、养老金融、跨境理财通三大场景的逐步落地,市场仍有望保持两位数增长。对从业者而言,紧跟监管节奏、深挖细分数据、提前布局内容,才是穿越周期的关键。

评论列表