互联网银行市场份额到底怎么算?

业内通常把“互联网银行”限定为没有线下网点、纯线上展业的持牌银行,目前主要有微众银行、网商银行、新网银行、亿联银行、苏宁银行、众邦银行、蓝海银行等七家。份额统计口径有三类:

(图片来源网络,侵删)

- 按资产规模:央行季度披露表内总资产,最权威。

- 按有效客户数:以开户且近一年有交易的实名账户为准。

- 按数字信贷余额:含消费贷、经营贷,不含同业资产。

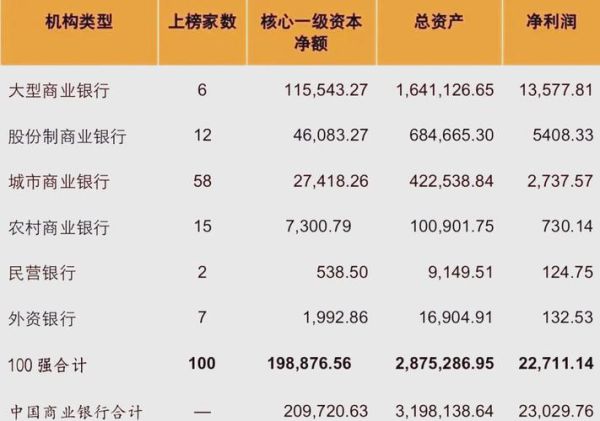

2024年最新资产规模榜单

根据央行《2024Q1银行业金融机构资产负债统计表》,七家纯互联网银行座次如下:

- 微众银行:5,718亿元,占比约46%

- 网商银行:4,521亿元,占比约36%

- 新网银行:1,028亿元,占比约8%

- 苏宁银行:989亿元

- 亿联银行:642亿元

- 众邦银行:610亿元

- 蓝海银行:405亿元

可以看出,微众+网商两家已拿走八成以上市场,其余五家仍在“长尾区间”竞争。

用户量维度:谁真正“活”得最多?

资产大≠用户多。QuestMobile《2024中国移动互联网半年报告》给出月活账户(MAU)数据:

- 微众银行:1.9亿,依托微信九宫格天然流量

- 网商银行:0.78亿,主阵地支付宝商家服务

- 新网银行:0.21亿,通过美团、滴滴等场景渗透

- 苏宁银行:0.09亿

- 其余三家均在500万以下

因此,“哪家银行用户最多?”——微众银行毫无悬念。

三大梯队竞争格局拆解

第一梯队:双寡头垄断

微众银行背靠腾讯社交生态,拳头产品“微粒贷”日放款峰值超30亿元;网商银行则聚焦小微,其“310”模式(3分钟申贷、1秒钟放款、0人工干预)已服务超5,000万小微经营者。

(图片来源网络,侵删)

第二梯队:场景突围

新网银行与美团、滴滴、携程共建联合贷,把消费场景嵌入出行、酒旅;苏宁银行依托易购商城做供应链金融,但受母集团拖累增速放缓。

第三梯队:区域深耕

众邦、蓝海、亿联三家把“同业存单+本地消费贷”作为盈利支点,资产规模虽小,ROE反而能冲到15%以上,走的是“小而美”路线。

为什么微众能长期霸榜?

自问:流量红利见顶,微众为何还能持续增长?

自答:

- 风控迭代快:30万维度特征库,坏账率控制在1.5%以内,低于行业平均2.7%。

- 资金成本低:同业存单+大额存单双轮驱动,综合负债成本仅2.1%。

- 产品矩阵宽:微粒贷、We2000、活期+、理财通,覆盖存贷汇投。

网商银行反超的可能性有多大?

自问:网商资产差距已缩小至1,200亿,能否在三年内反超?

自答:

- 政策窗口:央行普惠小微贷款支持工具再延两年,网商直接受益。

- 场景纵深:支付宝“收钱码”覆盖1亿线下小微,可转化信贷客户。

- 技术投入:2023年研发费用34亿元,占营收比12%,高于微众的8%。

但天花板同样明显:小微单户额度低、经济下行期不良抬头,会拉低资产扩张速度。

(图片来源网络,侵删)

长尾银行如何破局?

对于新网、苏宁、众邦等后排玩家,可尝试三条差异化路径:

- 深耕垂直场景:新网银行已切入新能源车险分期,单车贷年化利率7%仍供不应求。

- 发力财富管理:蓝海银行与理财子公司合作代销,AUM半年增长120%。

- 输出科技能力:众邦银行把风控系统SaaS化,向村镇银行收取年费,开辟第二增长曲线。

未来三年份额演变预测

综合央行、艾瑞、奥纬三方模型,给出情景推演:

- 基准情景:微众45%→42%,网商36%→39%,新网8%→9%,其余基本不变。

- 乐观情景(消费复苏+政策加码):网商最快2026年在资产端追平微众。

- 悲观情景(经济增速跌破4%):尾部三家或出现合并,行业集中度再提升。

普通用户该如何选择?

自问:作为消费者,到底把钱放哪家更划算?

自答:

- 活期理财:微众“活期+”七日年化2.4%,秒进秒出,适合工资中转。

- 小微经营贷:网商“网商贷”额度最高300万,随借随还,利率低至3.8%。

- 大额存单:蓝海银行5年期利率3.85%,支持按月付息,锁定长期收益。

一句话:日常支付选微众,做生意找网商,存长期挑蓝海。

评论列表