一、互联网基金到底怎么买?流程拆解

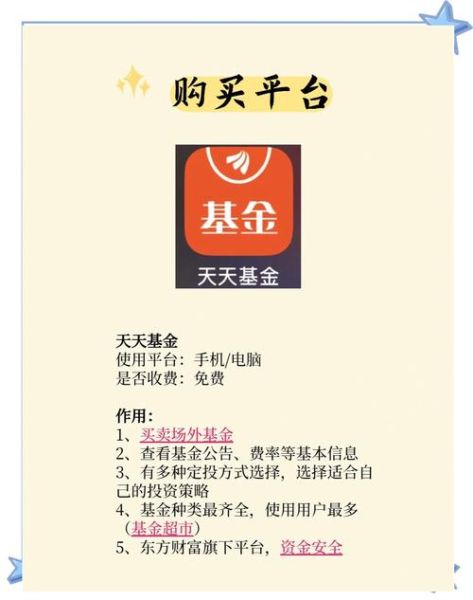

很多新手第一次打开支付宝、天天基金、理财通时,都会被琳琅满目的基金页面绕晕。其实,只要记住“三步走”,就能快速完成第一笔申购。

- 第一步:账户准备——在任意持牌基金销售平台完成实名认证,绑定银行卡;

- 第二步:风险测评——系统会弹出问卷,根据结果给你打上C1-C5等级,决定你能买哪些产品;

- 第三步:下单支付——输入金额,选择“申购”或“定投”,确认费率后输入支付密码即可。

二、基金营销套路有哪些?拆解平台常见“话术”

平台为了让你点“立即购买”,往往会在页面里埋点心理暗示。下面把高频套路拆给你看。

1. 历史收益暗示法

页面最显眼的位置会放“近一年收益+38%”,却用小字注明“历史业绩不代表未来”。

自问:真的每只基金都能年年38%吗?

自答:当然不是,平台把表现最好的区间截出来给你看,差的直接隐藏。

2. 明星经理光环法

用超大头像+“清华学霸”“金牛奖得主”标签强化信任。

自问:经理跳槽了怎么办?

自答:基金合同写明“经理变更无需持有人同意”,收益可能随人事变动而波动。

3. 倒计时稀缺法

页面弹出“限时开放,最后2天”的红色浮层。

自问:基金不是随时可以申购吗?

自答:开放式基金每日可买,所谓“限时”大多指费率折扣或配售期,并非关门。

4. 社群跟投法

在讨论区置顶“大V实盘”,展示跟投人数。

自问:跟投一定赚钱吗?

自答:大V可能用模拟盘或小额试水,你看到的盈亏未必真实。

三、如何识别真正适合自己的基金?

避开套路后,回到投资本质:匹配风险、控制成本、拉长周期。

1. 看风险等级而非收益数字

打开基金档案,找到“投资范围”一栏:

- 股票仓位≥80%:波动大,适合C4以上;

- 债券仓位≥80%:波动小,C2即可。

2. 看费率而非折扣力度

平台常喊“1折申购费”,但管理费+托管费才是长期成本大头。

- 主动股票基金管理费1.5%/年;

- 指数基金0.5%/年;

十年下来,差距可达本金的10%。

3. 看基金规模而非热度

规模过小(<2亿)有清盘风险,过大(>200亿)可能船大难调头。

自问:多少规模算舒适区?

自答:主动基金20-100亿,指数基金50-200亿,打新基金5-30亿。

四、互联网基金定投的隐藏技巧

90%的人把定投设成“每月1000元”就不管了,其实可以再做三层优化。

1. 周定投比月定投更平滑

测算沪深300近十年数据,周定投波动率比月定投低3-5%,长期收益差距不大,但持有体验更好。

2. 智能定投+止盈不止损

平台提供“估值策略”:当PE低于历史30%分位时多投,高于70%分位时少投或暂停。

同时设置“目标止盈10%-15%”,触发后自动赎回,锁定收益。

3. 红利再投资

在分红方式里勾选“红利再投”,省去再申购的费率,复利效果更明显。

自问:现金分红不好吗?

自答:如果你需要现金流可以选现金,否则再投更划算。

五、常见坑位提醒:别在这些问题上翻车

- 短期持有费率惩罚——七天内赎回,部分基金收取1.5%惩罚费;

- 认购期买新基金——封闭期最长三个月,期间无法赎回,错过行情只能干瞪眼;

- 把货基当存款——货币基金虽低风险,但T+1到账,急用钱时不如银行活期;

- 忽略QDII时差——美股基金净值按北京时间晚上10点收盘计算,白天看到的涨跌是“昨日”数据。

六、进阶玩法:用组合对冲平台套路

当你掌握基础操作后,可以自建“核心+卫星”组合,把套路变成工具。

核心仓:沪深300指数+全债指数,比例7:3,低费率、长期持有;

卫星仓:行业主题基金(如医药、新能源),占比不超20%,用定投方式分批买入,达到止盈点即赎回,落袋为安。

自问:这样会不会太保守?

自答:核心仓锁定市场平均收益,卫星仓博取超额收益,整体回撤可控,更适合普通上班族。

评论列表