一、为什么合规是互联网金融企业的生命线?

在强监管时代,**“先上车后补票”**的模式早已失效。一旦触碰红线,企业可能面临**高额罚款、业务暂停甚至刑事责任**。因此,合规不仅是成本,更是**品牌溢价与融资估值**的核心指标。

二、互联网金融企业必须遵守的四大法律框架

1. 支付结算:央行《非银行支付机构管理条例》

- **持牌经营**:未取得《支付业务许可证》不得开展网络支付。

- **备付金全额集中存管**:用户资金需100%交存至央行或符合资质的商业银行。

2. 网络借贷:银保监会《网络小额贷款管理暂行办法》

- **联合贷出资比例**:单笔贷款中,小贷公司出资不得低于30%。

- **跨省展业限制**:地方金融监管部门批复的小贷公司不得全国展业。

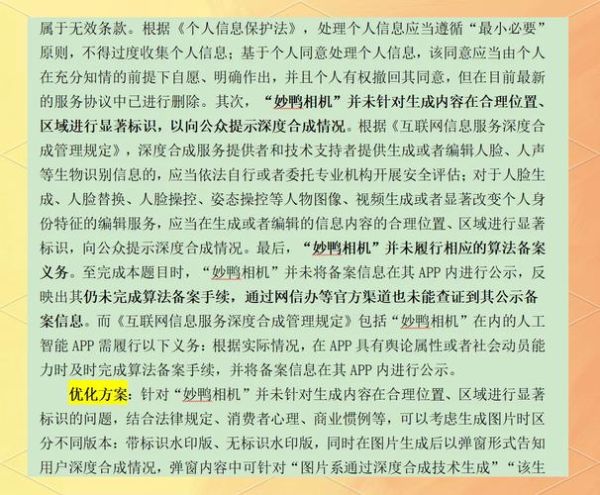

3. 数据安全:《个人信息保护法》与《数据出境安全评估办法》

- **最小必要原则**:收集用户征信数据需明确告知用途,且不得过度采集。

- **跨境传输评估**:涉及10万人以上个人信息出境需申报安全评估。

4. 反洗钱:《金融机构反洗钱和反恐怖融资监督管理办法》

- **可疑交易监测**:单日交易5万元以上需提交大额交易报告。

- **客户身份识别**:对非面对面开户用户需进行**“双因子认证”**(如人脸+银行卡验证)。

三、常见法律风险场景与真实案例

场景1:P2P清退中的非法集资定性

案例:某平台因“资金池”操作被认定为非法吸收公众存款,实控人获刑7年。

风险点:将出借人资金归集至平台自有账户,形成“资金池”,即构成**刑法第176条**的“非法吸收公众存款罪”。

场景2:助贷业务中的利率红线

案例:某持牌消费金融公司因合作方收取“砍头息”,被法院判定实际年化利率超过36%,合同部分无效。

合规方案:在借款协议中**单独列明所有费用项目**,确保IRR(内部收益率)不超过24%。

场景3:爬虫抓取征信数据的刑事风险

案例:某大数据公司因未经授权爬取支付宝用户数据,被以**侵犯公民个人信息罪**立案。

替代方案:通过**持牌征信机构(如百行征信)**的API接口合规调用数据。

四、如何构建动态合规体系?

步骤1:监管沙盒测试

在央行或地方金融局申报**“金融科技创新监管工具”**,获得6-12个月的合规试运行期。

步骤2:合规科技(RegTech)应用

- **AI风控引擎**:实时监测交易异常,如突然集中提现、IP地址跨境跳转。

- **区块链存证**:将电子合同、交易流水上链,满足《电子签名法》第13条“不可篡改”要求。

步骤3:高管KPI挂钩

将**“合规事件发生率”**纳入CTO、CRO的绩效考核,权重不低于30%。

五、未来三年必须关注的立法动向

- 《金融稳定法》草案:首次提出“金融基础设施”概念,支付系统可能被纳入宏观审慎监管。

- 《地方金融监督管理条例》:明确“7+4”类机构(含小贷、保理、融资租赁)由省级政府统一管理。

- 《人工智能算法金融应用评价规范》:要求信贷风控模型可解释性达到“特征重要性排序”级别。

六、企业自查清单(可直接打印使用)

| 检查项 | 合规标准 | 责任部门 |

|---|---|---|

| 支付牌照有效期 | 剩余有效期≥90天 | 法务部 |

| 用户授权协议 | 包含“敏感个人信息单独授权”条款 | 产品部 |

| 服务器部署位置 | 全部位于境内(含云服务) | 运维部 |

七、高频问答:用户最关心的5个问题

Q1:助贷平台是否需要融资担保牌照?

A:若平台**自行承担代偿责任**,需持有《融资担保业务经营许可证》;仅提供信息撮合则无需。

Q2:境外上市是否触发网络安全审查?

A:掌握**100万用户个人信息**的互金企业赴国外上市,必须向网信办申报安全审查。

Q3:员工私自导出用户数据如何追责?

A:依据《数据安全法》第45条,对直接责任人员处**10万-100万元罚款**;构成犯罪的,移送公安。

Q4:App被通报整改后多久需完成?

A:工信部要求**15个工作日内**提交整改报告,逾期将列入“下架名单”。

Q5:区块链存证是否具有法律效力?

A:符合《最高人民法院关于互联网法院审理案件若干问题的规定》第11条,**可作为司法认定依据**。

评论列表