互联网公司为什么要融资?

很多创业者把融资当成“救命稻草”,但**融资的真正价值是加速增长而非续命**。互联网公司普遍选择融资,核心原因有三点:

(图片来源网络,侵删)

- 抢占窗口期:互联网赛道窗口期短,资金可快速占领市场。

- 构建护城河:用资本换取技术、人才、数据壁垒。

- 降低试错成本:通过外部资金验证商业模式,减少创始人个人风险。

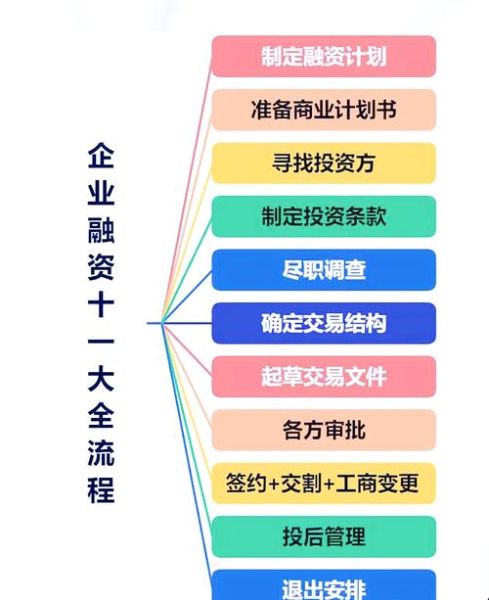

互联网公司融资流程到底怎么走?

从0到IPO,互联网公司融资流程可拆解为六个关键节点:

1. 商业计划书(BP)打磨

投资人每天收到上百份BP,**前三页必须回答“为什么是现在、为什么是你、为什么能赢”**。BP结构建议:

- 痛点与市场规模(用第三方数据背书)

- 产品差异化(附用户增长曲线)

- 盈利模式(LTV/CAC模型)

2. 投资人筛选与对接

如何找到“懂你”的投资人?

- 赛道匹配:看机构过往案例(如红杉偏爱平台型,高榕关注消费)

- 阶段匹配:天使轮找个人天使,A轮找VC,Pre-IPO找PE

- 人脉杠杆:通过已投企业CEO引荐成功率提升3倍

3. 尽职调查(DD)避坑指南

90%的融资失败卡在DD环节。**财务DD重点关注收入确认方式**,技术DD需演示核心代码架构。提前准备:

- 近3年审计报告(即使未盈利也需流水清晰) - 核心团队劳动合同(防止竞业纠纷) - 知识产权证书(专利、软著、商标)

融资轮次区别:天使轮到Pre-IPO的核心差异

天使轮:验证需求真实性

关键词:团队、原型、种子用户

(图片来源网络,侵删)

- 金额:50万-500万人民币

- 出让股权:10%-15%

- 常见条款:可转债(SAFE协议)

A轮:证明商业模式可行

核心指标:月活增长率>20%、付费转化率>5%

| 对比项 | 天使轮 | A轮 |

|---|---|---|

| 估值方法 | 拍脑袋法 | P/S倍数(3-8倍) |

| 董事会席位 | 无要求 | 1个投资人董事 |

B轮:规模化扩张

此时需回答“如何从1到100”:

- 城市复制模型(如叮咚买菜前置仓密度测试)

- 供应链成本优化(SHEIN的柔性生产系统)

- 用户留存策略(B站大会员体系)

C轮及以后:构建生态壁垒

典型特征:

- 并购整合:美团收购摩拜补足出行场景

- 国际化:TikTok通过Musical.ly切入北美市场

- Pre-IPO:需清理VIE架构,解决关联交易问题

投资人最反感的5个细节

根据2023年IT桔子数据,**43%的融资失败源于创始人踩坑**:

- 数据造假:DAU/MAU比例超过40%必被质疑

- 股权代持:历史上某团购网站因代持问题错失E轮融资

- 对赌条款:某生鲜电商因签营收对赌导致控制权丧失

- 竞品攻击:BP中贬低对手会显得格局不足

- 融资目的模糊:“用于市场推广”这类表述会被直接pass

如何计算估值不被坑?

互联网公司估值常用三种模型:

(图片来源网络,侵删)

- 用户价值法:单用户价值×用户数(适合社交产品)

- GMV倍数法:0.5-1.2倍GMV(电商平台常用)

- DCF折现法:需预测5年现金流(SaaS企业适用)

实战案例:某在线教育A轮时,投资人提出按“年付费学员×ARPU×3倍”估值,创始人通过对比猿辅导、作业帮数据,最终将倍数谈到4.5倍。

融资后的生死线:现金流管理

即使拿到钱,**18个月现金流耗尽是红线**。建议:

- 预留6个月过桥资金(防止下一轮融资延迟) - 建立动态现金流模型(每周更新AR/AP) - 设置期权池(通常预留10%-15%防稀释)

某AI公司C轮后盲目扩张团队,导致月烧钱从800万飙升至3000万,最终被迫以70%折扣进行D轮救命融资。

评论列表