一、互联网产业增值税税率到底是多少?

很多创业者一上来就问:“我们做的SaaS、直播、广告到底按哪个税率?”答案并不唯一,要看业务实质。

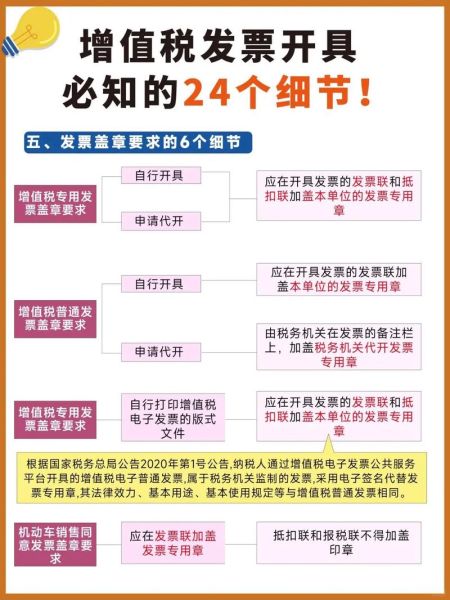

(图片来源网络,侵删)

- 6%:纯技术服务、软件开发、云主机租赁、数据处理、在线广告发布。

- 9%:数字内容下载(电子书、音乐、视频)被认定为“文化产品”。

- 13%:若平台自营硬件(服务器、路由器)并附带安装,则属于货物销售。

二、如何快速判断自己属于哪一档?

自问自答:“我的收入是卖服务还是卖商品?”

- 看合同:如果合同里出现“软件著作权转移”,多半按13%。

- 看交付物:只有账号密码、后台权限,没有实体交付,基本锁定6%。

- 看发票品名:税务局后台已把“信息技术服务费”与“音像制品”做了区分,开错会被退件。

三、小规模与一般纳税人临界点

连续12个月销售额500万元是分水岭。

- 小规模:征收率3%(2023年阶段性减按1%),不能抵扣进项。

- 一般纳税人:适用上述6%/9%/13%,但可抵扣服务器、带宽、广告采购的进项税。

实操提醒:若成本结构中可抵扣进项占比超过35%,立即申请一般纳税人更划算。

四、如何正确开具发票?

1. 开票系统选择

互联网企业几乎都走电子专票,无需邮寄,客户勾选即可抵扣。

2. 商品编码别填错

- 软件开发:3040200000000000000

- 云计算:3040100000000000000

- 广告发布:3040300000000000000

3. 备注栏必须写吗?

若提供跨境服务,备注栏需填“跨境应税行为零税率”字样,否则客户无法退税。

(图片来源网络,侵删)

五、跨境业务的零税率与免税差异

自问自答:“我把APP卖给海外用户,到底零税率还是免税?”

- 零税率:服务完全在境外消费,可申请退税,需备案《跨境应税行为免征增值税报告表》。

- 免税:虽面向境外,但服务器在境内,不符合“完全在境外”定义,只能免税不退税。

六、常见雷区与稽查重点

- 混合销售未分别核算:直播打赏+电商带货,若未分开核算,从高13%补税。

- 私账收款:平台补贴、红包若走对公,需计提销项;走私账被稽查时按全额补税+罚款。

- 虚开进项:买“服务器发票”冲成本,但合同、付款、交付记录不匹配,风险极高。

七、进项抵扣的隐藏清单

除了服务器、带宽,以下支出也能抵:

- CDN流量费(专票)

- 第三方支付手续费(银行或支付机构开具的“直接收费金融服务”专票)

- 云安全服务(防火墙、渗透测试)

- 员工出差机票(注明旅客身份信息的运输服务电子普票)

八、政策红利别错过

2024年起,国家延续研发费用加计扣除120%,互联网企业可把人工、云资源折旧纳入研发口径,同步减少增值税附加税的税基。

九、实战案例:一家SaaS公司的税负测算

背景:年收入800万元,成本构成如下:

- 云服务器:200万元(13%进项)

- 人力成本:300万元(不可抵扣)

- 广告采购:100万元(6%进项)

计算:

(图片来源网络,侵删)

- 销项税:800×6%=48万元

- 进项税:200×13%+100×6%=32万元

- 应纳增值税:48-32=16万元

- 附加税:16×12%=1.92万元

- 实际税负率:(16+1.92)/800≈2.24%

若为小规模:800×1%=8万元,看似更低,但无法抵扣32万元进项,反而多付24万元。

十、未来趋势:电子发票与数据管税

金税四期已把平台流水、银行回单、发票信息三方比对,任何差异都会触发预警。建议:

- 提前把业务系统与税务数字账户对接,实时开票。

- 建立合同-发票-回款三单匹配台账,稽查时可秒级响应。

评论列表