互联网保险业务在流量红利与监管收紧的双重夹击下,内部控制体系已成为平台能否长期存活的分水岭。本文用一线实操视角拆解落地路径,并逐条梳理合规雷区,帮助从业者把风险关进笼子。

(图片来源网络,侵删)

一、互联网保险内部控制到底控什么?

内部控制不是简单“打补丁”,而是覆盖产品设计、销售流程、资金结算、数据安全、投诉处理五大环节的闭环管理。

1. 产品设计环节:防止“带病上线”

- 精算假设审查:要求第三方精算师出具独立签字报告,避免平台用激进假设压低保费。

- 条款灰度测试:上线前在小范围用户群跑AB测试,监测理赔触发率是否异常飙升。

2. 销售流程环节:斩断误导源头

- 话术库白名单:所有销售脚本必须入库审核,未经备案的表述一律禁止。

- 双录抽查比例≥10%:录音录像文件至少保存五年,抽查结果纳入KPI。

3. 资金结算环节:守住“钱袋子”

- 保费专户隔离:与平台自有资金物理隔离,每日自动对账,差异超过1%即触发预警。

- 理赔金T+0校验:支付指令需经风控系统与保单数据库交叉验证,杜绝虚假赔案。

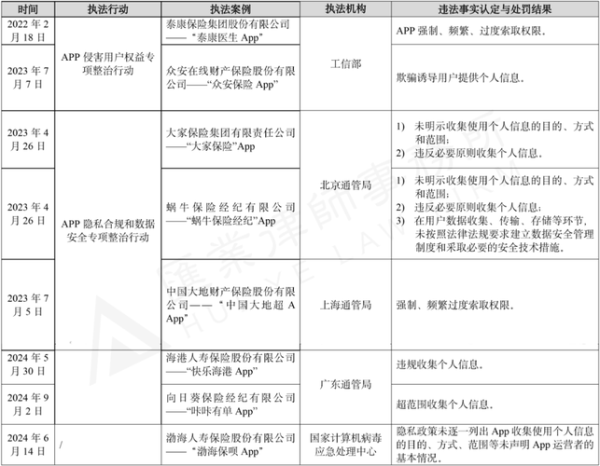

二、互联网保险合规风险有哪些?一张图看懂

把近三年监管罚单拆解后,高频风险集中在以下五类:

| 风险类别 | 监管依据 | 典型罚单案例 | 直接罚金区间 |

|---|---|---|---|

| 虚假宣传 | 《广告法》第28条 | 某平台“首月0元”被认定欺骗 | 20-100万 |

| 超范围经营 | 《保险法》第95条 | 无证平台代销车险 | 50-300万 |

| 数据泄露 | 《个人信息保护法》第66条 | API接口未脱敏导致批量泄露 | 100-5000万 |

| 资金挪用 | 《保险法》第106条 | 用保费购买理财 | 吊销牌照 |

| 理赔拖延 | 《保险消费投诉处理办法》第22条 | 平均结案时长超30天 | 10-50万 |

三、如何从零搭建互联网保险内控体系?

Step1:画出“风险地图”

用流程穿越法:让合规、技术、运营各派一人,从用户点击投保到收到保单全流程走一遍,记录每个节点可能出问题的动作。

Step2:建立“三道防线”

- 业务自控:销售团队每日晨会自查前日录音,发现违规话术立即下线。

- 风控中台:部署实时规则引擎,对投保年龄、保额、健康告知进行毫秒级拦截。

- 内部审计:每季度聘请会计师事务所做穿透测试,重点盯资金流水与理赔档案。

Step3:上线“灰度合规沙箱”

新产品先在1%流量池试运行两周,监测指标包括:

- 退保率是否高于行业均值1.5倍

- 投诉率是否突增

- 理赔渗漏率是否超过3%

全部达标后再全量开放。

(图片来源网络,侵删)

四、高频疑问现场拆解

Q:中小平台没有大预算,怎么做内控?

A:采用共享合规官模式,三家平台联合聘请一位前监管人员,每周轮流驻场审计,成本直降70%。

Q:如何防止技术团队“为了上线而隐瞒风险”?

A:把合规通过率纳入技术OKR,占比不低于30%,未达标直接取消年终奖。

Q:遇到监管突击检查,最快多久能交出完整材料?

A:建立监管应答文件夹,按险种、年份、业务环节提前打包,实测最快18分钟可提交全套电子档案。

五、未来一年必须关注的三大变量

- 算法备案:所有智能核保模型需在2025年6月前完成金融监管总局备案,未备案模型强制下线。

- 数据跨境:使用境外云服务的平台,必须在境内建立可审计的镜像站点。

- 直播卖保险:主播必须持执业证上岗,且直播间需24小时留痕,违规话术按次处罚。

互联网保险的竞争已从“流量”转向“风控”,内控体系不是成本中心,而是下一轮牌照争夺的入场券。

(图片来源网络,侵删)

评论列表