阶段一:萌芽期(2005年以前)——银行网银的“孤岛时代”

2005年以前,互联网与金融的交集仅限于网上银行转账与券商行情查询。 自问:为什么当时没有出现余额宝、P2P? 自答:监管空白、用户习惯未养成、支付通道封闭,导致金融机构把互联网当成“电子柜台”,而非生态入口。

阶段二:起步期(2005-2012)——第三方支付破局

标志性事件

- 2005年支付宝脱离淘宝独立运营,首创“担保交易”。

- 2011年央行发放首批《支付业务许可证》,27家机构持证上岗。

用户痛点解决

网购信任缺失 → 担保交易 跨行转账手续费高 → 快捷支付0费率 自问:这一阶段的红利属于谁? 自答:拥有电商场景的平台,例如阿里、腾讯,它们用高频支付养成用户黏性,为后续理财、信贷铺路。

阶段三:爆发期(2013-2016)——“宝宝”理财与P2P狂飙

余额宝的鲶鱼效应

2013年6月余额宝上线,七日年化一度破6%,把沉睡在支付账户里的零钱变成资产,银行活期存款瞬间搬家。

P2P野蛮生长

平台数量从2013年的800家飙升至2015年的3400家,年化收益普遍12%-18%。 自问:普通投资者如何识别风险? 自答:看银行存管、ICP许可证、信息披露三件套,缺一不可。

阶段四:整治期(2017-2019)——监管收紧与牌照价值凸显

核心政策

- 2017年《网络借贷信息中介机构业务活动管理暂行办法》:限额、存管、备案三管齐下。

- 2018年资管新规:打破刚兑,净值化转型。

行业洗牌结果

P2P平台从3400家锐减至2020年的不足百家,持牌消费金融公司与互联网银行成为新主角。

阶段五:成熟期(2020至今)——数字金融与合规科技

数字人民币试点

2020年深圳首次发放1000万元数字人民币红包,双层运营体系(央行-商业银行)确立,支付格局再迎变量。

合规科技(RegTech)崛起

平台通过大数据风控、区块链存证、AI反欺诈满足监管穿透式管理要求。 自问:中小机构如何突围? 自答:深耕垂直场景(如供应链金融、农村金融),与持牌机构联合运营,用技术换牌照。

如何抓住下一波红利?

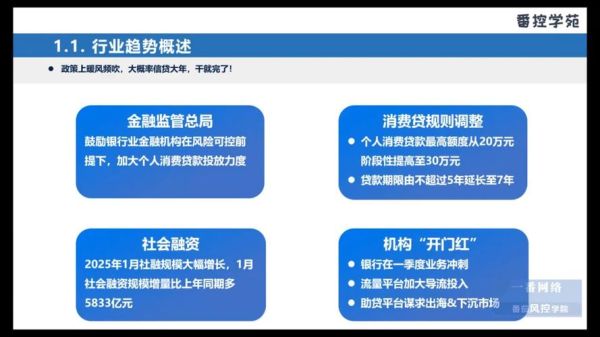

1. 关注政策窗口

央行金融科技“监管沙盒”每季度公示创新项目,申请通过率约30%,提前布局可获试点优势。

2. 绑定生态场景

- 支付:数字人民币硬件钱包线下商户。

- 理财:养老第三支柱个人养老金账户。

- 信贷:小微商户“随借随还”经营贷。

3. 技术降本增效

使用RPA机器人处理贷后催收,可降低40%人力成本;联邦学习在保护隐私前提下共享黑名单,坏账率下降1.5个百分点。

常见误区与避坑指南

误区一:盲目追风口

2021年NFT金融化被叫停,教训:脱离实体经济的金融创新难以持续。

误区二:忽视合规成本

一套完整的银行存管系统年费用300万-500万元,初创平台需预留18个月现金流。

未来三年值得关注的细分赛道

- 跨境支付区块链:SWIFT替代方案,手续费有望降至1%以下。

- ESG绿色金融:碳账户与个人减排挂钩,蚂蚁森林已验证用户参与度。

- 数字藏品合规交易:文交所牌照+联盟链,限量+实名+不可二级炒作。

评论列表