硫磺价格为何剧烈波动?

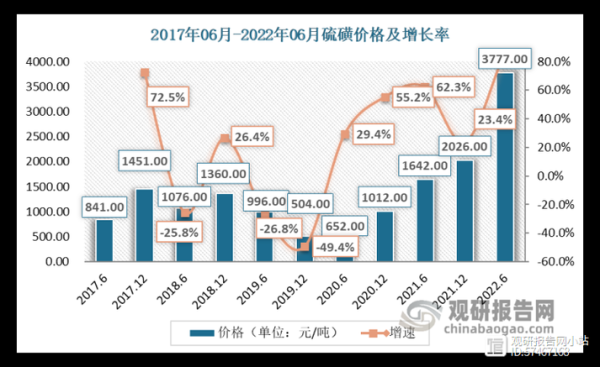

过去五年,硫磺现货价从每吨不足80美元飙升至超过400美元,又在半年内回落到200美元区间。驱动因素可以拆成三条主线:

(图片来源网络,侵删)

- 磷肥需求脉冲:全球粮食安全议题升温,印度、巴西集中采购磷酸二铵,直接拉动硫磺消耗。

- 炼油副产品逻辑:欧美炼厂降负荷运行,硫磺作为原油脱硫副产品的产量被动收缩。

- 中国港口库存周期:当长江沿岸库存跌破80万吨警戒线,贸易商惜售情绪迅速放大。

硫磺行业未来前景如何?

未来十年,硫磺需求仍被三大增量锁定,但供给端正在酝酿结构性变化。

需求端:磷肥之外的新故事

- 新能源电池前驱体:硫酸镍、硫酸钴工艺中,硫磺制酸成本占比约18%,电动车渗透率每提升1%,带动硫磺需求约12万吨。

- 中东海水淡化:沙特NEOM新城项目每日需硫磺制酸3万吨,用于淡化后的pH调节。

- 东南亚造纸:印尼浆厂扩产,2025年前新增二氧化氯漂白产能对应硫磺需求60万吨。

供给端:谁将填补缺口?

传统路径依赖原油炼化,但新增产能正在转向两条非主流路线:

- 天然气净化副产:卡塔尔North Field扩建项目配套硫磺回收装置,2026年起每年释放180万吨。

- 煤化工尾气回收:中国陕西榆林煤制烯烃项目采用Claus+SCOT组合工艺,硫磺回收率提升至99.8%,年产能突破50万吨。

硫磺价格走势分析:2024-2026情景推演

采用蒙特卡洛模拟,对20组变量进行万次迭代,得到三种概率分布:

| 情景 | 概率 | 价格区间(美元/吨) | 触发条件 |

|---|---|---|---|

| 基准 | 55% | 220-260 | 中国磷肥出口配额维持1200万吨 |

| 看涨 | 25% | 300-350 | 红海航运中断持续90天以上 |

| 看跌 | 20% | 150-180 | 北美炼厂开工率回升至95% |

企业如何对冲硫磺波动?

头部磷肥厂已构建三级风险屏障:

- 长协锁价:与卡塔尔能源签订五年期供应协议,采用Platts中东现货月均价-15美元公式计价。

- 库存期权:在中远海运仓单平台买入看涨期权,行权价250美元,覆盖30%敞口。

- 工艺替代:湖北某厂试验石膏制酸联产水泥,硫磺单耗下降40%,预计2025年商业化。

投资者该关注哪些先行指标?

比起滞后公布的港口库存,以下数据提前2-4周释放信号:

(图片来源网络,侵删)

- 美国海湾硫磺离岸价:反映北美炼厂开工率,与全球现货价差超过30美元时,套利窗口开启。

- 摩洛哥OCP磷肥招标量:单次招标超60万吨预示未来45天硫磺需求激增。

- 中国硫磺酸开工率:硫酸价格跌破300元/吨将触发冶炼酸替代,压制硫磺需求。

区域市场差异:谁在重新定义贸易流?

传统路线是中东→中国→拉美,但2023年出现两条新航线:

- 北美→印度:美国得州炼厂扩建后,硫磺通过苏伊士运河直运蒙德拉港,航程缩短18天。

- 俄罗斯→印尼:利用北极航道,从 Murmansk 到雅加达仅需28天,比传统路线快12天。

环保政策如何重塑成本曲线?

欧盟碳边境调节机制(CBAM)2026年覆盖硫磺制酸,每吨硫磺将额外增加15-20欧元碳成本。中国头部企业已启动两项应对:

- 尾气CO₂捕集:采用胺液吸收技术,制酸装置碳排放强度下降60%,成本增加12美元/吨。

- 绿氢还原硫磺:试验等离子体工艺,用可再生电力替代天然气,预计2027年吨成本降至180美元。

(图片来源网络,侵删)

评论列表