为什么2024年会出现“结构性牛市”?

全球经济进入“低利率+弱复苏”组合,资金更愿意押注**确定性成长**。只要赛道具备**政策催化、技术突破、需求爆发**三要素,就能吸引增量资金持续流入。

值得重点关注的五大高景气赛道

1. 储能:从“可选”到“必选”的能源基础设施

- 政策端:欧美IRA法案、中国强制配储比例提升至15%以上

- 需求端:全球新增储能装机量预计2024年翻倍至180GWh

- 盈利模型:电芯价格跌破0.5元/Wh,IRR从8%跃升至15%

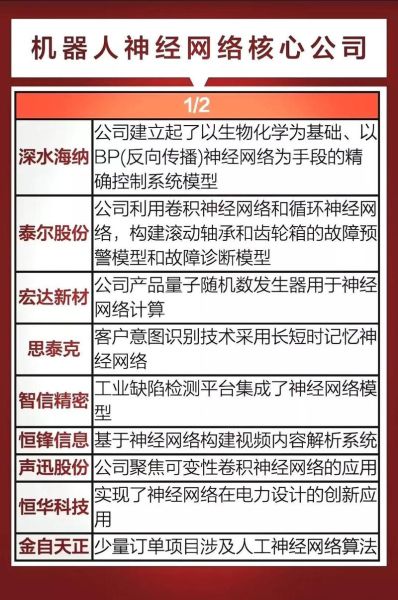

2. 人形机器人:硬件成本拐点已现

特斯拉Optimus量产目标价2万美元,**关节模组成本下降60%**;国内供应链在减速器、伺服电机环节具备全球比较优势。

3. 数据要素:堪比“土地财政”的新税基

国家数据局挂牌后,**政务数据授权运营**率先落地,预计2024年市场规模突破2000亿元;隐私计算、区块链确权成为刚需。

4. 减肥药产业链:GLP-1的“苹果时刻”

诺德诺德Wegovy销售额2023年暴涨300%,**原料药产能缺口**至少持续至2026年;国内CDMO企业订单排产已到2025年Q2。

5. 先进封装:摩尔定律的“续命”工程

台积电CoWoS产能缺口高达20%,**国产替代急迫性**体现在设备(划片机、固晶机)和材料(ABF载板、底填胶)两大环节。

---如何筛选具体标的?三步锁定“隐形冠军”

Step1:用“渗透率剪刀差”判断行业阶段

当**渗透率突破10%且增速>50%**时,赛道进入甜蜜区。例如:2023年储能渗透率12%,2024年预计25%,正是戴维斯双击窗口。

Step2:拆解产业链价值分布

以人形机器人为例:

- 价值占比最高:减速器(35%)>伺服系统(25%)>控制器(15%)

- 技术壁垒最高:谐波减速器毛利率长期维持50%以上

Step3:财务指标“三率”验证

- 预收账款/合同负债增长率>营收增速(订单饱满)

- 研发费用率>8%(技术迭代能力)

- 净现比>1(利润含金量)

普通投资者如何参与?三种策略对比

| 策略类型 | 代表工具 | 风险收益特征 | 适用场景 |

|---|---|---|---|

| 赛道ETF | 储能ETF(159690)、机器人ETF(562500) | β收益,波动率25%-35% | 行业爆发初期 |

| 龙头个股 | 宁德时代、拓普集团 | α+β,需跟踪季报 | 渗透率15%-30%阶段 |

| 可转债 | 天赐转债、精测转债 | 债底保护+向上弹性 | 震荡市防守反击 |

2024年必须警惕的三大风险

技术路线突变风险

钠离子电池若能量密度突破160Wh/kg,可能颠覆磷酸铁锂在储能领域的主导地位。

产能过剩的“灰犀牛”

光伏组件2024年全球需求预计450GW,但已公布扩产规划高达800GW,**价格战或提前至2024年Q3**。

地缘政治黑天鹅

美国《生物安全法案》草案要求药明康德等CXO企业2026年前完成业务剥离,**供应链脱钩**可能波及整个医药外包行业。

---实战案例:如何三个月内完成一个赛道的深度研究?

第一步:建立“政策-技术-需求”三维跟踪表

以数据要素为例,每周更新:

- 政策:省级数据交易所挂牌进度

- 技术:隐私计算开源项目更新频次

- 需求:政务数据招标金额环比增速

第二步:产业链调研“三板斧”

- 参加行业展会(如中国国际大数据产业博览会)

- 访谈上市公司IR获取排产数据

- 草根调研:在贵阳大数据交易所蹲点统计日均交易额

第三步:构建“预期差”模型

对比券商一致性预期与自己的调研数据,**当差距>30%时**重点跟踪。例如:某隐私计算公司2024年订单预期券商平均给8亿,但调研显示已签12亿框架合同。

评论列表