一、化工行业市场结构到底长什么样?

化工行业常被贴上“重资产、高壁垒、强周期”的标签,可真正落到市场结构层面,它既不是完全竞争,也不是绝对垄断,而是介于寡头垄断与垄断竞争之间的混合形态。

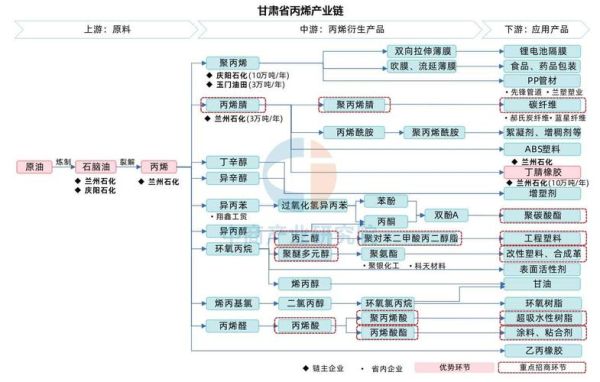

(图片来源网络,侵删)

自问:为什么不是完全竞争?

自答:因为装置规模经济与技术专利壁垒的存在,使得新进入者必须一次性投入数十亿甚至上百亿资金,且还要面对长达三到五年的建设周期。

二、产业链上中下游的“权力地图”

1. 上游:资源寡头说了算

- 原油、天然气、煤炭三大原料高度集中,中石化、中石油、中海油、国家能源集团等央企掌握定价话语权。

- 民营炼化如恒力、浙石化通过“炼油—烯烃—聚酯”一体化,把上游成本锁死,形成反向一体化护城河。

2. 中游:技术壁垒决定集中度

- MDI全球仅万华、巴斯夫、科思创、亨斯迈、陶氏五家玩家,CR5>80%。

- 锂电材料中的六氟磷酸锂,2023年CR3高达72%,天赐、多氟多、天际占据绝对份额。

3. 下游:应用极度分散,价格战频发

- 涂料、胶黏剂、塑料改性等细分领域,企业数量动辄上千,产品同质化严重。

- 下游客户对价格敏感,但对批次稳定性、交货周期同样挑剔,倒逼中游企业做柔性生产。

三、市场集中度与盈利能力的“剪刀差”

化工行业存在一个反直觉现象:集中度越高的环节,毛利率反而越稳定。

自问:为什么MDI能十年不降价?

自答:寡头之间通过产能投放节奏默契与技术代差封锁,把行业开工率长期维持在80%±5%,既不过剩也不紧缺。

对比之下,下游分散的染料助剂环节,2023年分散黑ECT300%价格从48元/公斤跌至28元/公斤,跌幅42%,中小企业现金流断裂。

四、区域结构:从“沿海大化工”到“西部新材料”

- 环渤海:炼化一体化龙头,山东裕龙岛、辽宁长兴岛两大基地合计投资超4000亿元。

- 长三角:精细化工与电子化学品高地,江苏常熟、浙江上虞两大园区贡献全国30%的湿电子化学品产能。

- 中西部:依托低电价与绿氢资源,宁夏、内蒙古布局多晶硅—有机硅—气凝胶新材料走廊。

五、化工企业如何突围?四条实战路径

路径一:技术降维打击

万华化学通过第五代光气化法把MDI单吨能耗降到0.85吨标煤,比行业平均低20%,成本曲线最左端位置牢不可破。

(图片来源网络,侵删)

路径二:产业链“卡位”

新宙邦从电解液溶剂出发,向上锁定碳酸酯级环氧乙烷,向下绑定宁德时代长单,形成原料—电解液—回收闭环,毛利率连续五年>35%。

路径三:绿色溢价变现

欧洲碳关税2026年试运行,生物基BDO价格已比石油基高1500元/吨。华恒生物通过玉米淀粉—葡萄糖—生物基BDO路线,提前锁定欧洲鞋材巨头订单。

路径四:数字化精益运营

恒逸石化在文莱炼厂部署APC先进控制系统,把芳烃收率提高1.2%,按300万吨/年产能计算,年增净利2.4亿元。

六、未来五年结构演变的三大变量

- 双碳政策:落后产能出清速度超预期,2025年前或将淘汰5000万吨/年高耗能装置。

- 新能源需求:锂电、光伏、氢能三大赛道拉动氟膜、EVA光伏料、质子交换膜需求年复合增速>25%。

- 地缘政治:欧洲能源危机导致巴斯夫、科思创等巨头将MDI、TDI、聚碳酸酯产能向中国转移,全球化工版图重塑。

七、给中小化工企业的生存建议

- 做细分冠军:专注某一功能性助剂,如流平剂、消泡剂,把单品市占率做到全球前三。

- 绑定大客户:与宁德时代、隆基、比亚迪等龙头签三年锁价长单,抵御周期波动。

- 轻资产技术输出:把工艺包卖给有资源但缺技术的西部国企,按利润分成,避免重资产投入。

化工行业的市场结构看似铁板一块,实则技术迭代、政策倒逼、需求迁移三重力量持续撕开裂口。谁能率先在技术、资源、客户三角中找到一个可持续的平衡点,谁就能在下一轮周期里活下来并且活得更好。

(图片来源网络,侵删)

评论列表