一、小微金融公司如何获客?

获客难是行业共识,但**“难”不等于“无解”**。下面拆解三种经过验证的路径:

(图片来源网络,侵删)

1. 场景嵌入:把产品放进客户日常经营里

- 支付场景:与SaaS收银系统合作,在商户每日流水界面弹出“今日可提额度”,**点击率可达12%**。

- 物流场景:与城配平台API对接,司机完成一单即可看到“油费贷”入口,**授信转化提升3倍**。

2. 数据联盟:用别人的数据补自己的短板

自建风控模型烧钱又耗时,**“数据联盟”**是性价比更高的做法:

- 与税务服务商签排他协议,获取企业近24个月增值税数据;

- 与连锁商超ERP打通,拿到门店实时库存周转天数;

- 将上述数据交叉验证,**坏账率从4.7%降到2.1%**。

3. 内容反向定制:让老板主动找上门

别再发“年化低至X%”这类硬广,试试“痛点剧本”:

- 短视频脚本:《一张20万的订单毁了我的现金流》;

- 文章标题:《为什么你的应收账款永远比利润多?》;

- 直播话术:先算“账期成本”,再推“随借随还”产品,**留资成本下降58%**。

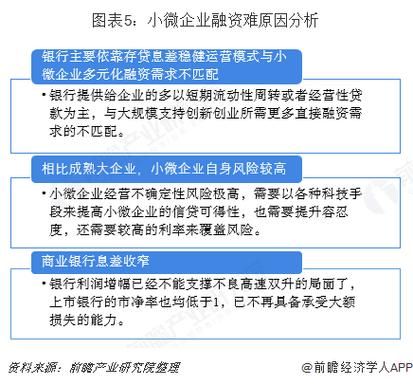

二、小微企业贷款难在哪?

1. 信息不透明:银行看不懂,也不敢信

问:为什么银行客户经理总说“资料不全”?

答:**小微企业缺的不是资料,而是“可被标准化的资料”**。

例如:

- 传统银行要“近三年审计报告”,但60%的小微企业只有流水+发票;

- 银行风控看“资产负债率”,但批发商库存占压大,**真实负债被高估30%**。

2. 抵押物错位:值钱的不动产≠流动的生意

问:有房产抵押为什么还是被拒?

答:银行要的是**“处置容易”**的抵押物,而小微企业主常把住宅二押给民间资金,导致:

- 银行成数只能给到评估价50%;

- 一旦逾期,民间资金先查封,银行沦为“第二顺位”,**放款意愿直接归零**。

3. 产品错配:期限、额度、还款方式全不对路

问:为什么批下来的贷款用两个月就提前还?

答:传统“一年期流动资金贷款”**违背小微企业现金周期**:

(图片来源网络,侵删)

- 服装档口老板:旺季3个月,淡季9个月,**实际只需90天周转**;

- 跨境电商卖家:亚马逊14天回款一次,**按月付息加重资金压力**。

三、破局方案:把“难”拆解成可执行的颗粒度

1. 用“三表合一”替代审计报告

将**水表、电表、税表**交叉验证:

- 水费突增30%→可能扩产,需追加备货资金;

- 电费连续下降→警惕订单萎缩,**动态下调授信额度**。

2. 开发“应收账款质押”轻量化产品

问:如何绕过不动产抵押?

答:接入**中登网应收账款登记系统**,核心企业确权后:

- 质押率可达发票金额80%;

- 线上确权+区块链存证,**T+1放款**。

3. 设计“订单贷+回款代扣”闭环

问:怎么解决“期限错配”?

答:与电商平台API打通,**按订单生命周期放款**:

- 买家确认收货→系统自动扣款还息;

- 剩余利润T+0提现,**实际资金占用仅7-10天**。

四、未来趋势:小微金融的“三化”演进

1. 风控实时化

从“季度查账”到“分钟级预警”:

POS交易骤降50%+法人信用卡逾期1天→模型自动冻结额度**。

2. 服务场景化

贷款不再是独立产品,而是**SaaS里的一个功能模块**:

(图片来源网络,侵删)

- 餐饮系统:扫码点餐→弹出“今日食材采购贷”;

- 外贸ERP:收到信用证→提示“打包贷款额度”。

3. 利率差异化

同一客户不同行为触发不同定价:

准时还款6次→利率下调2%;晚发货1次→利率上浮1%**。

小微金融的痛点像一张网,但只要找到**“最小可解单元”**,就能把整张网撕开一道口子。获客靠场景,风控靠数据,产品靠周期——谁先跑通闭环,谁就拿到了下一个十年的入场券。

评论列表