行业现状:产能、消费与价格的三重博弈

中国煤炭行业正处于“保供稳价”与“双碳目标”的双重压力之下。2023年全国原煤产量约46.5亿吨,同比增长4.1%,但增速已连续三年放缓;与此同时,表观消费量达47.2亿吨,缺口由进口煤补充。价格端,秦皇岛港5500大卡动力煤全年均价965元/吨,较2022年高点回落32%,却仍高于疫情前水平。

产能结构:谁在增产,谁在退出?

- **晋陕蒙新**四省区产量占比升至81%,其中新疆因“就地转化”战略,产量增速最快(+18%)。

- **年产120万吨以下**的小煤矿数量已降至800处以内,较2020年减少60%,单井平均规模突破180万吨。

- 智能化采煤渗透率:国有重点煤矿达54%,但地方矿仅12%,成为下一阶段政策补贴重点。

消费侧:电力、钢铁、化工谁更“吃煤”?

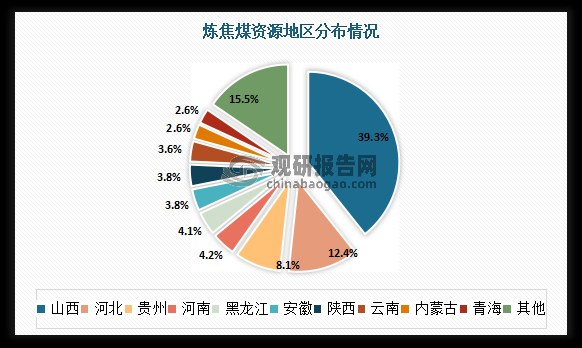

电力行业仍占煤炭消费的**58%**,但2023年煤电利用小时数降至4240小时,创历史新低;钢铁领域因短流程电炉钢占比提升,焦煤需求增速仅1.2%;**现代煤化工**异军突起,煤制烯烃、煤制乙二醇新增产能释放,拉动原料煤需求增长7.8%。

未来五年供需预测:缺口还是过剩?

核心问题:2025年会出现煤炭短缺吗?

不会。综合中国工程院、中国煤炭工业协会等机构的模型测算,2025年国内有效产能将达**50亿吨**,而需求侧在可再生能源替代加速下,预计为**48.5亿吨**,供需盈余1.5亿吨。但需警惕**区域性、时段性紧张**:如迎峰度夏期间,华东电网对下水煤的依赖度仍超70%。

进口煤:从“调节阀”到“战略储备”

- 2023年进口煤量**4.7亿吨**,其中澳大利亚煤占比回升至28%(2021年曾降至3%)。

- 印尼低卡煤因价格优势,成为广东、广西电厂“标配”,但热值不稳定导致掺烧比例受限。

- 政策动向:国家能源局拟建立**进口煤动态储备制度**,要求沿海电厂存煤可用天数不低于20天。

价格走势:能否重回“绿色区间”?

国家发改委定义的“绿色区间”为570-770元/吨。未来五年,**成本支撑**与**政策天花板**将形成双向制约:

- 开采成本:井工矿完全成本已升至**420-480元/吨**,新疆准东露天矿因运费高企,到港成本突破600元。

- 政策工具:长协价覆盖范围从75%提升至**85%**,且引入“月调月清”机制,抑制现货炒作。

- 极端情形:若国际油气价格突破120美元/桶,煤价可能阶段性冲高至900元以上。

投资机遇:哪些细分赛道值得关注?

智能化装备:从“可选”到“必选”

国家矿山安监局要求2026年前所有高风险煤矿实现智能化采掘。按单矿改造投入**1.2-1.8亿元**测算,对应**千亿级市场**。头部企业如天地科技、郑煤机的液压支架订单已排至2025年。

煤基新材料:超越燃烧的附加值

- 煤制石墨烯:中科院山西煤化所技术突破,吨成本降至**50万元**(进口产品超200万元)。

- 煤基碳纤维:宝丰能源年产1万吨项目投产,产品强度达T700级,可用于氢能储罐。

- 碳捕集利用(CCUS):中石化胜利油田百万吨级项目投运,驱油封存成本**约300元/吨CO₂**。

风险预警:三大“灰犀牛”事件

1. **碳边境税**:欧盟CBAM将于2026年覆盖钢铁、铝等下游行业,间接压缩焦煤需求。

2. **极端天气**:2022年四川干旱导致水电缺口,煤电应急调用量激增40%,暴露电网脆弱性。

3. **资源民族主义**:印尼2024年起可能再度收紧煤炭出口,需关注RCEP框架下的争端解决机制。

企业应对策略:早调、快转、深合

**早调**:陕煤集团2023年将新能源装机占比目标从15%上调至25%,通过“煤电+储能”平滑收益曲线。

**快转**:兖矿能源剥离万福煤矿等传统资产,收购鲁西化工进军煤基新材料,市盈率从6倍修复至12倍。

**深合**:国家能源集团与宁德时代成立合资公司,在鄂尔多斯打造“零碳矿区”,光伏制氢替代柴油重卡。

评论列表