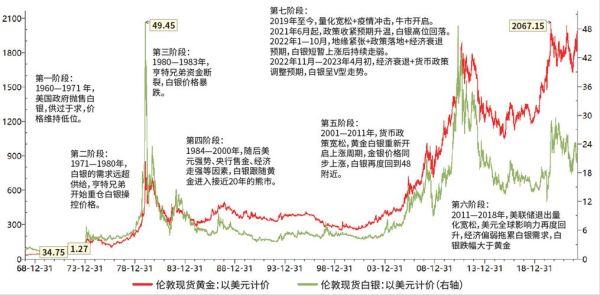

白银价格为何波动剧烈?

白银兼具工业金属与贵金属双重属性,导致其价格受多重因素牵引。当全球经济扩张,光伏、电子、医疗等行业的工业需求激增,银价随之走强;而当避险情绪升温,投资者又将其视为“穷人的黄金”,资金涌入推高价格。这种需求端的双重驱动,使得白银波动幅度常常超过黄金。

白银投资前景如何?

未来五年,白银需求端将出现结构性扩张,而供给端却面临持续收缩,价格中枢有望抬升。

需求端:三大引擎齐发力

- 绿色能源革命:每兆瓦光伏组件需消耗约80克白银,全球装机量年复合增速15%,仅此一项就带来年均3000吨新增需求。

- 5G与汽车电子:高频高速PCB、车载雷达、柔性电路对导电银浆需求激增,预计2025年电子用银量将突破8000吨。

- 投资需求回暖:美债实际利率见顶回落,ETF持仓量已连增七个月,散户“银币热”再现。

供给端:矿山产量见顶回落

全球白银矿山品位持续下滑,过去十年平均品位从200g/t降至120g/t;再加上环保趋严,秘鲁、墨西哥等主产国采矿许可审批周期延长30%。Woodmac预测,2024—2028年全球矿产银年均降幅或达2.3%。

白银价格走势分析:技术面与基本面共振

长期趋势:月线级别“杯柄”形态

自2011年高点49.8美元回落后,银价在13—30美元区间震荡整固,2020年突破下降趋势线,形成经典“杯柄”结构。按等幅测算,理论目标位45—50美元,与通胀调整后的历史高位基本重合。

中期节奏:美联储政策拐点

复盘过去三轮加息周期,白银在最后一次加息前后3个月启动主升浪。当前CME利率期货显示,2024年Q2或迎来首次降息,银价有望复制2019年模式,先横盘后急涨。

短期波动:COMEX库存与ETF流向

交易所库存跌破8500吨警戒线,为2017年以来最低;与此同时,iShares Silver Trust持仓量三周增仓1200吨,“库存降+持仓升”的组合往往对应短线爆发。

普通投资者如何布局白银?

实物白银:银币还是银条?

- 投资级银币(如美国鹰洋、加拿大枫叶)溢价低、流动性好,适合长期囤储。

- 1000盎司银条单价更低,但交割检验成本高,更适合机构。

纸白银:ETF、期货、延期合约

散户可优先选择SLV、SIVR等ETF,交易门槛低且跟踪误差小;具备杠杆需求的投资者,可轻仓参与COMEX微型白银期货(SIL)或沪银延期(AgT+D),但需警惕隔夜跳空风险。

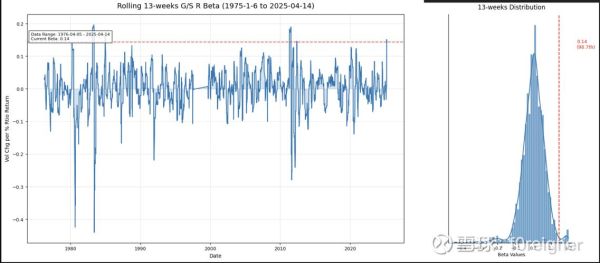

白银股票:弹性与风险并存

矿业股β值通常大于2,例如First Majestic在银价上涨20%时,股价曾飙升65%。选股需关注全维持成本(AISC)低于18美元/盎司、资源量大于2亿盎司的优质标的。

白银投资常见疑问解答

白银会不会被工业需求“耗尽”?

不会。虽然光伏用银量增长快,但“减银技术”同步推进,TOPCon电池银耗已降低30%;同时,90%的工业用银可回收,再生银占比稳定在20%左右。

金银比高达85,是否意味着白银被低估?

历史数据显示,当金银比突破80后,未来12个月白银跑赢黄金的概率达78%。当前85的比值已接近2020年疫情高点,具备均值回归动力。

现在入场会不会追高?

采用“金字塔分批建仓”策略:若银价回调至24—25美元区间,可建首仓30%;跌破22美元再加仓40%;剩余30%仓位等待突破30美元后右侧追击。

风险提示:不可忽视的“灰犀牛”

- 美元流动性骤紧:若美国经济韧性超预期,美联储推迟降息,贵金属将承压。

- 工业需求不及预期:光伏技术路线突变(如无银化钙钛矿量产)可能削弱需求。

- 政策干预:印度等白银消费大国提高进口关税,短期冲击市场情绪。

在货币属性与工业属性的双重加持下,白银正站在新一轮周期的起点。投资者需紧盯美联储政策路径、光伏装机数据、COMEX库存三大核心变量,通过“实物+ETF+优质矿业股”的组合拳,才能在波动中捕捉确定性收益。

评论列表