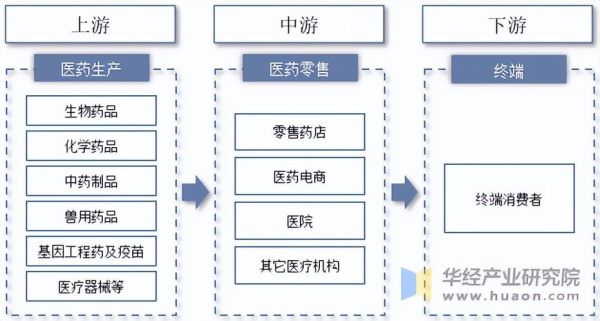

医药流通行业现状:集中度提升与政策挤压并存

过去十年,医药流通行业经历了“两票制”+“集采”的双重洗礼,全国批发企业数量从高峰期的1.3万家缩减至不足6000家,前四家龙头市占率突破45%。政策端持续压缩流通环节利润,需求端则因处方外流、DTP药房、基层市场扩容而呈现碎片化。

自问:政策高压下,中小流通商是否还有生存空间?

自答:区域型公司若能绑定基层医疗机构+院边药房,仍可在县域市场获得15%—20%的毛利,但资金与品种短板必须靠联盟采购或平台赋能解决。

未来五年四大确定性趋势

1. 供应链“短链化”:从多级分销到仓配一体化

传统省代—市代—县代的三级体系将被省级中心仓+前置卫星仓取代。九州通、华润已在全国布局200公里半径当日达网络,单票履约成本降至3.8元,比传统模式低42%。

自问:中小公司如何参与短链化?

自答:可共享第三方医药物流云仓,按件计费,无需自建冷库即可经营疫苗、生物制品。

2. 数字化渗透:从ERP升级到“数据即资产”

头部企业把流向数据、库存数据、医生处方数据整合成SaaS服务,反向向工业端收费。2023年国药一致的数据增值服务毛利率高达63%,远超传统配送业务。

中小流通商数字化路径:

- 接入国家医保信息平台获取真实销量,减少90%人工对账

- 使用RPA机器人自动处理医院退货,单票处理时间从15分钟降到45秒

- 通过AI预测模型将缺货率从8%压缩至2%

3. 处方外流加速:DTP药房与院边店成必争之地

2023年国内DTP药房规模已突破750亿元,年增速28%。抗肿瘤药、罕见病药、自身免疫药三大品类贡献80%销售额。

自问:没有医院资源的流通商如何切入?

自答:与商业保险公司合作,成为特药直付指定供应商,可绕过医院直接触达患者。

4. 资本分化:并购窗口期仅剩三年

2024—2026年将是区域龙头上市潮,预计有12家地方批发企业登陆北交所/港股。估值逻辑从“收入规模”转向“现金流质量+数据价值”。

并购估值参考:

- 纯配送业务:0.3—0.5倍PS

- 拥有独家品种代理权:0.8—1.2倍PS

- 具备PBM(药品福利管理)能力:2倍以上PS

医药B2B平台如何突围:三大实战打法

打法一:从“撮合”到“控货”,做工业端的虚拟省代

平台不再只做信息展示,而是买断上游重点品种,向下游终端直供。药师帮2023年在广西试点头孢类抗生素集采包销,三个月覆盖2800家诊所,毛利率提升11个百分点。

自问:资金压力如何解决?

自答:与城商行/保理公司合作,以应收账款质押获得年化6%的低成本资金。

打法二:县域市场“小b”深耕,建立最后一公里壁垒

中国有18万家单体药店、6.2万家乡镇卫生院,年采购额超3000亿元却极度分散。平台通过“前置仓+地推铁军”模式,实现48小时到货、拆零起订。

关键指标:

- 县域客户月活≥60%

- 客单价≥800元

- 动销SKU≥1200个

打法三:数据反哺C端,打造“B2B2C”闭环

平台将终端销售数据脱敏后提供给工业端,帮助药企精准投放患者教育广告,并分享广告收益。2023年某头部B2B平台通过此模式额外获得2.4亿元收入,占整体营收的19%。

自问:如何确保数据合规?

自答:采用联邦学习技术,原始数据不出域,仅输出加密后的统计结果,已通过国家网信办安全评估。

风险预警:2025年可能改变游戏规则的三大变量

变量一:医保直接结算全面落地

若医保基金对零售药店实现“T+1”直付,B2B平台账期优势将被削弱,需提前布局供应链金融对冲风险。

变量二:AI审方普及

当AI处方审核系统在基层医疗机构覆盖率超过70%,平台必须接入合理用药数据库,否则无法完成交易。

变量三:跨境药械试点扩容

海南、大湾区若进一步放开未在国内获批的创新药跨境销售,平台需申请特许药械经营许可证,提前锁定上游资源。

留给中小玩家的最后机会

医药流通行业正在经历“规模红利”向“效率红利”的切换。未来五年,谁能用数字化工具把县域终端的采购、库存、患者服务串成一条低成本、高粘性的价值链,谁就能在巨头夹缝中长出新的10亿美金公司。

评论列表