华能国际在电力行业处于什么位置?

华能国际是中国五大发电集团之一华能集团的核心上市平台,**装机规模位居全国第二**,仅次于国家能源集团旗下的国电电力。截至2023年底,公司控股装机约127吉瓦,其中**煤电占比约七成**,风光新能源装机占比已突破15%,且仍在快速提升。与同行相比,华能国际的优势体现在:

- **沿海优质煤电资产**:机组多分布在长三角、珠三角等高电价区域,利用小时数长期高于全国平均。

- **新能源转型速度领先**:十四五规划新增风光装机30吉瓦,2025年清洁能源占比有望达到40%。

- **融资成本行业最低**:背靠央企信用,2023年平均融资成本仅3.2%,比民企低150个基点以上。

煤电业务还能赚钱吗?

2021-2022年煤价暴涨导致行业巨亏,但2023年长协煤比例提升至80%后,**华能国际煤电度电利润已回升至0.03-0.05元**。关键支撑因素包括:

- 容量电价政策落地:2024年起全国煤电容量电价按每千瓦330元/年回收固定成本,相当于为煤电提供**保底收益**。

- 煤价中枢下移**:随着增产保供政策见效,秦皇岛5500大卡煤价已从2022年高点1599元/吨回落至2024年5月的850元/吨区间。

- 电价浮动上限打开**:多地电力现货市场试点中,尖峰时段电价可上浮100%以上,华能国际在广东省2023年现货交易均价达0.65元/度。

新能源转型面临哪些挑战?

虽然风光装机目标激进,但实操层面存在三大瓶颈:

1. 消纳红线制约

2023年青海、新疆等新能源大省弃风弃光率仍超5%,华能国际在内蒙古的某200万千瓦光伏项目因送出受限,实际利用小时数比设计值低800小时。

2. 储能配套成本激增

按各省强制配储要求,每10万千瓦风光项目需配置2小时储能,**折合增加0.3元/瓦投资**,吞噬项目IRR约2个百分点。

3. 绿电交易溢价缩水

2024年首批绿电交易溢价已从2022年的0.08元/度降至0.03元/度,随着平价项目大量入市,**新能源电价下行压力显著**。

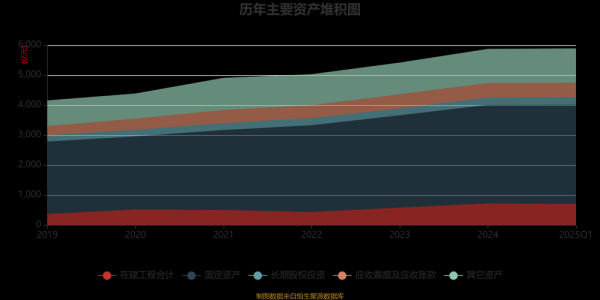

财务数据透露了什么信号?

| 指标 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 归母净利润(亿元) | -127 | -94 | 85 |

| 经营性现金流(亿元) | 320 | 420 | 580 |

| 资产负债率 | 75.8% | 74.2% | 71.5% |

| 风光装机占比 | 8% | 11% | 15% |

数据可见:

- **盈利拐点已确认**:2023年扭亏为盈主要得益于煤价回落与电价上浮。

- **现金流持续强劲**:即使亏损年份仍保持300亿以上经营现金流,支撑每年400亿资本开支。

- **负债结构优化**:2023年发行200亿永续债替换高息借款,财务费用同比下降18%。

未来三年哪些催化剂值得关注?

1. 核电资产注入预期

华能集团控股的昌江核电二期预计2026年投产,**存在注入上市公司解决同业竞争的预期**,核电资产10%的ROE将显著高于现有煤电。

2. 火电灵活性改造收益

国家要求2025年改造2亿千瓦火电机组,华能国际已锁定1800万千瓦改造指标,**每千瓦可获得100元补贴**,且改造后深调能力从50%额定负荷降至30%。

3. 碳市场扩容

若钢铁、水泥等行业2025年纳入全国碳市场,**CCER需求可能激增**,华能国际现有2000万千瓦风光项目每年可产生1500万吨自愿减排量。

当前估值是否反映真实价值?

截至2024年6月,华能国际A股PB仅1.1倍,港股PB更跌至0.6倍,显著低于:

- 美国公用事业公司平均1.8倍PB

- 长江电力2.3倍PB

- 中国核电1.5倍PB

分部估值显示:

煤电资产:按重置成本法,现有煤电机组重置价值约2800亿元,扣除负债后对应每股净资产6.2元,**当前股价折价20%**。

新能源资产:按DCF估值,已投产风光项目NPV约450亿元,未投产项目按1元/瓦开发成本计算,**隐含每股价值2.8元**。

合计每股合理价值9元,较现价存在30%以上空间。

评论列表