PPP项目盈利模式有哪些?

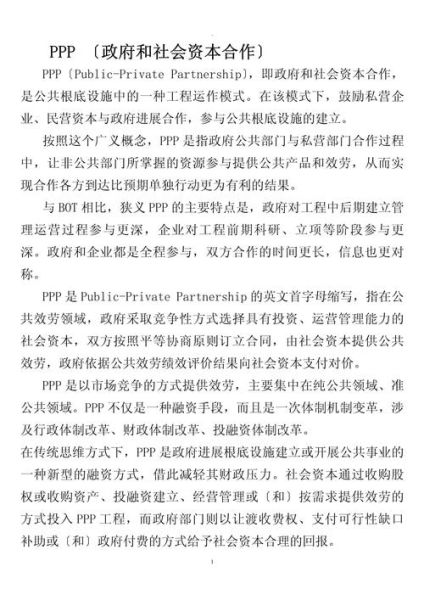

PPP(Public-Private Partnership)项目并非“一锤子买卖”,盈利逻辑必须兼顾公共属性与商业回报。下面拆解主流盈利路径,并给出落地要点。

1. 政府付费:稳定现金流的核心

适用场景:非经营性或准经营性项目,如市政道路、污水厂。

盈利公式:政府可用性付费 + 绩效付费 - 运营成本 = 净利润。

关键条款:在《财政承受能力论证报告》中锁定“10%红线”,避免未来政府付费被审计否决。

案例:某县城乡供水一体化项目,政府每年支付1.2亿元可用性付费,运营期25年,IRR锁定在7.8%。

2. 使用者付费:市场化定价的弹性空间

典型项目:高速公路、停车场、文旅景区。

定价机制:政府设定价格上限,社会资本在区间内自主调价,通常每3年可申请一次调价听证。

收入提升技巧:

- 捆绑广告、商业配套,形成“主业务+衍生收入”双轮驱动;

- 引入动态定价系统,节假日上浮20%—30%,平日下调10%吸引流量。

3. 可行性缺口补助(VGF):弥补收益缺口

计算逻辑:合理收益 - 使用者付费收入 = 缺口补助金额。

补助形式:一次性建设期补贴、分期运营补贴或贴息贷款。

实操难点:财政部门要求“先审计后拨付”,社会资本需垫资6—12个月,现金流压力较大。

破解方案:与政策性银行签订“差额补足协议”,以未来补助款作为质押获得低息过桥贷款。

4. 资源补偿:土地、矿产、碳汇的隐性红利

土地捆绑:轨道交通TOD模式,政府以协议出让方式提供上盖物业用地,楼面价较招拍挂低30%—50%。

碳汇交易:垃圾焚烧、林业碳汇项目可在CCER市场出售减排量,2023年均价35元/吨,额外贡献2%—3%IRR。

政策窗口:自然资源部正在试点“PPP+土地储备专项债”,允许项目公司参与土地前期整理并分享增值收益。

PPP项目风险如何控制?

盈利模型再完美,若风险失控,一切归零。以下从全生命周期拆解风控动作。

1. 前期:识别“致命风险”

自问自答:

Q:哪些风险会导致项目直接终止?

A:政府换届不认账、土地无法摘牌、环评批复撤销。

风控清单:

- 在《PPP合同》中加入“政府换届延续条款”,明确项目不受行政区划调整影响;

- 土地风险:提前锁定自然资源局出具的《用地预审与选址意见书》,避免“未批先建”;

- 环评:聘请甲级资质单位编制报告,同步开展公众参与公示,降低行政复议概率。

2. 建设期:成本超支与工期延误

触发因素:原材料暴涨、疫情封控、地下文物。

应对工具:

- 价格调差公式:钢材、水泥价格涨跌幅超过±5%时启动调差,每季度核算一次;

- 工期顺延条款:因政府方原因导致停工,每日补偿金额为“日平均建设成本×1.2”;

- 保险组合:建安工程一切险 + 第三者责任险 + 疫情停工险,覆盖90%以上意外损失。

3. 运营期:需求不足与收费受阻

核心指标:实际使用量/预测使用量≥80%为安全线。

自救措施:

- 引入第三方运营商:如高速公路委托给专业路企,收取保底+分成,降低自营风险;

- 设置“最小需求量”条款:政府承诺当车流量连续3年低于预测值70%时,启动补贴或延长运营期;

- 数字化风控:安装AI摄像头实时监测车流、人流,数据直连交通局,避免人为瞒报。

4. 退出期:股权流动性与残值争议

退出路径:

- 政府回购:合同明确“等额本金”或“等额本息”回购公式,避免审计争议;

- 资产证券化:将未来收费权打包发行ABS,2023年深交所PPP-ABS平均票面利率3.8%,较银行贷款低150BP;

- 股权转让:设定“锁定期3年+优先受让权”,防止无序抛售冲击项目稳定。

写在最后的实战建议

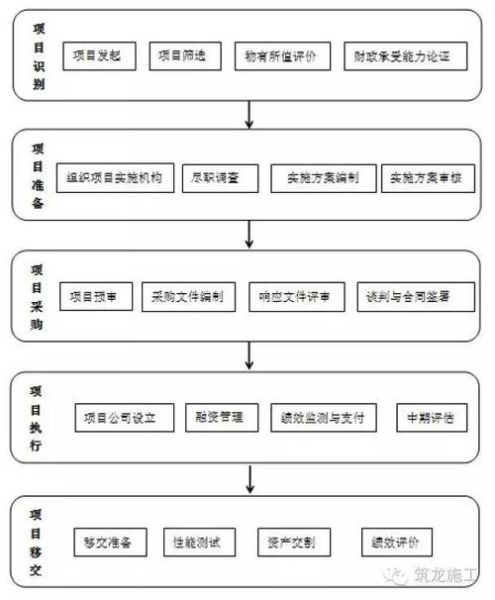

1. 盈利模型要“三证合一”:财政承受能力论证、物有所值评价、实施方案批复缺一不可,否则银行授信无法落地。

2. 风险分配口诀:政府承担政策、法律、不可抗力风险;社会资本承担建设、运营、技术风险;共同承担需求风险。

3. 动态调整机制:每3年启动一次中期评估,根据CPI、汇率、利率变化重新测算收益,避免“十年前的合同管不住今天的市场”。

评论列表