2017年建材行业到底发生了什么?

2017年,中国建材行业经历了史上最严环保督查、原材料价格暴涨与房地产调控政策加码的三重夹击。全年规模以上建材企业主营业务收入约5.3万亿元,同比增长8.9%,但利润增速却从前一年的12.8%骤降至5.6%。为什么会出现“增收不增利”?核心原因在于:

- 环保设备改造投入平均拉高成本6%—10%

- 煤炭、纯碱、钛白粉等上游原料全年均价上涨30%—55%

- 水泥错峰生产导致产能利用率下滑至68%,固定成本摊销增加

水泥、玻璃、陶瓷谁最受伤?

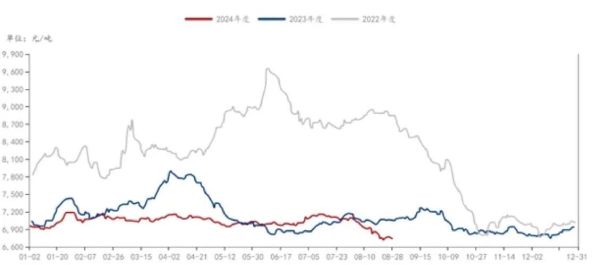

水泥:错峰生产下的“量缩价升”

2017年全国水泥产量23.2亿吨,同比下降0.2%,但P.O 42.5散装均价却从年初的285元/吨一路飙到年末的410元/吨。看似风光,实则企业现金流被环保整改与错峰停产反复挤压,应收账款周转天数从45天拉长到62天。

玻璃:成本吞噬利润

浮法玻璃全年均价同比上涨23%,但纯碱价格暴涨52%,直接导致行业毛利率从18.4%跌至11.7%。沙河地区32条生产线被迫关停或冷修,占全国在产产能的9%。

建筑陶瓷:出口遭遇“双反”

全国陶瓷砖产量101.5亿平方米,同比下降1.5%,为十年来首次负增长。更严重的是,印度、哥伦比亚等国相继发起反倾销,全年出口额下滑11.3%,广东佛山关停中小陶企超70家。

环保风暴如何重塑行业格局?

环保部《京津冀及周边地区2017—2018年秋冬季大气污染综合治理攻坚行动方案》直接点名水泥、陶瓷、砖瓦等行业,要求“2+26”城市企业错峰限产或停产。带来的连锁反应:

- 集中度提升:全国水泥熟料产能前十企业市占率从41%升至57%

- 绿色溢价:通过环保认证的石膏板价格比普通产品高8%—12%

- 区域价差扩大:长三角水泥均价一度高出西北220元/吨

2018年建材价格还会继续涨吗?

答案是:整体高位震荡,品种分化明显。

- 水泥:需求端基建托底,但地产新开工增速放缓,预计P.O 42.5均价维持在380—430元/吨区间

- 玻璃:新增产能受限,叠加纯碱价格回落,5mm浮法玻璃有望回到28—32元/平方米

- 钢材替代:钢结构住宅推广加速,部分替代传统水泥、砖瓦需求约3%—5%

中小企业如何突围?

1. 锁定利基市场

四川夹江某陶企转型发泡陶瓷保温板,2017年销量增长240%,毛利率高出传统瓷砖15个百分点。

2. 绑定大B端客户

山东淄博一家玻璃深加工厂与万科、碧桂园签订三年战略协议,锁定Low-E玻璃订单,避免价格战。

3. 轻资产技术输出

江苏常州某防水材料公司将聚氨酯喷涂技术打包输出给施工队,按平米收取技术服务费,现金流远优于卖材料。

投资视角:哪些细分赛道值得下注?

| 细分赛道 | 2017年增速 | 驱动因素 | 风险提示 |

|---|---|---|---|

| 石膏板轻钢龙骨 | +12.4% | 装配式建筑渗透率提升 | 北新建材一家独大,新进入者难 |

| 预拌砂浆 | +18.7% | 现场搅拌限制扩大至全国 | 运输半径<50公里,区域壁垒高 |

| +25.3% | 替代天然大理石,橱柜需求爆发 | 低端产能过剩,品牌溢价待验证 |

未来三年,建材行业的三大确定性

1. 环保只会更严:超低排放改造从电力向建材延伸,每吨熟料环保成本再增20—30元已成定局。

2. 原料波动常态化:煤炭纳入碳交易后,水泥燃料成本波动区间可能放大至±40%。

3. 渠道深度碎片化:精装房比例2020年预计超60%,中小经销商将面临“无工可施”。

自问自答:现在进场还来得及吗?

问:2018年才切入建材行业,会不会高位接盘?

答:如果做传统大宗品,确实需要谨慎;但功能型新材料(如相变储能石膏板)、服务化延伸(检测、运维、翻新)仍处蓝海早期。

问:手里只有500万流动资金,能做什么?

答:优先选择区域型特种砂浆或旧房翻新辅材,单厂投资门槛300—800万,且现金流周转45天以内,风险可控。

问:如何快速验证商业模式?

答:用“小批量+大客户”策略,先拿本地TOP3地产商试单,单项目回款周期压缩到30天,再考虑扩产。

评论列表