2014年基金行业整体表现如何?

2014年,A股从熊转牛,上证指数全年上涨52.87%,深证成指上涨35.62%。**股票型基金平均收益高达31.45%**,混合型基金平均收益也达到21.87%,而债券型基金则因“股债跷跷板”效应仅录得4.21%的平均收益。货币基金继续扮演“现金管理工具”角色,年化收益维持在4%左右。

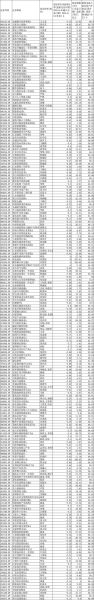

2014基金收益排行TOP10(主动股票型)

- 工银瑞信金融地产:102.49%

- 海富通国策导向:81.70%

- 华泰柏瑞量化增强:70.42%

- 宝盈策略增长:68.92%

- 中邮战略新兴产业:67.52%

- 长盛电子信息主题:66.38%

- 汇添富民营活力:65.71%

- 易方达科讯:64.55%

- 景顺长城内需增长:63.90%

- 华商主题精选:62.77%

榜单中,**金融地产主题基金独占鳌头**,受益于券商、银行、保险板块爆发;而TMT与新兴产业基金紧随其后,显示市场风格“蓝筹+成长”双轮驱动。

---哪些因素推高了2014年基金收益?

1. 政策红利持续释放

“新国九条”出台、沪港通开通、央行定向降准,**流动性宽松叠加改革预期**,直接点燃市场做多情绪。

2. 杠杆资金加速入场

两融余额从年初的3,400亿元飙升至年末的1.02万亿元,**杠杆效应放大收益**,也埋下2015年波动伏笔。

3. 行业轮动节奏清晰

- 一季度:创业板领涨,TMT基金先声夺人

- 二季度:军工、国企改革主题接力

- 四季度:券商、银行、保险“大象起舞”,蓝筹基金逆袭

2014年买基金的最佳时机是什么时候?

回顾全年,**最佳上车窗口出现在7月底至8月初**。当时上证指数在2,200点附近横盘,估值处于历史低位,而政策暖风频吹,市场情绪却极度谨慎。若此时布局金融地产指数基金,至年底可收获逾50%收益。

---2014基金规模变化:资金从哪来、流向哪?

| 类型 | 年初规模(亿元) | 年末规模(亿元) | 增幅 |

|---|---|---|---|

| 股票型 | 5,842 | 10,377 | +77.6% |

| 混合型 | 7,105 | 12,934 | +82.0% |

| 债券型 | 4,231 | 4,987 | +17.9% |

| 货币型 | 8,843 | 20,891 | +136.2% |

增量资金主要来自:

1. 银行理财资金借道货币基金“搬家”

2. 散户赎回存款、信托,申购权益类产品

3. 保险资金提升权益配置比例至14.8%

2014年基金投资者画像:谁在赚钱?

根据中基协抽样调查:

• **80后投资者占比首次突破50%**,成为申购主力

• 单笔申购金额在5万~20万元区间的订单增长最快,同比增长112%

• 移动端交易占比从年初的18%跃升至年末的47%,**“指尖理财”成为新趋势**

2014基金行业留下的三大启示

1. 主题投资需踩准节奏

金融地产基金在上半年表现平平,却在四季度爆发;若中途切换至成长风格,收益将大打折扣。

2. 被动指数并非“平庸”

全年沪深300指数上涨51.66%,**华夏沪深300ETF**录得50.89%收益,超越七成主动股票基金,证明低成本、高仓位的指数工具在牛市中极具竞争力。

3. 风控意识不能缺位

部分分级B基金在12月券商板块调整中,**三日回撤超20%**,提醒投资者杠杆产品需设置严格止损。

---2014基金行业关键词回顾

- 沪港通:11月17日开闸,外资借道北上,金融股估值修复

- 打新基金:全年新股发行125家,打新基金年化收益稳守8%~12%

- 分级基金:规模突破5,000亿元,券商B、军工B成为散户“杠杆利器”

- 余额宝:规模突破5,789亿元,货币基金“场景化”深入人心

2014基金收益能否在2015年延续?

展望2015,注册制推进、货币政策继续宽松、居民财富再配置三大逻辑未变,**但估值已处历史中枢偏高水平**。投资者需降低收益预期,重视资产配置与风险控制,避免盲目追高热门主题。

评论列表