一、市场现状:红海还是蓝海?

国内饮料赛道早已“卷”到极致,从碳酸饮料到气泡水、从浓缩果汁到NFC,再到功能饮料、植物基、新式茶饮,每一个细分品类都挤满了玩家。2023年尼尔森报告显示,饮料整体零售额增速仅4.8%,而新品存活率不足10%。

自问:存量竞争下,还有增量空间吗?

自答:有,但必须错位切入。例如“电解质水”在2022年突然爆发,核心原因是疫情后消费者对补水的认知升级,而传统巨头尚未全面覆盖。

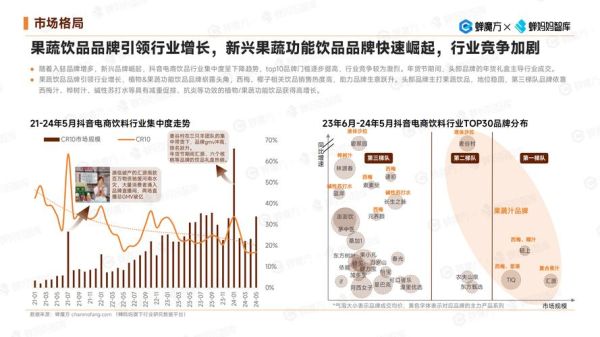

二、竞争格局:谁在领跑,谁在追赶?

1. 头部梯队

- 可口可乐系:全品类、全渠道、强品牌,但高糖标签成为“阿喀琉斯之踵”。

- 农夫山泉:水源地心智+包装创新,东方树叶十年磨一剑,无糖茶市占率超40%。

- 元气森林:互联网打法+赤藓糖醇红利,2023年气泡水份额下滑,急需第二曲线。

2. 新锐势力

- 喜茶瓶装:线下品牌反向做零售,抖音单月销售额破亿,但复购率仍是难题。

- 好望水:以“望系列”切入餐饮场景,用玻璃瓶+国风文案做溢价,客单价高达12元。

三、消费者洞察:Z世代到底要什么?

凯度《2024饮品趋势报告》指出,Z世代购买决策TOP3因素:

- 成分透明:0糖、0脂、0添加已是及格线,更关注代糖种类、果汁含量。

- 情绪价值:瓶身文案、IP联名、限定口味能触发“社交货币”分享。

- 场景细分:熬夜要喝“熬夜水”,运动要喝“等渗饮料”,甚至“喝酒前喝酸奶”也成新场景。

自问:价格战还能打动他们吗?

自答:很难。Z世代对“便宜但平庸”极度敏感,更愿意为“贵但特别”买单。

四、渠道博弈:线下冰柜与线上算法的双重战场

1. 线下:得冰柜者得天下

便利店、校园、加油站三大场景冰柜投放成本年涨20%,但动销率却下滑。某区域乳企透露,单柜月销低于300瓶即亏损。

2. 线上:抖音成“新品修罗场”

2023年抖音饮料类目GMV增速180%,但退货率高达25%。头部达人佣金30%-50%,新锐品牌往往“赔本赚吆喝”。

五、供应链暗战:成本与差异化的生死线

赤藓糖醇价格从2021年的4万元/吨暴跌至2023年的1.2万元/吨,导致元气森林“代糖红利”消失。而NFC果汁因冷链成本占比35%,至今难以下沉到三四线城市。

自问:中小品牌如何破局供应链?

自答:“轻资产+柔性代工”。例如云南某花饮品牌与20家小厂签对赌协议,按销量阶梯分成,库存周转缩短至7天。

六、突围路径:三条实战策略

策略1:品类杂交创造“新物种”

案例:将“气泡+咖啡+益生元”三合一,避开碳酸饮料与即饮咖啡的红海,单瓶定价9.9元仍供不应求。

策略2:渠道错位深耕“隐形场景”

案例:瞄准电竞酒店,推出“0糖能量胶”,联合雷蛇做定制款,毛利率高达65%。

策略3:内容反向定制产品

案例:在小红书发起“最难喝的蔬菜汁”投票,用网友吐槽最多的“香菜+羽衣甘蓝”做限定款,上市3天售罄。

七、未来三年:三大变量值得警惕

- 健康政策:新加坡Nutri-Grade分级若在国内试点,高糖饮料将直面渠道下架风险。

- 技术颠覆:合成生物学可能让“无糖但有甜味”的蛋白质饮料成本降至2元/瓶。

- ESG考核:PET瓶再生料使用率低于30%的品牌,或被商超系统强制清退。

自问:现在入场晚不晚?

自答:只要“需求迁移”存在,永远有机会。关键是用“小切口”验证“大需求”,再快速迭代。

评论列表