政策红利到底有多大?

2024—2028年,中央与地方两级财政在基础设施领域的年均新增投资规模预计**超过2.8万亿元**,其中**专项债、REITs、政策性开发性金融工具**三大资金通道合计占比接近60%。

(图片来源网络,侵删)

三大资金通道如何落地?

1. 专项债:从“额度争夺”到“项目质量”

- 2024年提前批额度已于去年11月下达,交通、能源、水利仍是重点投向。

- 评审权重向收益自平衡倾斜,纯公益项目获批概率下降。

2. REITs:存量资产变现的新路径

- 2023年末已上市REITs总市值突破1000亿元,平均派息率4.7%。

- 保障房、产业园、仓储物流三类资产**扩容最快**,2024年将新增5—8单。

3. 政策性开发性金融工具:8000亿元“子弹”怎么用?

- 国开行、农发行、进出口行设立**基础设施基金**,资本金比例可降至20%。

- 重点支持跨省干线、新型电力系统、城市更新等具有外溢效应的项目。

哪些细分赛道最被低估?

1. 县域冷链:下沉市场的“最后一公里”

全国1800个县域中,仅23%建有专业冷链仓,生鲜电商渗透率不足15%。政策端已明确2025年前每县至少建成1个冷链集配中心,对应3000亿元投资缺口。

2. 分布式储能:电力现货市场的“蓄水池”

山东、山西、广东等现货试点省份,峰谷价差已扩大至0.7元/千瓦时以上。工商业园区2小时储能系统静态回收期缩短至4.5年。

3. 车路协同:智慧高速的“第二增长曲线”

交通运输部提出2025年建成5000公里智能公路,RSU(路侧单元)市场规模年复合增速45%。

民企如何突破“玻璃门”?

1. 联合体投标:央企信用+民企效率

以“F+EPC+O”模式参与城市更新,民企可锁定10年以上运营权,IRR提升3—5个百分点。

2. 轻资产输出:把工程能力转化为数据能力

通过BIM+数字孪生平台,向政府提供设施全生命周期管理服务,毛利率可达40%。

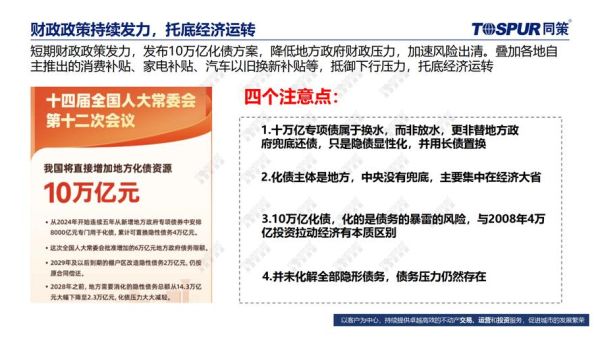

(图片来源网络,侵删)

风险清单:别踩这些坑

- 财政承受能力论证未通过,导致专项债资金被收回。

- 土地手续滞后,REITs发行被交易所问询。

- 电价机制未理顺,储能项目现金流模型失效。

实战案例:某民营建筑企业如何一年拿下30亿元订单

背景:企业年营收50亿元,传统房建占比70%。

第一步:锁定政策窗口

2023年Q3,财政部发布“新基建专项债扩容指引”,企业立即组建政策研究小组,每周输出项目清单。

第二步:技术捆绑

与华为数字能源成立联合实验室,将液冷超充技术植入高速公路服务区改造方案,**技术溢价**提升12%。

第三步:金融嫁接

引入保险资金做夹层投资,资本金比例降至18%,撬动5倍杠杆。

未来五年时间表

| 时间节点 | 政策事件 | 市场机会 |

|---|---|---|

| 2024Q3 | REITs试点扩容至水利 | 水库、水电站资产打包上市 |

| 2025Q1 | 城市更新立法落地 | 老旧小区改造EPC总包 |

| 2026Q2 | 全国统一电力市场试运行 | 储能容量电价机制明确 |

| 2027Q4 | 氢能高速示范工程验收 | 制氢加氢一体站投资窗口 |

自问自答:为什么现在必须行动?

问:如果等到所有政策细则出台再进场,会错过什么?

答:2024年上半年专项债项目申报通过率42%,下半年可能降至25%;优质路产REITs的**认购倍数**已从50倍升至120倍,窗口期正在关闭。

(图片来源网络,侵删)

评论列表