一、医药行业市场前景如何?

全球视角:根据IQVIA最新报告,2023年全球药品支出已突破1.6万亿美元,预计2027年复合增长率保持在5%左右。

中国市场:国家医保局数据显示,2023年国内医药市场规模约2.1万亿元,增速约8%,高于GDP增速。

三大驱动因素:

(图片来源网络,侵删)

- 老龄化加速:60岁以上人口占比2023年达19.8%,慢病用药需求持续攀升。

- 创新药放量:国产PD-1、ADC、双抗等品种上市首年销售额即破10亿元。

- 支付端扩容:医保目录动态调整,2023年新增111种药品,谈判成功率82%。

二、医药企业如何抓住政策红利?

1. 医保谈判:降价换量的黄金窗口

自问自答:“医保谈判是不是纯粹杀价?”

答案:不是。以信迪利单抗为例,2021年价格降幅64%,但销量增长12倍,销售额增长3倍。

实操要点:

- 成本测算:提前两年布局原料药+制剂一体化,把生产成本压到国际水平的60%。

- 临床证据:用真实世界数据补充RCT,证明药物经济学优势。

- 生命周期管理:谈判前启动新适应症临床,为下一轮续约增加筹码。

2. 创新药出海:避开内卷的必经之路

自问自答:“FDA审批是不是高不可攀?”

答案:2023年中国药企获FDA批准的IND数量达107个,创历史新高。

三步走策略:

- 靶点选择:聚焦全球未满足的临床需求,如CLDN18.2、CD19双靶点。

- 临床设计:采用国际多中心试验,30%以上病例来自欧美。

- 合作模式:License-out首付款从千万美元级跃升至5亿美元级(参考科伦博泰与默沙东交易)。

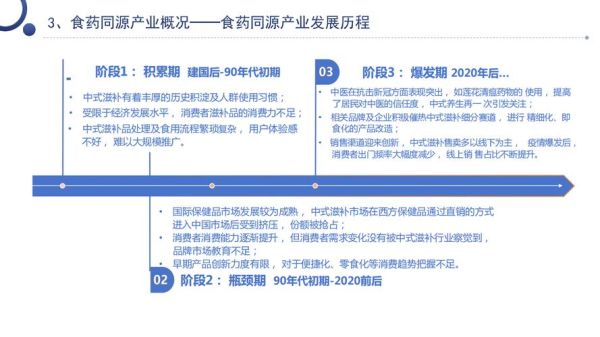

3. 中药板块:政策暖风下的估值洼地

自问自答:“中药集采会不会像化药那样价格腰斩?”

答案:湖北联盟集采结果显示,平均降幅31%,远低于化药50%+的水平。

三大机会:

- 经典名方:2023年《古代经典名方目录》新增38个品种,免临床直接申报。

- 中药创新:2023年获批的5个中药新药全部来自临床价值导向的复方制剂。

- 医保支付:中医医疗机构暂不执行DRG付费,中药饮片仍可加成25%。

三、细分赛道深度拆解

1. ADC药物:下一个PD-1级别的风口

市场规模:2023年全球ADC销售额达97亿美元,预计2030年超600亿美元。

中国进度:荣昌生物的维迪西妥单抗2023年海外授权收入达26亿美元。

技术迭代:从第一代随机偶联到第三代定点偶联,DAR值控制精度达±0.1。

2. 医药CXO:穿越周期的现金牛

自问自答:“CXO产能过剩会不会引发价格战?”

答案:头部企业2023年新签订单增速仍超35%,长尾客户贡献60%以上增量。

护城河:

(图片来源网络,侵删)

- 技术平台:药明生物的WuXiBody平台将双抗开发时间从18个月压缩到6个月。

- 产能布局:凯莱英在美国建立制剂工厂,规避地缘政治风险。

- 客户粘性:TOP20跨国药企中18家与药明康德签署长期战略合作。

四、2024年必须关注的三个政策节点

1. 医保目录调整:预计2024年6月启动,重点聚焦肿瘤、罕见病领域。

2. 创新药价格管理办法:可能引入国际参考定价,企业需提前准备海外定价策略。

3. 中药注册分类细则:经典名方制剂的审批时限有望从200个工作日压缩至80个工作日。

五、投资者实战清单

选股逻辑:

- 管线估值法:用rNPV模型测算,重点看III期临床的峰值销售额。

- 政策敏感度:避开辅助用药占比超30%的企业。

- 现金流测试:创新药企账上现金需覆盖至少3年研发费用。

风险控制:

- 临床失败:分散投资,单品种占比不超过组合10%。

- 集采冲击:优先选择原料药自给的制剂企业。

- 地缘政治:关注企业海外收入占比及供应链韧性。

(图片来源网络,侵删)

评论列表