什么是SCP模型?它如何拆解化妆品行业

SCP(Structure-Conduct-Performance)模型把行业拆成结构—行为—绩效三大维度,先观察市场结构,再推导企业行为,最后评估整体绩效。对化妆品行业来说,这套工具能帮我们回答:为什么新锐品牌三年就能冲到品类前三?为什么大牌仍牢牢占据高端线?

市场结构:谁在主导话语权?

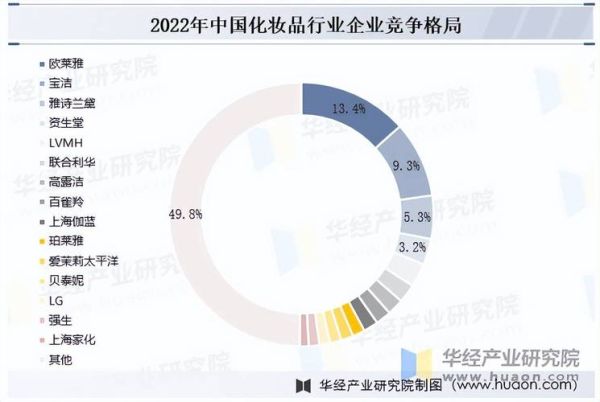

1. 供给端:国际巨头 VS 本土新锐

- 国际集团:欧莱雅、雅诗兰黛、资生堂三大阵营合计市占率超46%,通过多品牌矩阵覆盖护肤、彩妆、香水全品类。

- 本土新锐:完美日记、花西子、薇诺娜等依靠DTC电商,三年复合增长率保持在80%以上。

2. 需求端:Z世代成为绝对增量

QuestMobile数据显示,18-28岁人群贡献了62%的线上美妆消费,他们更关注成分、功效与情绪价值,而非品牌历史。

3. 渠道结构:线上渗透率已达43%

抖音电商、小红书闭环、天猫旗舰三足鼎立,线下百货与CS渠道份额被持续挤压。

---企业行为:品牌如何“出牌”才能赢

1. 产品策略:从“成分党”到“皮肤学级”

为什么薇诺娜能靠一支特护霜年销20亿?

答:它把皮肤科医生背书+精简成分表做到极致,精准切中敏感肌痛点。

2. 定价策略:锚定心理价位带

- 大众线:50-150元区间,国货用“大牌平替”心智快速渗透。

- 中高端:300-600元,国际品牌通过明星单品+限定包装维持溢价。

- 超高端:千元以上,海蓝之谜、CPB用“实验室故事”强化稀缺性。

3. 营销打法:内容即渠道

花西子把东方美学短视频做成连续剧,单条抖音播放破亿;珀莱雅则押注社会议题营销,“早C晚A”话题阅读量超14亿。

---绩效结果:谁在赚钱?谁在烧钱?

1. 财务指标对比

| 品牌类型 | 毛利率 | 营销费用率 | 净利率 |

|---|---|---|---|

| 国际高端 | 78% | 28% | 15% |

| 国货新锐 | 65% | 45% | 5% |

| 传统国货 | 55% | 25% | 8% |

数据可见:新锐品牌用利润换规模,国际大牌靠品牌资产降本增效。

2. 消费者心智份额

凯度调研显示,当提及“抗老精华”时,小棕瓶(雅诗兰黛)第一提及率达37%;而“平价遮瑕”场景下,橘朵(国货)反超美宝莲。

---未来竞争格局演变的三大变量

变量一:功效评价标准升级

药监局《化妆品功效宣称评价规范》实施后,“自卖自夸”时代终结,拥有临床数据的品牌将建立护城河。

变量二:供应链深度内卷

科丝美诗、莹特丽等代工厂开始孵化自有品牌,如COSRX中国版“瑷尔博士”,直接抢夺客户市场。

变量三:线下体验价值回潮

话梅、黑洞等新型集合店用沉浸式陈列+即时试妆把年轻人拉回商场,预计2025年线下份额将止跌回升至35%。

---中小品牌如何突破巨头围剿?

自问:没有10亿预算,还能打透细分市场吗?

自答:可以,但必须单点爆破。

- 选准微场景:如“熬夜后急救面膜”,避开美白、保湿红海。

- 绑定专业IP:与三甲医院皮肤科联合研发,用白皮书替代广告。

- 渠道错位:先进OTC药房建立信任,再反哺线上。

投资者视角:哪些赛道还有10倍空间?

从SCP绩效端反推,男士彩妆、头皮护理、银发抗衰三大领域满足“低集中度+高增速”特征。以男士彩妆为例,2023年市场规模仅28亿元,但天猫增速连续三年超90%,且TOP5品牌市占率不足30%。

评论列表