什么是晶圆代工?为什么它决定了芯片产业格局

晶圆代工(Foundry)指专业半导体制造厂接受无晶圆厂(Fabless)IC设计公司委托,代为生产晶圆片并切割成芯片。它把重资产的制造环节与轻资产的设计环节彻底分离,让高通、英伟达、苹果等公司可以专注创新,而不用自建工厂。

一句话:没有晶圆代工,就没有今天的智能手机、AI服务器和电动车。

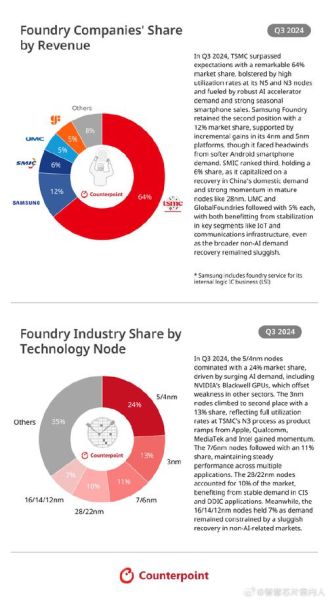

2024年全球晶圆代工市场份额最新排名

根据TrendForce公布的季度追踪报告,按营收口径计算:

- 台积电(TSMC):61.2%

- 三星(Samsung Foundry):11.3%

- 中芯国际(SMIC):5.9%

- 联电(UMC):5.8%

- 格芯(GlobalFoundries):5.4%

其余厂商合计约10.4%,行业高度集中。

台积电一家独占六成以上,三星虽排第二,但差距近50个百分点。

台积电为什么能遥遥领先

技术节点:3nm已量产,2nm试产线就绪

台积电在2023年下半年率先量产3nm(N3B),苹果A17 Pro与M3系列首发。2024年Q2将推N3E,良率已突破80%。

2nm(N2)采用GAA晶体管结构,预计2025年风险试产,密度提升15%,功耗降低25%–30%。

客户黏性:苹果、英伟达、AMD、高通全部绑定

苹果占台积电营收25%以上,英伟达H100、B100 AI GPU订单排到2025年。客户一旦完成设计定案,转换成本极高。

“流片一次等于烧掉一个小目标”,没人敢随便换代工厂。

资本开支:连续三年超300亿美元

2024年台积电CapEx仍维持320亿美元左右,其中70%用于2nm及更先进节点,20%用于特殊制程(如汽车MCU)。

三星Foundry全年CapEx约150亿美元,不到台积电一半。

三星追赶的底牌与短板

GAA技术抢先:3nm已用GAA,台积电2nm才用

三星在3nm节点率先导入Gate-All-Around(GAA)晶体管,理论上比FinFET漏电更低。但早期良率仅60%,导致高通骁龙8 Gen3仍回台积电4nm。

技术领先≠商业成功,良率决定订单。

IDM优势:自家Exynos、存储器协同

三星既是代工厂又是芯片设计商,Exynos 2400采用自家4LPP+工艺,与LPDDR5X封装在一起,降低延迟。

但客户担心“既是裁判又是选手”,外部订单增长缓慢。

美国新厂:德州泰勒市2026年量产

三星泰勒厂总投资170亿美元,锁定4nm及以下节点,目标拿下更多美国客户(特斯拉、谷歌TPU)。

挑战在于美国本土人才短缺,建厂成本比台湾高30%。

中芯、联电、格芯的差异化生存之道

中芯国际:深耕28nm及以上成熟制程

受先进设备出口限制,中芯把重心放在28nm HKMG、55nm BCD、0.11μm eFlash等车规与工业平台。

2024年Q1,中芯55nm订单爆满,产能利用率重回90%以上。

联电:22nm制程+特殊工艺IP

联电放弃7nm以下竞赛,专注22nm ULP、14nm FinFET RF,拿下博通Wi-Fi 7、联发科天玑7000系列。

“不拼最尖,只拼最稳”,毛利率连续八季超35%。

格芯:美国本土+SOI特色

格芯纽约Fab 8主力12nm SOI,用于美国军工、卫星通信;德国德累斯顿厂则做40nm eNVM,服务欧洲车厂。

地缘安全溢价,让格芯拿到长期LTA(Long Term Agreement)。

未来五年晶圆代工竞争焦点

技术:2nm之后是1.4nm还是CFET?

台积电、三星、英特尔均公布1.4nm(A14)路线图,预计2027年试产。更前沿的互补场效应晶体管(CFET)可把密度再提升1.5倍。

但光刻机EUV NA 0.55能否及时交付仍是变数。

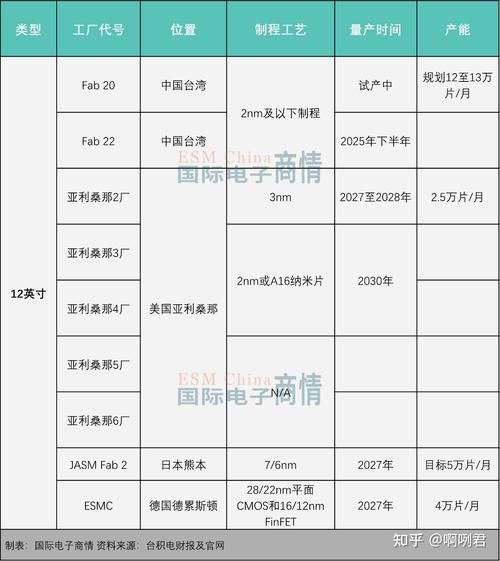

产能:亚利桑那、德累斯顿、熊本谁更快量产

• 台积电美国一厂2025年量产4nm

• 台积电熊本二厂2027年导入6nm

• 英特尔德国马格德堡厂2027年推14A

补贴到位、人才到位、环保审批到位,缺一不可。

应用:AI芯片、汽车MCU、卫星通信三大增量

AI GPU需要CoWoS先进封装产能,2024年全球缺口高达20%。汽车MCU从28nm向16nm迁移,单车价值量翻倍。低轨卫星用抗辐射SOI工艺需求井喷。

谁能提前锁定细分赛道,谁就能在下一轮周期胜出。

自问自答:普通投资者如何跟踪晶圆代工景气度

问:看哪些指标最直观?

答:每月公布的三家关键数据——台积电营收、全球半导体BB值(Book-to-Bill)、硅片出货量。

问:行业周期一般多久?

答:历史上3–4年一轮,但AI需求可能拉长景气区间,2025年前或维持供不应求。

问:地缘政治风险如何对冲?

答:分散持有跨地区布局的龙头,如台积电、三星、英特尔,并关注上游设备商ASML、应用材料。

评论列表