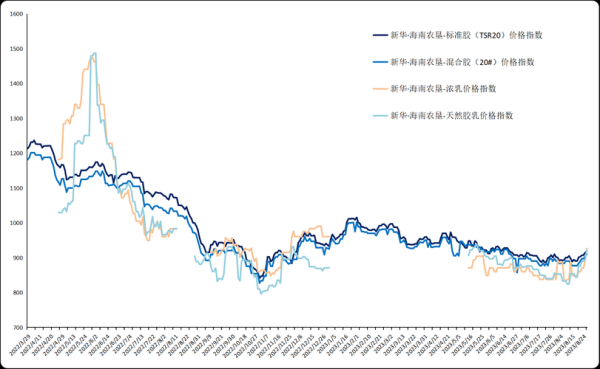

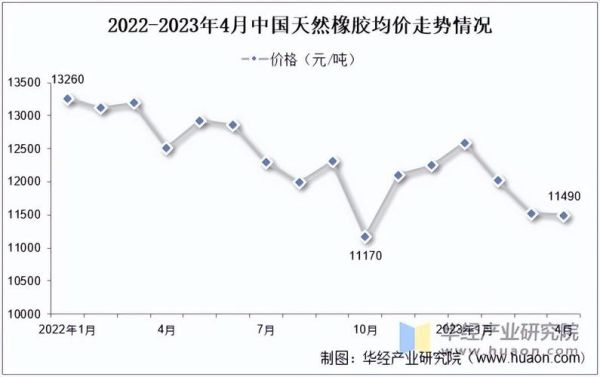

一、橡胶价格为何波动频繁?

天然橡胶与合成橡胶的价差、原油价格、东南亚天气、全球汽车产销数据,都会让价格像过山车。 自问:为什么去年沪胶主力合约从每吨一万三冲到一万七又跌回一万二? 自答:主因是泰国洪水导致割胶停滞,叠加欧洲能源危机推高合成胶成本,资金炒作放大波动;当洪水退去、原油价格回落,多头迅速撤离。

(图片来源网络,侵删)

二、2024—2026年全球供需格局拆解

1. 供应端:老树更新与新增种植面积

- 泰国、印尼、越南三国仍占全球天然胶七成产量,但树龄老化问题突出,单产下滑。

- 非洲科特迪瓦、柬埔寨新种面积年均增长8%,**2026年或贡献额外60万吨供应**。

2. 需求端:新能源车带动的“隐形增量”

- 传统燃油车每辆耗胶约25公斤,**纯电SUV因车重增加,单辆耗胶升至30公斤**。

- 全球轮胎替换市场年复合增速3.2%,**其中18寸以上大尺寸轮胎需求增速达7%**。

三、中国橡胶产业链的四大痛点

- 上游种植端集中度低:海南、云南民营胶园占比超60,单户平均不足200亩,难以规模化。

- 中游加工同质化:标准胶、复合胶产能过剩,特种胶、航空胶仍依赖进口。

- 下游议价能力弱:轮胎企业前五大客户占销售额70%,账期普遍90天以上。

- 期货工具利用率低:中小制品厂参与套保比例不足15,原料暴涨时只能被动承受。

四、未来五年最值得关注的三大赛道

1. 绿色轮胎用溶聚丁苯橡胶(SSBR)

欧盟“轮胎标签法”升级,**滚动阻力C级以上轮胎渗透率2027年将达90%**。国内SSBR年缺口约25万吨,毛利率高出普通丁苯胶8—10个百分点。

2. 杜仲胶与蒲公英橡胶的产业化

自问:为什么实验室里的蒲公英橡胶迟迟无法量产? 自答:核心卡在每公斤成本仍比天然胶高30%,且单株产量仅1.5公斤。随着基因编辑技术突破,**2030年成本有望降至与天然胶持平**。

3. 废旧轮胎裂解的“城市矿山”

- 每吨废胎可产出450公斤裂解油、350公斤炭黑、120公斤钢丝,**综合毛利率约28%**。

- 政策端:中国已明确2025年废胎规范回收率要达到70%,**对应市场规模超600亿元**。

五、企业如何对冲价格波动?

1. 基差贸易:锁定加工利润

轮胎厂与贸易商签订“沪胶主力合约+升贴水”合同,**提前三个月锁定原料成本**,避免现货急涨带来的现金流压力。

2. 期权组合:花小钱买大保险

买入平值看涨期权同时卖出虚值看跌期权,**构建零成本领口策略**,在橡胶跌破支撑位时自动止损,上涨时仍能享受部分收益。

3. 区域库存轮动:利用季节性价差

每年2—4月为东南亚停割期,青岛保税区库存通常下降15—20万吨;**企业可提前在12月低价囤货,次年3月高价抛出**。

(图片来源网络,侵删)

六、投资者视角:如何筛选橡胶标的?

| 维度 | 权重 | 关键指标 |

|---|---|---|

| 资源自给率 | 30% | 自有胶园面积≥10万亩,或长期包销协议覆盖产能50%以上 |

| 产品结构 | 25% | 高毛利特种胶收入占比≥20%,且逐年提升 |

| 套保能力 | 20% | 期货衍生品团队≥5人,年度套保比例波动区间±5% |

| ESG评级 | 15% | 获得国际轮胎品牌绿色供应链认证 |

| 现金流 | 10% | 经营现金流净额/净利润≥0.8,应收账款周转天数≤60天 |

七、结语:把周期变成朋友

橡胶行业从来不是“躺赢”赛道,**价格波动、技术迭代、政策转向**三重变量交织。谁能把上游资源、中游技术、下游渠道串成闭环,谁就能把周期波动转化为超额利润。

(图片来源网络,侵删)

评论列表