一、宏观环境:政策与消费双轮驱动

2024年,中国汽车产业正站在“政策松绑”与“消费复苏”的交汇点。购置税减免延续、地方置换补贴加码、充电基础设施投资破千亿,三大组合拳直接降低了用户购车门槛。与此同时,居民可支配收入增速回升至6.1%,带动首购与增购需求同步释放。

二、销量结构:燃油车与新能源的此消彼长

1. 燃油车是否会被快速淘汰?

答案是否定的。虽然新能源渗透率已逼近40%,但低线城市对10万元以下燃油车的刚需依旧旺盛,预计2024年燃油车销量仍将守住1100万辆基盘,同比下滑控制在8%以内。

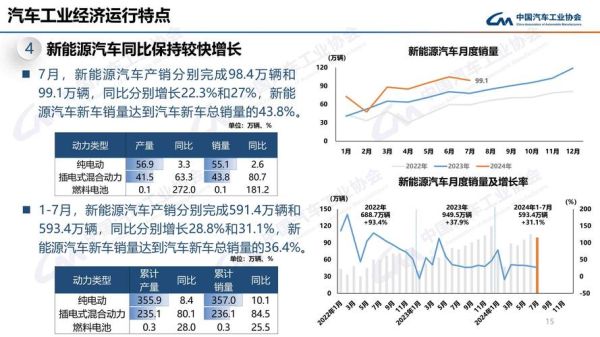

2. 新能源车渗透率会持续提升吗?

会。2024年渗透率有望达到45%,核心推力来自:

- 插混技术路线爆发:比亚迪DM-i、吉利雷神、长城Hi4三大架构将插混价格压至12万元区间;

- 纯电800V高压平台普及:小鹏G6、智己LS6等车型实现“充电10分钟,续航300公里”,消除里程焦虑;

- B端运营车辆电动化强制比例:网约车、出租车新增指标中新能源占比不得低于80%。

三、技术路线:动力电池与智能化的军备竞赛

1. 磷酸铁锂会反超三元锂吗?

已经反超。2023年磷酸铁锂装机量占比58%,2024年将突破65%。宁德时代神行电池、比亚迪刀片电池2.0通过结构创新将磷酸铁锂续航推至700公里,成本却比三元锂低15%。

2. 城市NOA何时能真正“脱手”?

头部车企给出明确时间表:华为ADS 3.0、小鹏XNGP、理想AD Max 4.0将在2024年Q3实现“全场景点到点”通勤,但法规层面仍需通过L3准入试点,预计2025年才能合法“脱手”。

四、竞争格局:价格战与价值战并存

1. 谁能在15万-20万元红海市场突围?

三条生存法则:

- 垂直整合降本:比亚迪自研电驱、电控、IGBT,整车毛利率仍保持18%;

- 生态溢价:问界M7通过鸿蒙座舱+华为门店渠道,单车营销费用比传统车企低30%;

- 出口对冲:上汽MG4欧洲售价3.2万欧元,国内同配置仅12万元,利润反哺国内价格战。

2. 二线新势力如何活下去?

零跑、哪吒选择“技术输出换现金”:零跑向Stellantis授权增程技术,获得15亿欧元注资;哪吒与泰国PTT合资建厂,以KD模式规避关税,2024年出口目标8万辆。

五、供应链:从“卡脖子”到“反向输出”

2024年最危险的环节是车规级MCU,英飞凌、瑞萨产能仍吃紧,但国产替代加速:芯旺微、杰发科技的32位MCU已通过AEC-Q100认证,比亚迪、吉利开始批量采购。

与此同时,中国供应链开始反向输出全球:宁德时代德国工厂为宝马供应圆柱电池,蔚来换电站落地匈牙利,技术专利费成为新盈利点。

六、用户决策:Z世代购车逻辑重构

调研显示,18-30岁消费者购车关注权重发生颠覆性变化:

- 智能座舱(27%) > 品牌溢价(15%)

- 补能便利性(22%) > 百公里加速(9%)

- 社交属性(19%) > 保值率(8%)

这意味着,“能装充电桩的公寓”正在成为房企新卖点,而车企必须像运营手机一样做OTA迭代。

七、出口与全球化:绕过关税的三种路径

2024年中国汽车出口量预计突破550万辆,主机厂采用“本地化生产+技术授权+散件组装”组合拳:

- 比亚迪巴西工厂:投资30亿雷亚尔,规避南美共同市场35%关税;

- 长城泰国罗勇工厂:右舵车型辐射东盟,享受零关税;

- 吉利入股雷诺韩国:利用釜山工厂产能生产极氪,借道进入北美市场。

八、投资窗口:产业链三大高景气赛道

资本正在从整车向“后端服务+核心技术”迁移:

- 充电桩运营商:特来电、星星充电单桩日均利用率突破8%,IRR超25%;

- 碳化硅功率器件:天岳先进、三安光电衬底良率提升至65%,成本曲线陡峭下降;

- 电池回收:邦普循环、格林美镍钴回收率98%,碳酸锂现货价10万元/吨时仍能保持30%毛利。

评论列表