什么是不良资产?为什么它突然成了“香饽饽”?

不良资产(NPL)指银行、信托、AMC等机构账面已逾期、违约或预计回收困难的债权、股权、实物资产。过去它被视作“包袱”,如今却吸引地产基金、券商资管、外资PE蜂拥而入。原因有三:

- 经济下行周期释放巨量供给:2023年商业银行不良贷款余额突破3.2万亿元,城商行、农商行占比持续攀升。

- 政策松绑带来交易红利:银保监62号文允许“单户对公+个人批量”转让,地方AMC扩容至59家,交易所试点“不良资产跨境转让”。

- 折扣率诱人:住宅抵押类债权普遍3~4折,商业地产低至1~2折,为价值修复留出空间。

不良资产处置流程拆解:从尽调到退出的七步闭环

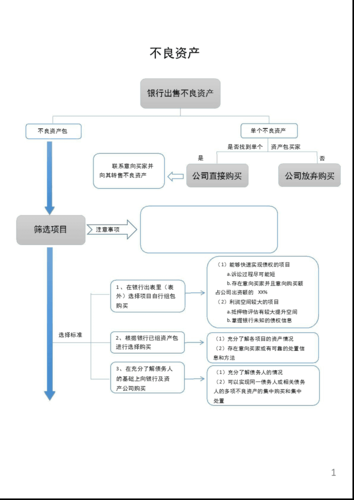

第一步:资产包筛选与立项

拿到银行出让清单后,先跑“三表”:债权余额表、抵押物清单、诉讼进度表。重点剔除:

- 已破产终结且无可分配财产的案件;

- 抵押物为异地偏远土地、手续不全的在建工程;

- 涉及刑民交叉、轮候查封超过5层的债权。

第二步:尽职调查“三维穿透”

传统尽调只看法院卷宗,现在必须:

- 法律维度:调取执行裁定书、终本日期、查封顺序,计算优先债权覆盖比;

- 财务维度:穿透债务人关联公司,识别隐匿资产、关联交易抽逃资金;

- 市场维度:抵押物周边三公里内同类物业近半年真实成交案例,用收益法+比较法交叉验证。

第三步:估值与竞价策略

常见估值模型:

- 快速变现折扣模型:评估净值×(1-司法拍卖折价率15%~30%)×(1-处置周期资金成本);

- 重组收益模型:若债务人具备持续经营能力,按未来三年现金流折现,IRR≥18%方可出手。

竞价时采用“两轮报价+阶梯保证金”技巧:首轮报底价80%探口风,二轮根据对手数量决定是否跳价。

第四步:交割与权利转移

拿到AMC或银行成交确认书后,48小时内完成债权转让通知公告,防止债务人恶意向原债权人清偿。同步在人民银行征信中心办理应收账款质押变更,锁定优先顺位。

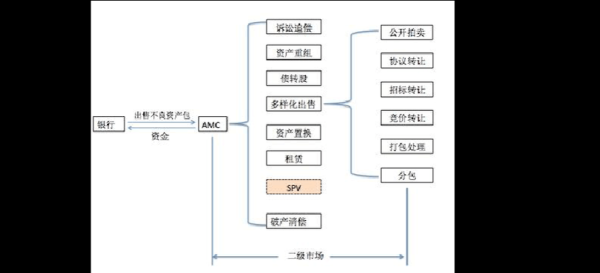

第五步:处置路径选择

| 路径 | 适用场景 | 周期 | 收益区间 |

|---|---|---|---|

| 司法拍卖 | 抵押物产权清晰、无租赁 | 6~12个月 | 本金1.3~1.6倍 |

| 债务重组 | 债务人现金流暂时断裂 | 12~24个月 | IRR 15%~25% |

| 债转股+资产剥离 | 上市公司壳资源或土地增值 | 24~36个月 | IRR 30%以上 |

第六步:资金与税务筹划

使用“有限合伙+专项资管计划”双层结构:上层资管计划享受增值税简易计税3%,下层有限合伙可穿透至投资人所得税20%,避免双重征税。若涉及不动产过户,优先选择“作价入股”而非直接买卖,可节省契税3%~5%。

第七步:退出与收益分配

退出节点触发条件:

- 现金回收达到基金规模的120%;

- 单笔资产持有满三年触发强制清算条款;

- 抵押物市场价格连续三个月上涨超30%,启动再融资退出。

不良资产投资前景:三大赛道与两个风险预警

赛道一:商业地产困境反转

2024年零售物业空置率预计达12%,但社区型底商、物流仓储REITs受电商冲击较小。策略:收购核心城市地铁口商业,通过“二房东”模式改造成联合办公或长租公寓,租金差可达3~4元/㎡/天。

赛道二:城投非标债权折价机会

部分弱资质区县平台出现非标逾期,但其土地抵押率仅40%~50%。若省级财政出具兜底承诺,可折价收购后置换为标准化债券,赚取评级上调溢价。

赛道三:个人消费贷不良包

持牌消费金融公司ABS次级档违约率升至8%,但单笔债权金额小(平均2.3万元),适合用“大数据+AI语音催收”规模化处置,回收率可提升15个百分点。

风险预警:别让高收益变成“烫手山芋”

法律瑕疵黑洞

某基金2022年收购的深圳工业厂房包,因历史划拨土地未补缴出让金,导致拍卖流拍三次,最终本金亏损42%。尽调时必须核验土地取得方式、规划用途、是否涉及闲置收回。

流动性错配风险

不良资产基金期限通常2+1年,但若遇到“执行难”案件,处置周期可能拉长至5年。对策:

- 设置流动性储备账户,预留基金规模10%的现金应对赎回;

- 引入S基金(Secondary Fund)作为LP,提供中途转让通道。

未来三年,谁能跑赢不良资产赛道?

答案在于“精细化运营+科技赋能”。拥有自建估值数据库、与地方法院执行局系统直连、掌握AI催收算法的机构,才能把折扣率真正转化为超额收益。

评论列表