机械行业整体趋势:从“制造”到“智造”

过去十年,中国机械行业经历了规模扩张→产能过剩→技术升级的三段式演变。进入2024年,政策端“新型工业化”与“双碳”目标叠加,倒逼企业把数字化、智能化、绿色化写进战略。工信部最新数据显示,2023年智能装备产值突破3.2万亿元,年复合增速保持在18%以上,远高于传统机械5%左右的水平。

需求侧:哪些赛道订单最稳?

1. 新能源装备:风电、光伏、储能三线并进

问:风电抢装潮已过,2024年还有增量吗?

答:有,但来自海上风电与老旧机组改造。海上风电单位造价已从每千瓦1.4万元降至1万元以内,平价上网时代真正到来,带动大兆瓦齿轮箱、轴承、铸件需求。同时,2010年前后投运的1.5MW机组进入退役期,催生以大代小技改市场。

2. 工业机器人:国产替代进入深水区

2023年国内机器人密度392台/万人,仍低于德国、日本,但增速全球第一。核心零部件减速器、伺服电机、控制器国产化率分别突破40%、35%、30%,2024年有望再提升5个百分点。中小集成商切入锂电、光伏、半导体三大场景,订单能见度直达Q3。

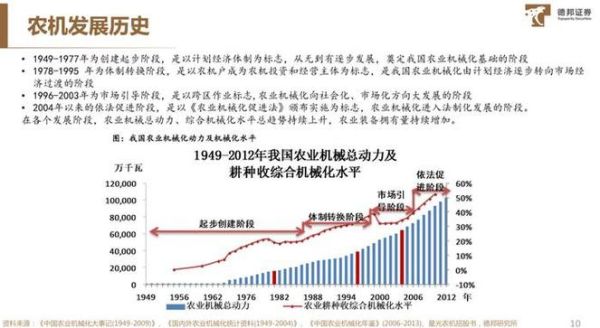

3. 农机:政策补贴向大型智能机型倾斜

2024年中央财政农机购置补贴安排246亿元,同比增7%。200马力以上CVT拖拉机、12kg/s以上谷物联合收获机单机补贴上限上浮20%。东北、新疆农垦集团批量招标,拉动高端农机销量。

供给侧:成本、技术、渠道三重挤压

原材料:钢价波动趋缓,但高端合金仍依赖进口

2024年Q1螺纹钢均价4100元/吨,同比微跌3%,对普通机床、工程机械毛利率改善有限。然而高温合金、钛合金进口依存度超50%,航空发动机叶片、燃气轮机转子锻件成本仍受制于人。

技术:从“卡脖子”到“卡应用”

过去十年,我们解决了有没有的问题,现在要解决好不好用。以五轴联动数控机床为例,国产主轴转速已达2万转,但动态精度保持性与热误差补偿算法仍落后德日品牌。用户端的验证周期长,导致技术迭代慢。

渠道:从卖设备到卖产能

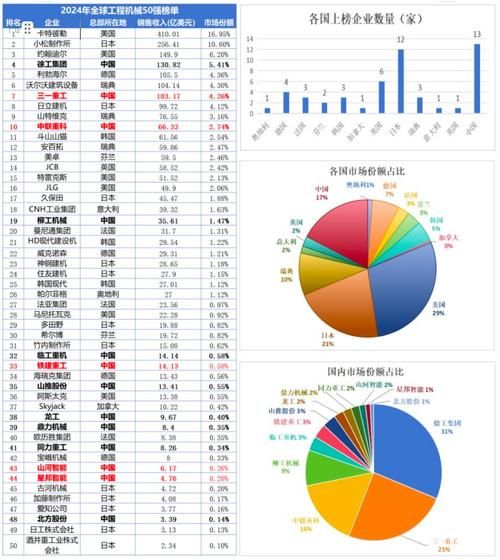

头部厂商如三一、徐工开始推“设备订阅+按方计费”模式,客户无需一次性采购泵车、挖掘机,按实际工程量付费。此模式要求企业具备远程运维、金融租赁、残值管理三大能力,中小厂商难以复制。

盈利模型:2024年还能赚钱吗?

高毛利环节清单

- 核心零部件:减速器毛利率35%以上,绿的谐波、双环传动订单饱满。

- 工业软件:MES、PLM订阅费年增30%,用友、宝信软件抢占离散制造赛道。

- 再制造:发动机再制造毛利率可达45%,政策要求2025年再制造产能达80万台套。

低毛利红海预警

- 标准件:轴承、紧固件产能过剩,价格战持续。

- 传统工程机械:挖掘机国内销量连续26个月下滑,代理商库存系数2.8,远超警戒线。

区域机会:哪里建厂最划算?

中西部:电价洼地+就近配套

四川、云南水电均价0.35元/度,比长三角低30%,吸引电解铝、硅料、锂电铜箔企业扩产,带动超大型压铸机、辊压机需求。

东南亚:规避贸易壁垒

2024年美国对东南亚四国光伏组件关税豁免到期,隆基、晶科加速在泰国、越南布局拉晶、切片、电池片设备,国产PECVD、丝网印刷机出口订单激增。

企业行动清单:如何抓住2024年窗口?

- 技术卡位:每年研发投入不低于营收5%,重点突破数字孪生、AI质检、能耗优化三大场景。

- 供应链备份:关键零部件至少2家国内+1家海外双重备份,避免地缘政治断供。

- 现金流管理:缩短应收账款周期至60天以内,对地产、基建客户提高预付款比例。

- 人才储备:与高职院校共建“现场工程师”订单班,解决高级技师短缺。

尾声:留给中小厂商的时间不多了

2024年机械行业不会出现“全面爆发”,但结构性机会比以往更明确。谁能把技术、场景、金融三件事同时做好,谁就能在下一轮周期里活下来。

评论列表