液晶显示屏行业前景如何?2024年全球出货量将突破28亿片,车载、医疗、工控三大细分赛道贡献最大增量。本文围绕产业链、技术路线、竞争格局与盈利模型,拆解未来三年最值得关注的变量。

一、需求端:谁在拉动增量?

1.1 车载显示为何突然爆发?

自问:新能源车屏幕数量为何翻倍?

自答:中控+仪表+副驾+后排娱乐,平均单车屏幕用量从1.2片增至3.8片。2023年全球车载TFT-LCD出货1.4亿片,2024年预计1.9亿片,年复合增速18%。

1.2 医疗影像为何转向LCD?

自问:OLED不是更清晰吗?

自答:医疗场景需要高灰阶、低蓝光、长寿命,10bit以上色深的IPS-Pro LCD成本仅为同尺寸OLED的40%。2024年医疗级面板出货将突破1200万片。

二、供给端:技术路线之争

2.1 a-Si、LTPS、Oxide谁主沉浮?

- a-Si:仍占65%产能,主打32吋以下低成本场景;

- LTPS:渗透率升至22%,主导高PPI手机与车载;

- Oxide:IGZO良率突破85%,2024年有望拿下10%高端IT份额。

2.2 8.6代线为何成为兵家必争?

自问:8.5代线不够用吗?

自答:8.6代玻璃基板尺寸2.25×2.6m,可经济切割8片55吋或6片65吋,较8.5代效率提升12%。京东方、TCL华星、惠科2024年集中投产,新增月产能超200K大板。

三、价格与利润:面板厂的生死线

3.1 2024年Q2报价会反弹吗?

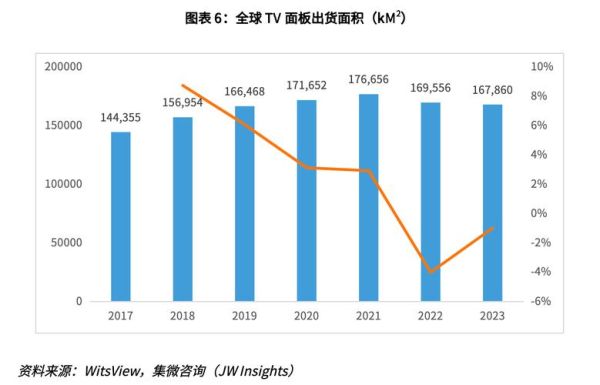

自问:连续七个季度下跌后,库存真的清完了?

自答:渠道库存已从18周降至9周,32吋Open Cell报价3月已止跌,预计Q2上涨3-5美元。但55吋以上仍供过于求,反弹幅度有限。

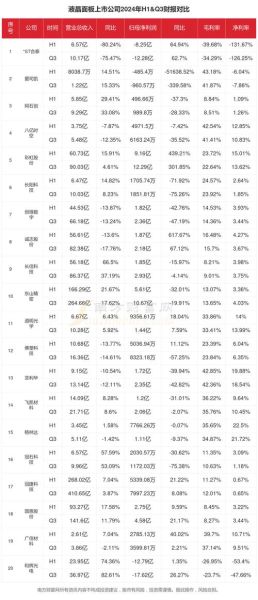

3.2 面板厂如何保住毛利率?

- 产品组合升级:将55吋以下产能转向车载、电竞高毛利型号;

- 垂直整合:TCL华星收购三星苏州厂后,自制偏光片比例升至60%,单台成本下降4美元;

- 转单代工:京东方为索尼、松下提供OEM服务,锁定长期产能利用率。

四、区域竞争:中韩日三国杀

4.1 中国厂商的杀手锏

自问:为何韩系退出LCD后仍赚钱?

自答:三星显示将L7-2改造为QD-OLED,单台折旧摊销降至30美元,而京东方8.6代线折旧高达70美元。中国厂商靠规模与补贴打价格战,但折旧压力将持续至2027年。

4.2 日本JDI的最后机会

自问:JDI连亏九年为何还没倒?

自答:苹果LTPO OLED订单+车载eLEAP技术授权,2024年有望首次实现经营性盈利。但月产能仅剩50K,难以重返第一梯队。

五、投资窗口:2024年三大确定性机会

5.1 上游材料国产替代

偏光片PVA膜、液晶单体、驱动IC封测三大环节国产化率不足30%,三利谱、诚志永华、汇成股份2024年产能翻倍。

5.2 Mini-LED背光模组

自问:Mini-LED不是过渡技术吗?

自答:苹果Pro Display XDR带动,2024年Mini-LED笔电渗透率将超15%,单台背光模组ASP达120美元。瑞丰光电、聚飞光电订单排至2025年。

5.3 二手设备套利

韩系L8-1产线设备2024年Q3拍卖,蒸镀机、曝光机、离子注入机折价率低于40%,国内面板厂抄底可节省20%资本开支。

六、风险预警:2024年可能踩的坑

6.1 美欧碳关税

2024年10月欧盟CBAM试运行,面板生产每平米碳排放约3.2kg CO₂e,出口成本增加5-7%。

6.2 技术迭代错配

自问:OLED会不会突然降价打LCD?

自答:三星QD-OLED良率仅65%,55吋成本仍高于LCD 80美元,2024年难以大规模降价。但2025年印刷OLED量产后需重新评估。

液晶显示屏行业正在经历“总量平稳、结构剧变”的拐点,抓住车载、医疗、Mini-LED三大场景,才能在2024年穿越周期。

评论列表