面对数千家公募、私募与券商资管,普通投资者最常问的就是:基金公司怎么选?基金公司排名前十有哪些?下面用“自问自答”的方式拆解行业现状、筛选逻辑与最新榜单,帮你快速锁定靠谱管理人。

一、基金公司怎么选?先弄清三个核心维度

1. 规模与稳定性:大≠好,但小一定更危险?

答:规模是底线,不是天花板。截至2024年一季度,管理规模超万亿的公募仅7家,5000亿以上也不过15家。规模过小(<100亿)的公司在投研、风控、系统投入上往往捉襟见肘,容易因单一产品暴雷而整体清盘。但规模过大也可能导致“船大难调头”,尤其权益类产品易沦为指数增强。实操建议:

- 固收+、货币:优先选5000亿以上巨头,流动性与议价能力更强。

- 主动权益:300-2000亿的中型公司反而灵活,如中泰资管、中泰证券资管。

2. 投研团队:明星经理VS平台化,谁更靠谱?

答:平台化>个人英雄。看三个指标:

- 投研人数/总规模:行业均值约1人管80亿,低于50亿说明人力充沛。

- 基金经理平均任职年限:>5年为佳,频繁跳槽往往伴随风格漂移。

- 股票池深度:头部公司覆盖800-1000只个股,中小公司可能不足300只。

3. 费率与激励:便宜≠划算,后端分成暗藏玄机

答:管理费只是显性成本,业绩报酬才是大头。私募基金常见“2+20”模式(2%管理费+20%业绩提成),但门槛收益率(hurdle rate)设置差异巨大:有的8%,有的仅3%。公募基金虽无业绩提成,但尾随佣金(客户维护费)可能高达管理费的50%,最终侵蚀收益。筛选技巧:

- 公募:选尾随佣金<30%的产品,可在年报“交易费用”附注中查到。

- 私募:确认业绩报酬按“高水位法”计提,避免重复收费。

二、基金公司排名前十有哪些?2024最新榜单(公募+私募双视角)

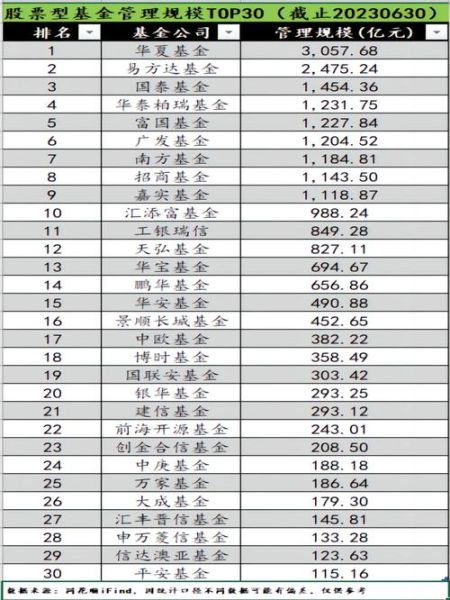

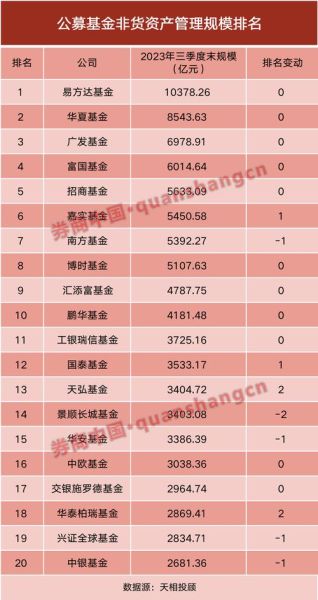

1. 公募非货规模TOP10(截至2024Q1)

| 排名 | 公司名称 | 非货规模(亿元) | 三年权益收益中位数 |

|---|---|---|---|

| 1 | 易方达 | 16,832 | 18.7% |

| 2 | 华夏 | 12,405 | 17.2% |

| 3 | 广发 | 9,876 | 16.5% |

| 4 | 富国 | 8,934 | 19.1% |

| 5 | 招商 | 8,721 | 15.8% |

| 6 | 南方 | 7,654 | 16.9% |

| 7 | 嘉实 | 7,231 | 17.5% |

| 8 | 博时 | 6,987 | 14.3% |

| 9 | 汇添富 | 6,543 | 18.0% |

| 10 | 工银瑞信 | 6,128 | 15.1% |

亮点:富国、汇添富的主动权益收益跑赢同类,易方达则在固收+领域断层领先。

2. 私募证券TOP10(2023年收益≥10%且规模≥100亿)

- 幻方量化:中性策略年化15%,回撤<3%。

- 九坤投资:指增产品线覆盖500、1000、双创指数。

- 明汯投资:高频CTA规模破200亿,夏普2.8。

- 景林资产:价值选股代表,港股仓位占比高。

- 淡水泉:逆向投资,2023年抄底中概股收益28%。

- 高毅资产:六位基金经理“多核”驱动,邓晓峰管理规模超500亿。

- 重阳投资:股债混合策略,最大回撤仅8%。

- 源乐晟:成长股风格,2023年聚焦AI算力。

- 盘京投资:庄涛团队,擅长周期股波段。

- 正心谷资本:医药与消费双轮驱动。

三、容易被忽视的三类“隐形冠军”

1. 券商资管子公司:费率打五折的“公募替代品”

东方红资管、中泰资管、国君资管等公募化改造后,产品费率普遍比同类公募低30-50%,且可投资非标资产。例如东方红启恒三年持有,2021-2023年年化22%,管理费仅0.8%。

2. 外资独资:全球配置“一键直达”

贝莱德、富达、路博迈已发行境内产品,港股通仓位可达50%,适合QDII额度紧张的投资者。贝莱德中国新视野2023年收益31%,主因提前布局日股商社。

3. 量化新锐:AI选股+T0增厚

如衍复、诚奇、黑翼,规模50-200亿区间,策略迭代快。衍复中证500指增2023年超额收益21%,信息比率达4.5,远超传统指增。

四、实战:三步锁定适合自己的基金公司

Step1:用“4433法则”初筛产品

近一年、两年、三年、五年同类前1/4;近三个月、六个月同类前1/3。在天天基金网输入代码即可一键筛选。

Step2:穿透持仓看“言行一致”

例如某消费主题基金,若前十大重仓出现宁德时代、立讯精密,则风格漂移严重。用Wind“组合透视”功能查看行业偏离度。

Step3:对比最大回撤与修复周期

2022年4月市场低点时,易方达蓝筹精选回撤46%,修复耗时11个月;同期中泰星元价值优选回撤仅22%,6个月创新高。回撤小=持有体验好,尤其对银行渠道客户。

五、未来三年,哪些基金公司可能掉队?

答:三类公司需警惕。

- 过度依赖单一明星经理:如某千亿私募,核心人物离职后规模缩水70%。

- 风控“纸面合规”:2023年某中型公募因债券估值操纵被监管重罚,旗下债基遭巨额赎回。

- 策略同质化:指增赛道拥挤,2024年超额收益普遍降至5%以下,缺乏差异化的小量化将出局。

选基金公司本质是选长期价值观:是追求规模速度,还是持有人利益至上?把上述清单、工具与逻辑反复对照,答案自会浮现。

评论列表