行业现状:从“跟跑”到“并跑”的转折点

过去十年,中国化工新材料产值年均增速保持在12%—15%,远高于传统化工的5%—7%。2023年市场规模已突破2.3万亿元,但高端聚烯烃、电子化学品、高性能纤维等关键品种仍有30%—40%的进口依存度。这意味着什么?“卡脖子”与“国产替代”并存,正是投资窗口期。

核心驱动力:政策、需求与技术三重共振

政策端:碳中和倒逼产业升级

- 《石化化工行业碳达峰实施方案》明确到2025年,单位工业增加值能耗较2020年下降13.5%,推动可降解塑料、生物基材料加速渗透。

- 地方层面,山东、江苏等化工大省设立千亿级新材料基金,单个项目补贴最高可达3000万元。

需求端:新能源与半导体“双轮”爆发

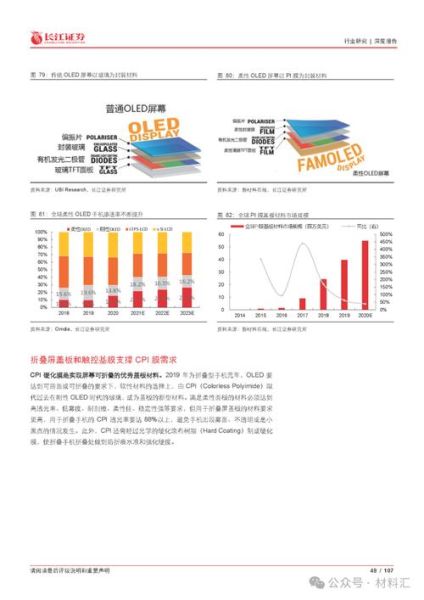

新能源汽车对锂电隔膜、电解液、导热胶的需求五年复合增速超25%;半导体领域,ArF光刻胶、CMP抛光垫国产替代率不足5%,空间巨大。

技术端:从实验室到产业化的“死亡谷”如何跨越?

国内头部企业已掌握连续化氧化工艺制备聚苯硫醚(PPS)、万吨级聚酰亚胺(PI)薄膜等关键技术,良率提升至90%以上,成本较进口低20%—30%。

未来五年五大黄金赛道拆解

1. 生物可降解材料:政策强推下的“确定性”赛道

PLA、PBAT产能规划已超800万吨,但2023年实际消费量仅120万吨,供需缺口明显。技术突破点在于丙交酯纯化,国内企业如金丹科技已将光学纯度提升至99.5%。

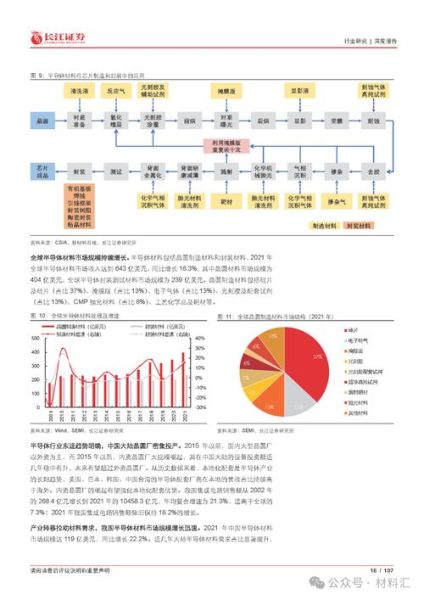

2. 电子化学品:半导体产业链的“卖水人”

| 品类 | 2023年国产率 | 2028年目标 | 单价(万元/吨) |

|---|---|---|---|

| 超高纯试剂 | 25% | 60% | 8—15 |

| 光刻胶 | 10% | 35% | 50—200 |

投资逻辑:绑定晶圆厂认证进度,如晶瑞电材通过中芯国际验证后订单量激增300%。

3. 新能源材料:锂电+氢能的“双向奔赴”

- 固态电解质:氧化物路线能量密度突破400Wh/kg,赣锋锂业中试线已通过针刺测试。

- 质子交换膜:国产全氟磺酸膜成本降至500美元/m²,仅为杜邦60%。

4. 高性能纤维:轻量化与军工的“刚需”

碳纤维T800级价格已下探至200元/kg,风电叶片应用占比从15%提升至40%;芳纶1414在防弹头盔领域渗透率超80%。

5. 高端聚烯烃:从“塑料”到“新材料”的质变

茂金属聚乙烯(mPE)进口替代空间200万吨/年,技术壁垒在于催化剂体系,万华化学已开发第五代单活性中心催化剂,熔指波动控制在±0.5%。

投资风险:技术、产能、认证的三重博弈

技术迭代风险:如何识别“伪创新”?

警惕仅改变填料比例的“配方型”创新,真正壁垒在于分子结构设计,如聚芳醚酮(PAEK)的醚酮比调控直接影响玻璃化转变温度。

产能过剩预警:哪些赛道已过热?

PBAT规划产能是需求的6倍,磷酸铁锂2024年可能面临30%以上的过剩,需关注差异化路线如锰铁锂(LMFP)。

认证周期陷阱:半导体材料如何“快半步”?

晶圆厂认证通常需18—24个月,提前布局28nm制程材料的企业将享受3年红利期,如雅克科技的前驱体产品。

企业实战案例:从“小巨人”到“单项冠军”的路径

案例1:中简科技——碳纤维的“隐形冠军”

通过军品小批量切入,ZT7H碳纤维在航空航天领域市占率70%,毛利率长期维持80%+,再反哺T700级民用市场。

案例2:新宙邦——电解液的“纵向一体化”

向上锁定六氟磷酸锂长单,向下布局LiFSI添加剂,2023年电解液吨净利1.2万元,高于行业平均50%。

未来展望:2028年可能出现的“颠覆者”

二氧化碳基聚合物技术路线已验证,中科院长春应化所中试装置将CO₂转化率提升至95%,若成本降至1.5万元/吨,有望替代10%的聚烯烃市场。

评论列表