2024年还能赚钱吗?只要合规、风控、场景、科技四张牌打得好,小额贷款依旧是一门可持续盈利的生意。下面用问答式拆解行业真实现状、盈利模型与未来机会。

(图片来源网络,侵删)

一、市场还在不在?需求侧三大信号

- 下沉市场缺口:央行数据显示,三线及以下城市仍有约2.8亿“征信白户”未被传统银行覆盖。

- 小微现金流刚需:疫情后,小微商户平均账期从45天拉长到67天,短期周转需求激增。

- 年轻群体消费分化:Z世代中约34%接受“先息后本”模式,但单笔金额控制在3000元以内。

二、监管到底紧不紧?红线与空间并存

1. 红线:三条高压线不能碰

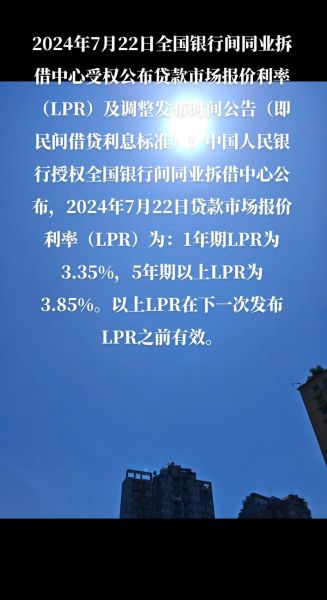

- 年化综合成本不得突破24%

- 不得向无还款能力的在校学生放款

- 数据获取必须获得用户“二次授权”

2. 空间:合规红利正在释放

2023年底《网络小额贷款管理暂行办法》落地,注册资本门槛从10亿降至5亿,区域型机构迎来窗口期。

三、盈利模式变了吗?从“利差”到“生态服务费”

| 盈利方式 | 2019年占比 | 2024年占比 | 备注 |

|---|---|---|---|

| 息差收入 | 78% | 52% | 利率下行压缩空间 |

| 助贷科技输出 | 9% | 25% | 风控SaaS按放款量抽佣 |

| 场景分期服务费 | 5% | 15% | 医美、教育、3C场景溢价高 |

| 逾期管理 | 8% | 8% | 法催、仲裁等合规催收 |

四、风控技术哪家强?四步降低坏账率

问:大数据风控是不是噱头?

答:不是噱头,但前提是有“多维数据+实时决策”。

- 设备指纹:识别同一手机多账号申请,拦截15%的欺诈。

- 多头借贷监测:接入百行征信+互联网法院执行网,命中高风险拒绝。

- 收入模型:结合社保、公积金、电商流水,预测用户真实偿债比。

- 动态额度:根据用户行为实时升降额度,降低30%的滚动逾期。

五、2024年还能赚钱吗?三条细分赛道实测

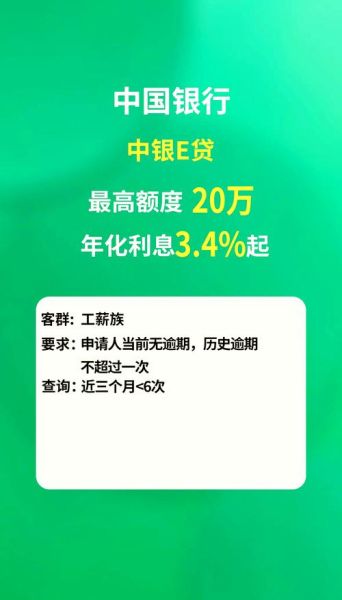

1. 蓝领工薪贷

目标人群:制造业、服务业月薪4000-8000元群体。

盈利点:与人力资源公司分润,代发工资场景锁定还款来源。

实测数据:某华东平台件均5000元,年化IRR 21%,坏账率2.8%。

2. 跨境电商垫资

目标人群:亚马逊、TikTok Shop中小卖家。

盈利点:用店铺回款权做质押,单笔周期14-30天,按日计息。

实测数据:华南某机构月放款1.2亿,资金成本6%,综合收益14%。

3. 绿色消费金融

目标人群:购买新能源车、光伏设备的农户。

盈利点:享受财政贴息,利差+补贴双收益。

实测数据:西部某省平台年化利率可做到9%,政府补贴3%。

(图片来源网络,侵删)

六、入场门槛与避坑指南

- 牌照:省级小贷牌照目前市场价格800-1200万,比2022年下降20%。

- 资金:优先找城商行做联合贷,成本比信托低3-4个点。

- 系统:自建风控系统投入至少500万,SaaS租用按放款量0.3%计费更轻。

- 坑:避免“砍头息”“暴力催收”旧玩法,2024年起刑事立案标准更严。

七、未来三年三大变量

问:会不会被大银行彻底挤出?

答:不会,大银行下沉成本高,小贷机构在“场景+数据+速度”上仍有优势。

- 数字人民币:钱包层级的可追溯性将降低反欺诈成本。

- 数据立法:个人信息保护法细则落地,合规数据源溢价提升。

- AIGC催收:大模型语音催收可降低人力成本40%,但需通过合规备案。

把合规当底线,把场景当抓手,把科技当杠杆,小额贷款在2024年依旧是一门可以精细运营的现金牛。只是玩法从“流量收割”升级为“生态深耕”,谁先完成转型,谁就能吃到下一波红利。

(图片来源网络,侵删)

评论列表