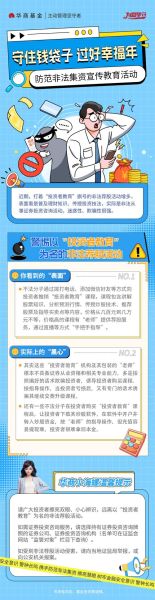

政策背景:为什么突然收紧?

2023年下半年起,多部委联合发布《关于进一步加强互联网平台金融投资活动管理的通知》,核心目标是防范资本无序扩张、遏制金融脱实向虚。文件点名要求平台下架“高收益理财”“元宇宙地产”等诱导性产品,并限制单笔投资金额与杠杆倍数。

(图片来源网络,侵删)

核心限制条款逐条拆解

1. 投资门槛三级跳

- 个人用户:单项目投资上限从50万降至10万

- 企业用户:需提供近三年审计报告,且投资总额不得超过净资产30%

- 特殊领域:区块链、AI生成内容类项目暂停新增资金流入

2. 宣传话术“黑名单”

监管部门已建立动态敏感词库,包含“保本”“稳赚”“内部通道”等38个高频违规表述。平台算法实时扫描,发现即下架并处以5万元/条罚款。

平台方如何自救?

转型路径A:深耕产业互联网

某头部平台将原本用于C端理财的技术团队,转向为制造业提供供应链金融SaaS服务,三个月内签约23家中小工厂,单笔服务费收入反而高于原理财佣金。

转型路径B:申请“持牌经营”

通过收购区域性小贷公司或基金销售牌照,将业务纳入银保监体系监管。虽然资金成本上升2-3个百分点,但合规后用户留存率提升40%。

普通投资者应对策略

问题1:存量资金被限额怎么办?

分三步处理:

- 优先退出:将超限额部分转移至银行大额存单(3年期利率3.25%)

- 替代配置:用国债逆回购替代短期理财,7日年化稳定在2.1%-2.4%

- 长期规划:剩余资金定投沪深300指数基金,规避单一平台风险

问题2:如何识别“伪合规”平台?

自查清单:

(图片来源网络,侵删)

- 官网底部是否公示ICP备案号+金融许可证编号

- 充值时是否跳转至银行存管页面(非平台自有账户)

- 客服能否提供纸质合同邮寄服务(电子签章需验证CFCA认证)

企业用户合规操作手册

步骤1:重构投资流程

在OA系统中新增“三重风控节点”:业务部门初审→风控部测算敞口→董事会投票表决,全程留痕保存5年备查。

步骤2:替代性融资方案

| 原方案 | 合规替代 | 成本变化 |

|---|---|---|

| 互联网票据理财 | 银行承兑汇票贴现 | 年化利率上升0.8% |

| Pre-IPO股权众筹 | 区域性股权交易中心挂牌 | 中介费用增加15万 |

未来政策走向预判

根据央行《金融科技发展规划(2024-2026)》征求意见稿,可能进一步:

- 建立全国统一的互联网投资产品编码库,实现“一码溯源”

- 对算法推荐型投资咨询征收20%的“技术服务费”,抑制过度营销

- 开放个人养老金投资通道,引导长期资金入市

实战案例:某MCN机构的合规改造

背景:该机构原通过“直播打赏+理财分成”模式,月流水800万元。

改造动作:

- 砍掉理财分成业务,转型为品牌方代运营,收取基础服务费+GMV抽佣

- 将原理财用户导入企业微信,提供税务筹划课程,客单价1999元

- 用课程收入申请“网络文化经营许可证”,获得合规背书

结果:改造后首月流水降至500万,但净利润反增22%,用户投诉归零。

(图片来源网络,侵删)

评论列表