《中国互联网金融报告(2014)》pdf发布已十年,但其中的监管框架、风险识别与行业趋势依旧被从业者反复引用。本文围绕“这份报告到底说了什么”“风险清单如何落地”两个高频问题,用自问自答方式拆解原文,并给出可操作的合规与风控建议。

报告诞生的背景:为什么2014年成为分水岭?

2013年余额宝横空出世,P2P平台数量一年翻三倍,监管层意识到“先发展后规范”可能带来系统性风险。于是央行牵头,银监会、证监会、保监会、工信部、网信办五部委联合课题组在2014年3月启动调研,7月形成《中国互联网金融报告(2014)》pdf初稿,12月公开全文。

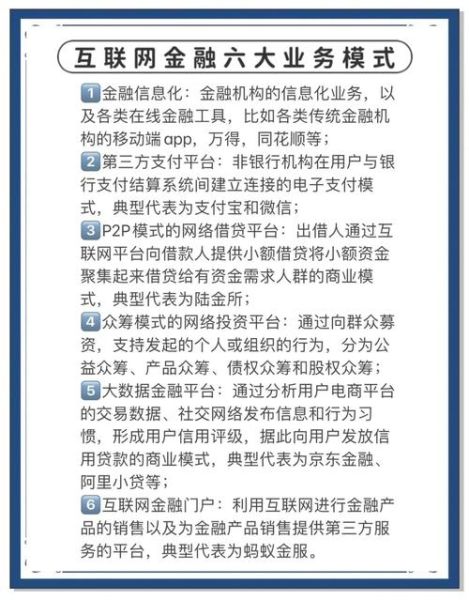

报告首次给出官方定义:互联网金融=传统金融业务+互联网技术+新型业态,并把业态划分为支付、借贷、股权众筹、基金销售、保险、信托和消费金融七大类。

---互联网金融风险有哪些?官方清单逐条拆解

1. 法律合规风险:牌照缺失与灰色地带

核心疑问:没有金融牌照能不能做理财撮合?

报告原文指出,“任何向社会公众募集资金的行为原则上都应取得相应牌照”。这意味着:

- P2P信息中介若承诺保本保息,即涉嫌非法吸收公众存款;

- 股权众筹超过200人即触碰《证券法》红线;

- 第三方支付机构挪用备付金属于“擅自从事银行业务”。

实操建议:对照《非银行支付机构条例(征求意见稿)》和《网络借贷信息中介机构业务活动管理暂行办法》,先拿牌照再展业,否则只能做纯技术服务。

2. 资金流动性风险:期限错配与挤兑

核心疑问:为什么平台刚兑能力突然消失?

报告用“资金池—期限错配—流动性缺口”模型解释:

- 平台把不同期限的借款打包成统一期限的理财产品;

- 投资人可随时赎回,借款人却按月付息到期还本;

- 当赎回金额>备付金+新流入资金,平台只能停止提现。

案例:2014年1月××贷提现困难,就是典型流动性危机。

---3. 技术安全风险:数据泄露与系统瘫痪

报告统计,2013年国内互联网金融平台遭遇DDoS攻击次数同比增长260%。

防护要点:

- 加密等级:交易数据至少采用AES-256加密;

- 灾备:核心系统同城双活+异地冷备;

- 渗透测试:每季度一次,报告留档备查。

4. 信用风险:多头借贷与虚假标的

核心疑问:平台如何识别“羊毛党”与“老赖”?

报告建议建立“三维度风控”:

- 数据维度:接入央行征信+百行征信+电商交易数据;

- 模型维度:逻辑回归+随机森林组合评分卡;

- 流程维度:贷前反欺诈、贷中监控、贷后催收闭环。

落地工具:2014年尚未成熟的“多头借贷查询”接口,如今已可通过中国互金协会共享系统实时调用。

---监管沙盒的前奏:报告提出的“分类监管”路线图

报告把监管节奏分为三步:

- 观察期:2014-2015年,允许创新,但要求信息披露;

- 规范期:2016-2017年,出台《网络借贷信息中介机构业务活动管理暂行办法》等细则;

- 整治期:2018-2019年,P2P全面清退,持牌经营成为铁律。

这一节奏与后来央行金融科技创新监管工具(俗称“监管沙盒”)高度吻合,说明2014年报告已画出未来五年监管蓝图。

---从业者如何自查?一张合规速查表

| 检查项 | 合规标准 | 风险等级 |

|---|---|---|

| ICP许可证 | 增值电信业务B25类 | 高 |

| 银行存管 | 通过测评的商业银行 | 高 |

| 信息披露 | 每月更新运营报告 | 中 |

| 数据备份 | 至少保存5年 | 中 |

| 反洗钱 | 大额交易5万+需上报 | 低 |

十年后再看:哪些预言成真?

预言1:牌照化——支付牌照从2014年的269张缩减到2024年的186张,稀缺性推高单张牌照市场价至8-10亿元。

预言2:技术输出——报告提到“大型平台可向中小银行输出风控系统”,如今蚂蚁“蚁盾”、腾讯“天御”均已实现商业化。

预言3:消费者保护——2014年建议设立“赔付准备金”,2020年《金融消费者权益保护实施办法》正式要求银行、支付机构建立风险准备金或购买职业责任险。

---留给今天的思考题

如果2024年重新撰写《中国互联网金融报告》,哪些章节会被重写?数据跨境、算法歧视、生成式AI金融应用大概率会占据C位。而2014年那份pdf的价值,恰恰在于它记录了行业从蛮荒到规范的起点,也提醒我们:创新与风险的平衡,永远没有终点。

评论列表