互联网行业的钱到底花在哪?

很多人以为互联网公司“烧钱”只是广告和补贴,其实**最大的成本是人才、服务器与合规支出**。以一家月活千万的SaaS平台为例:

(图片来源网络,侵删)

- 人力成本占营收的42%,其中研发与运维占大头;

- 云资源与CDN费用占18%,且随用户增长呈指数级上升;

- 法务、数据安全与牌照费用每年递增15%。

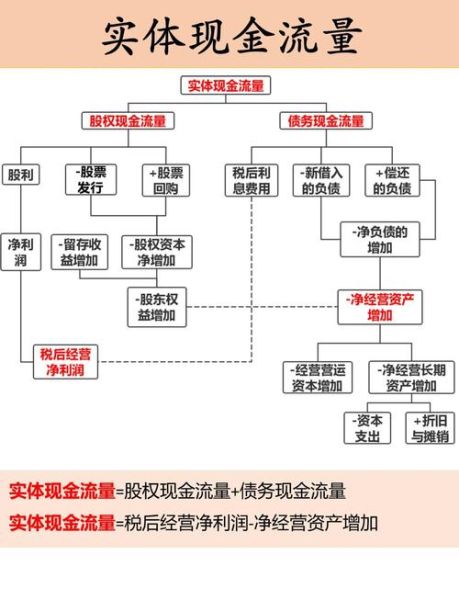

现金流为什么比利润更关键?

利润表可以“美颜”,**现金流表才是裸照**。互联网项目往往先亏后盈,若现金流断裂,再漂亮的商业模式也会瞬间崩塌。

如何提前三个月预判现金流缺口?

建立“**滚动13周现金流预测模型**”:

- 把收入拆成广告、订阅、交易佣金三大来源,分别设定保守、基准、激进三档回款周期;

- 支出端锁定合同付款节点,服务器预付费、年终奖、牌照续费全部提前列入;

- 每周滚动更新一次,差异超过10%立即拉响警报。

互联网企业必须盯紧的五大财务指标

1. 现金转换周期(CCC)

问:为什么同样是电商平台,有的CCC是负30天,有的却是正60天?

答:负值意味着**占用供应商资金**,正向则代表被渠道或用户占款。缩短CCC的三板斧:

- 对上游:用数据信用替代押金,谈判账期从30天拉到60天;

- 对下游:推出年付折扣,把用户预付款比例从20%提到40%;

- 内部:用AI预测销量,减少库存周转天数。

2. 客户获取成本(CAC)与客户终身价值(LTV)

当LTV/CAC<3时,增长越快失血越多。如何提升LTV?

- 把一次性卖软件改为订阅制,ARR(年经常性收入)立刻提升2.5倍;

- 搭建交叉销售矩阵,向存量客户推数据分析、培训服务,LTV再增35%。

3. 收入留存率(NRR)

优秀SaaS企业的NRR≥110%,意味着老客户每年多掏10%的钱。落地方法:

(图片来源网络,侵删)

- 上线用量阶梯定价,客户业务扩张自然多付费;

- 推出“成功经理”岗位,主动帮客户把系统用深,减少流失。

4. 研发资本化率

问:研发支出全部费用化会让利润难看,资本化又容易被质疑,怎么办?

答:遵循**“可明确未来经济利益”**原则,把符合标准的版本迭代支出资本化,比例控制在30%—40%,既平滑利润,又经得起审计。

5. 自由现金流(FCF)

FCF=经营性现金流-资本支出。互联网公司常陷入“高增长、负FCF”陷阱,破解之道:

- 用联合租赁模式降低服务器CapEx,把一次性投入变成三年分期;

- 把非核心功能外包给PaaS厂商,减少自建团队扩张带来的现金流压力。

融资节奏与现金流如何匹配?

很多创始人问:“账上还有12个月现金流,要不要现在就启动下一轮融资?”

**答案是:立刻启动。**

- 资本市场窗口期平均只有6个月,账上现金低于18个月就会被压估值;

- 用“SAFE+可转债”组合,先锁定估值上限,到账时间可控,避免股权过度稀释。

税务筹划:被忽视的现金流阀门

互联网企业常见的三大税务痛点:

- 增值税即征即退:软件产品超3%税负部分可退,但需提前备案;

- 研发费用加计扣除:按100%加计,直接减少应纳税所得额;

- 跨境云服务:通过香港子公司签署合同,合理利用税收协定,预提税从10%降到7%。

从案例看现金流管理落地

某跨境电商SaaS公司,2022年收入2亿元,亏损5000万,账上现金仅剩8个月。三步自救:

- 砍掉低毛利定制项目,集中资源做标准化模块,毛利率从38%提到62%;

- 把服务器从包年改为按量付费,CapEx下降45%;

- 推出“预付一年送两个月”活动,回款周期从90天缩短到30天,现金流直接回正。

未来趋势:实时现金流仪表盘

随着Open Banking与API的普及,**现金流管理正从“周报”走向“分钟级”**。头部企业已把银行、支付、ERP数据接入统一平台,当实时现金余额低于安全阈值时,系统自动触发:

(图片来源网络,侵删)

- 向财务总监推送预警;

- 调用银行授信额度;

- 暂停非核心支出审批。

这套机制让企业在黑天鹅事件(如广告账户冻结)中仍能存活。

评论列表