为什么互联网平台上市如此受关注?

从蚂蚁集团到拼多多,每一次互联网平台敲响上市钟声,都会牵动亿万用户与投资者的神经。原因在于:平台一旦上市,**品牌公信力瞬间放大**,**融资渠道全面打开**,**员工期权兑现窗口出现**,这三重效应叠加,足以让任何一家成长型公司心跳加速。

(图片来源网络,侵删)

上市路径怎么选?港股、美股还是A股?

自问:同一家公司,在不同交易所估值会差多少?

自答:差异可达30%—50%。

具体对比如下:

- **纳斯达克/纽交所**:允许同股不同权,美元基金退出顺畅,但需面对PCAOB审计穿透。

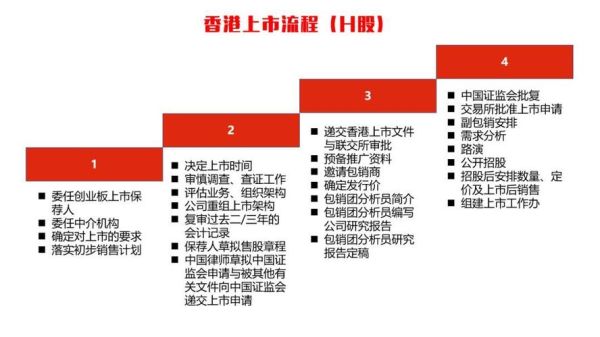

- **港交所**:新规拥抱“同股不同权+未盈利生物科技公司”,地缘文化相近,**中概股回归首选**。

- **科创板/创业板**:注册制提速,市盈率往往高于美股,**用户及数据在境内的平台更适配**。

VIE架构还能用吗?如何合规拆除?

自问:VIE是不是“原罪”?

自答:不是原罪,但需要“体检+修补”。

关键动作:

- 律师出具**《VIE控制协议有效性备忘录》**,确保境外SPV对境内运营主体的控制力度。

- 外汇局**37号文登记**补漏,避免创始人返程投资身份瑕疵。

- 若选择A股,需**终止VIE协议**,通过股权收购把WFOE并入上市主体,过程需缴纳10%预提所得税。

数据合规是上市最大拦路虎?

自问:哪些数据问题会直接触发否决?

自答:三类红线——**跨境传输未经评估**、**个人信息收集无单独同意**、**算法推荐无备案**。

实操清单:

- 聘请**网络安全审查技术认证机构**做差距分析。

- 在招股书中**单独设立“数据合规”章节**,披露数据分类分级、加密、脱敏措施。

- 提前**完成算法备案**,并在国家网信办官网截图留档。

财务口径如何切换?从GMV到收入确认的惊险一跃

互联网平台早期对外讲GMV,对内看现金流,但上市时必须**按权责发生制确认收入**。常见陷阱:

(图片来源网络,侵删)

- 自营业务:总额法 vs 净额法,**毛利率瞬间腰斩**。

- 平台佣金:需在履约义务完成时点确认,**不能提前计入**。

- 广告营销:若含效果承诺,需**分期确认收入**。

建议提前两年引入**四大审计团队**做模拟调整,避免上市前一年利润大幅波动。

股权激励如何定价?既留住人又不击穿利润

自问:期权公允价值怎么算?

自答:用**Black-Scholes模型**,关键变量是波动率与无风险利率。

操作细节:

- 在B轮后、上市前设立**ESOP池**,比例控制在10%—15%。

- 行权价不低于最近一轮融资估值的**70%**,否则会被税局认定为“低价转让”。

- 会计处理:按**四年匀速摊销**,上市当年利润压力最大。

路演故事怎么讲?把“烧钱”翻译成“飞轮”

投资者最怕听到“我们还在烧钱获客”。正确姿势:

- **用LTV/CAC>3**证明每一块钱获客成本未来能三倍回收。

- 把用户增长曲线与**网络效应公式**结合,展示边际成本递减。

- 引用**可比公司PS估值区间**,把亏损说成“战略性投入”。

静默期与舆情地雷如何排雷?

上市前30天进入静默期,任何高管发言都可能被放大。对策:

(图片来源网络,侵删)

- 提前准备**FAQ白皮书**,统一回答口径。

- 监控微博、小红书、脉脉等平台的**负面关键词**,出现2小时内启动危机公关。

- 与**绿鞋机制承销商**约定,若破发超10%,立即启动护盘。

敲钟只是开始:上市后的三张考卷

1. **季度财报**:收入增速一旦低于30%,股价可能单日腰斩。

2. **反垄断问询**:任何并购案都可能被市场监管总局立案。

3. **ESG评级**:碳排放、数据隐私、员工多样性被纳入MSCI打分。

因此,上市当天就要成立**投资者关系部(IR)**,每周与分析师沟通经营数据,把波动前置。

```

评论列表