互联网银行有哪些风险?

互联网银行在带来便捷的同时,也隐藏着多重风险。以下从用户视角拆解常见隐患:

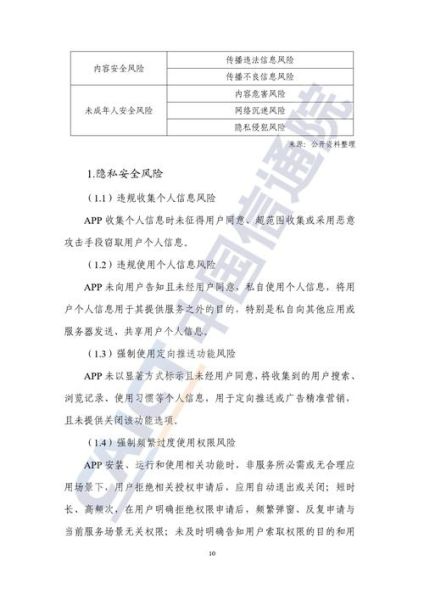

(图片来源网络,侵删)

- 账户盗用风险:钓鱼链接、木马程序可窃取登录凭证,导致资金被瞬间转走。

- 系统漏洞风险:银行APP或第三方支付接口存在未修复的漏洞,黑客可绕过验证直接扣款。

- 信息泄露风险:部分平台过度收集用户通讯录、定位等敏感数据,一旦数据库被攻破,诈骗电话将精准轰炸。

- 政策合规风险:部分互联网银行因牌照限制,存款产品可能不受存款保险条例保护。

如何识别高风险互联网银行?

自问:如何判断一家互联网银行是否靠谱?

答:抓住三个核心指标。

- 查看牌照类型:登录银保监会官网,输入银行全称,确认其持有“民营银行”或“直销银行”牌照。若仅显示“网络小贷”或“商业保理”,则不属于正规银行。

- 测试客服响应:凌晨时段拨打官方客服电话,若30秒内无人接听或转接至机器人,说明风控团队规模不足。

- 核查股东背景:在企查查搜索银行股东名单,若前三大股东包含大型商业银行(如工行、建行)或央企(如中信、光大),则资金实力更强。

如何保障资金安全?五层防护体系

第一层:设备隔离

专用手机仅安装银行APP,关闭所有社交软件权限。若需转账,使用4G/5G网络而非公共Wi-Fi,避免中间人攻击。

第二层:动态验证

启用生物识别+硬件U盾双重认证。例如,微众银行支持微信指纹支付+蓝牙UKey,即使密码泄露,无物理UKey也无法完成大额转账。

第三层:限额管理

在APP内设置单笔转账≤5万元、单日累计≤20万元的硬性限额。部分银行(如网商银行)允许自定义“冷静期”,转账后延迟2小时到账,期间可手动撤销。

(图片来源网络,侵删)

第四层:实时监控

开通账户变动短信+邮件双提醒,并绑定非本人备用手机号作为安全通知号码。若主号码被劫持,备用号仍能接收异常登录警报。

第五层:法律武器

下载并保存《电子银行业务管理办法》第38条截图,明确银行对“未经授权交易”的先行赔付责任。若发生盗刷,立即拨打110并索要报案回执,72小时内向银行提交书面索赔申请。

被盗刷后的72小时黄金救援

自问:资金被盗后,第一步该做什么?

答:冻结账户比报警更紧急。

- 冻结路径:登录手机银行→安全中心→一键挂失(部分银行隐藏较深,需在搜索栏输入“紧急冻结”)。

- 证据固定:用另一台设备全程录屏,记录登录时间、IP地址、转账流水号。

- 溯源追踪:通过银联云闪付APP的“交易查询”功能,定位收款方开户行及户名,若发现对方为“XX科技公司”而非个人,立即联系该银行对公业务部要求协查。

未来趋势:AI风控能否终结盗刷?

目前,招商银行、百信银行已试点“声纹识别+设备指纹”技术:系统会记录用户日常操作时的按键力度、滑动轨迹,若检测到异常行为(如突然改用左手操作),自动触发人脸识别。但该技术存在误杀风险——用户手指受伤时可能被误判为盗刷。

(图片来源网络,侵删)

更前沿的方案是区块链存证:用户的每一笔交易哈希值同步上传至法院司法链,一旦发生纠纷,可直接作为呈堂证供,无需银行盖章确认。不过,该功能尚未覆盖所有互联网银行。

给新手的三个避坑建议

- 拒绝“高息诱惑”:年化利率超过6%的存款产品,大概率是保险理财或信托计划,本金可能亏损。

- 警惕“银行合作”话术:某些理财APP宣称“与XX银行战略合作”,实际仅是该银行的支付通道,产品本身不受存款保险保护。

- 定期体检账户:每月1日登录央行征信中心,查看“信贷记录”中是否出现莫名贷款审批,防止身份被冒用。

评论列表